Ставка ФРС

Важнейшие экономические события недели

- 30 января 2017, 10:21

- |

Еженедельный анонс главных экономических событий от Insider.pro

Ключевым отчетом на этой неделе будет статистика по рынку труда в США. Среди других важных отчетов — индексы деловой активности в производственном и непроизводственном секторах ISM, продажи автомобилей в январе.

Заседания Комитета по открытому рынку США пройдут во вторник и среду. Изменений денежно-кредитной политики не ожидается.

Понедельник, 30 января

13:00 Индикатор экономических настроений ЕС за январь. Прогнозируется рост с 107,8 до 107,9.

16:00 Индекс потребительских цен Германии за январь. Согласованный прогноз предполагает увеличение показателя с 1,7% до 2,0% в годовом исчислении.

16:30 Доходы и расходы физических лиц за декабрь. Прогнозируется рост доходов на 0,4%, расходов — на 0,5%. Базовый ценовой индекс расходов на личное потребление повысится на 0,2%.

( Читать дальше )

- комментировать

- 17

- Комментарии ( 0 )

Валютный рынок превратился в инвестиционную площадку

- 20 декабря 2016, 22:32

- |

Можно ли поймать шорт-сквиз?

- 15 декабря 2016, 12:54

- |

Подскажите как правильно выставить заявку что бы ее схватило.Инструмент PTH7, заявку не взяло хоть и Spread выставила большой. Сквиз был на секунду

Подскажите как правильно выставить заявку что бы ее схватило.Инструмент PTH7, заявку не взяло хоть и Spread выставила большой. Сквиз был на секундуСтавка ФРС

- 14 декабря 2016, 22:04

- |

19:00 14.12 DJ:

*ФРС установила диапазон проц ставок по фед фондам между 0,50% и 0,75%

*Комитет по операциям на открытом рынке ФРС проголосовал 10 против 0

*ФРС повысила дисконтную ставку на 0,25 п.п. до 1,25%

*ФРС повысила процентные ставки впервые в 2016 г, ожидает 3 повышения в 2017 г

*ФРС ожидает более стремительного повышения процентных ставок в 2017 году, но оставила без изменения прогнозы на 2018 и 2019 гг, а также более долгосрочные прогнозы

*ФРС ожидает, что траектория повышения ставок будет более резкой в 2017 г, останется без изменений в 2018 и 2019 гг, а также в более долгосрочной перспективе

*ФРС ожидает по три повышения в 2017, 2018 и 2019 гг

*Среди руководство ФРС меньше консенсуса по поводу повышений ставок после 2017 г

*Руководители ФРС прогнозируют немного более высокий рост ВВП в 2016, 2017, 2019 годах, но оставила без изменения прогноз на 2018 г

*Руководители ФРС прогнозируют, что срединный уровень для ключевой процентной ставки в конце 2016 г составит 0,600%

*Руководители ФРС прогнозируют, что срединный уровень для ключевой процентной ставки в конце 2017 г составит 1,400%

*Руководители ФРС прогнозируют, что срединный уровень для ключевой процентной ставки в конце 2018 г составит 2,100%

*Руководители ФРС прогнозируют, что срединный уровень для ключевой процентной ставки в конце 2019 г составит 2,900%

*ФРС оставила без изменения по сравнению с сентябрем долгосрочный прогноз по росту ВВП, на уровне 1,8%

*Руководители ФРС прогнозируют, что срединный уровень для ключевой процентной ставки в более долгосрочной перспективе составит 3,000%

*Руководители ФРС ожидают, что уровень безработицы снизится в 2016 и 2017 гг, но останется без изменения в 2018 г, после чего продолжит снижаться в 2019 г

*ФРС: Баланс рисков в краткосрочной перспективе «в целом сбалансирован»

*ФРС: Рынок труда «продолжил укрепляться»

*ФРС: Число рабочих мест «уверенно» расти в последние месяцы, уровень безработицы снизился

*ФРС: Расходы домохозяйств «умеренно растут»

*ФРС: Инвестиции компаний в основной капитал остались вялыми

*ФРС прогнозирует, что уровень безработицы в 2016 г составит 4,7%, в 2017 г — 4,5%

*ФРС: Инфляция возросла, но остается ниже целевого уровня 2%

*ФРС: Рыночные инфляционные индикаторы «значительно повысились»

*ФРС: Инфляционные индикаторы на основе опросов мало изменились

*ФРС будет «внимательно следить» за инфляцией, мировой экономической и финансовой ситуацией

*ФРС как и в сентябре прогнозирует, что уровень безработицы в долгосрочной перспективе составит 4,8%

*ФРС: Денежно-кредитная политика остается мягкой

*ФРС: «Постепенное» повышение ставок поможет расширить экономическую активность, укрепить рынок труда

*Руководители ФРС прогнозируют, что в 2016 г инфляция вырастет, а в 2017, 2018, 2019 гг будет оставаться без изменения

*ФРС прогнозирует, что в 2016 г инфляция составит 1,5%, в 2017 г — 1,9%, в 2019 и 2020 гг — 2,0%

*ФРС оставила без изменений по сравнению с сентябрем свой долгосрочный прогноз по инфляции, на уровне 2,0%

*ФРС прогнозирует, что базовая инфляция в 2016 г составит 1,7%, в 2017 г — 1,8%, в 2018 и 2019 гг -2,0%

GMT: 2016-12-14 19:00:00

Copyright © Dow Jones & Company, Inc.

Влияние ФРС на рубль и нефть

- 14 декабря 2016, 19:10

- |

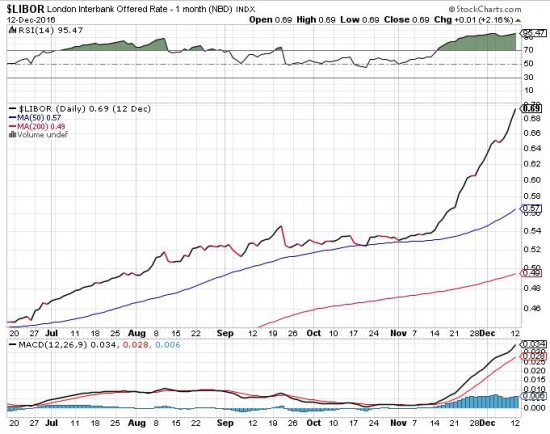

Ставку уже подняли! С ноября начали поднимать.

- 14 декабря 2016, 12:56

- |

интересно другое: как распределяться голоса членов FOMC по ставке в будущем и как прокомментирует это твиттер Трампа )

Валят индекс бакса перед повышением ставки.

- 05 декабря 2016, 17:38

- |

ИМХО, не является руководством к действию.

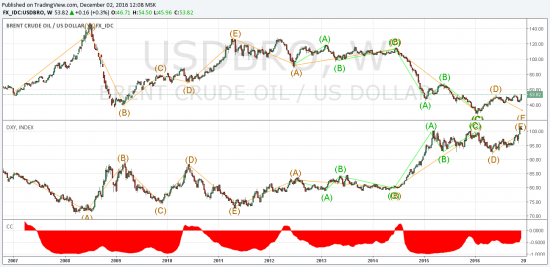

Brent - неизбежность.

- 02 декабря 2016, 12:49

- |

Рост ставки, как и ожидания дальнейшего повышения (Трамп не поддерживает действия ФРС, которая, как он уверяет, искусственно удерживает процентные ставки на низком уровне по политическим причинам), неизбежно заканчивает эру дешёвых (американских) денег.

Что мы получаем:

- укрепление USD

- сокращение керритрейда

- выход капитала из рисковых активов (BRENT).

( Читать дальше )

ФРС задумался как не уронить рынки

- 24 ноября 2016, 16:41

- |

Нью-Йорк. 24 ноября. ИНТЕРФАКС-АФИ — Руководство Федеральной резервной системы (ФРС) на последнем заседании обсудило возможные альтернативы ставке по федеральным кредитным средствам (federal funds rate), используемой в качестве базовой процентной ставки в США, говорится в протоколе ноябрьского заседания Федрезерва.

«Взамен этого Федеральный комитет по открытым рынкам (FOMC) может перейти к таргетированию ставки по соглашению о выкупе гособлигаций США овернайт», — отмечается в протоколе.

«Выглядит все так, будто ФРС действительно готова к обсуждению официальной ставки, которая будет отличаться от ставки по федеральным кредитным средствам», — приводит The Wall Street Journal слова аналитика Bank of America Марка Кабаны, который ранее работал в Федеральном резервном банке (ФРБ) Нью-Йорка.

Текущая ставка, определяющая проценты, под которые банки США предоставляют другим банкам избыточные средства овернайт, используется в качестве основной на протяжении десятков лет. Ее повышение обычно ведет за собой рост всех остальных ставок — от процентов по ипотеке до стоимости заимствования для правительства США. На ее основе определяются ставки межбанковского кредитования и стоимость различных деривативов на рынке объемом в триллионы долларов.

( Читать дальше )

Тихо и незаметно проскочил ключевой показатель - ИПЦ США (м/м)

- 18 ноября 2016, 16:33

- |

| Дата выпуска | Время | Факт. | Прогноз | Пред. |

|---|---|---|---|---|

| 17.11.2016 (окт) | 16:30 | 0,1% | 0,2% | 0,1% |

| 18.10.2016 (сент) | 15:30 | 0,1% | 0,2% | 0,3% |

| 16.09.2016 (авг) | 15:30 | 0,3% | 0,2% | 0,1% |

| 16.08.2016 (июль) |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал