СофтЛайн

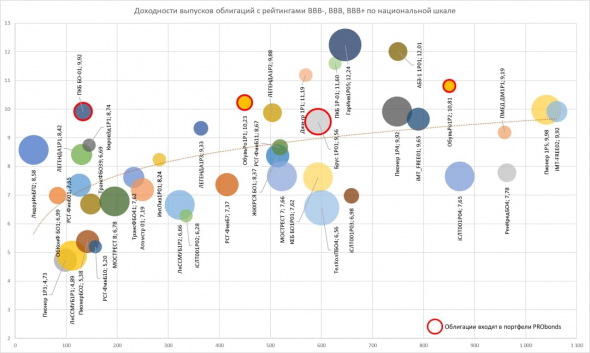

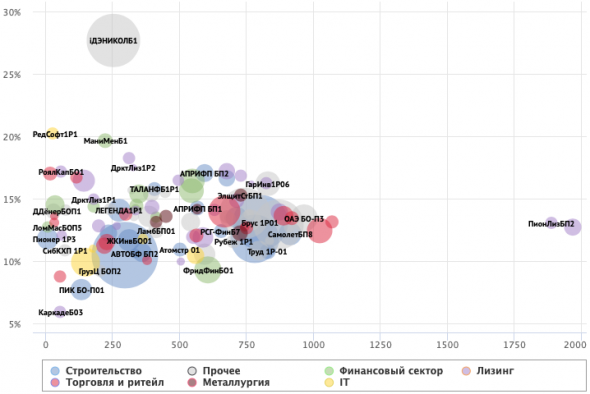

PRObondsмонитор. Карта рынка рублевых облигаций рейтингов BBB-, BBB, BBB+

- 14 января 2021, 08:19

- |

В следующий вторник стартует размещение облигаций ООО «Обувь России» (1,5 млрд.р., 4 года, купон/доходность 11%/11,57%). Насколько оправдана доходность в сравнении с другими облигациями аналогичного кредитного качества (ОР имеет кредитный рейтинг BBB (RU) от Эксперт РА) и в сравнении с обращающимися выпусками самого эмитента?

Взглянем на доходности облигаций, обладающих рейтингами группы BBB по национальной шкале (включая BBB- и BBB+). В выборке выпуски размером от 1 до 5 млрд.р. 2 рыночных выпуска «Обуви России» показывают доходности 10,2 и 10,8%, что немного выше средних ставок для соответствующих сроков обращения. Впрочем, то же справедливо для ПКБ и «Брусники», как и ОР, входящих в публичные портфели PRObonds. Предстоящий выпуск с эффективной доходностью 11,57% даст небольшую премию к торгующимся выпускам, но не тоже останется вблизи средних величин доходностей для данной группы рейтингов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Коротко о главном на 29.09.2020

- 29 сентября 2020, 06:31

- |

Сбор заявок и программа облигаций:

- «СофтЛайн трейд» планирует провести сбор заявок на облигации серии 001Р-04 во второй половине октября. Объем выпуска — не более 3 млрд рублей, срок обращения бумаг — 3 года. Ориентир ставки купона будет объявлен позднее

- УК «Голдман Групп» зарегистрировала программу облигаций серии 001Р объемом 10 млрд рублей. Программа бессрочная, в рамках программы облигации могут размещаться на срок до 10 лет

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Две ИТ компании которые попадают под новый налоговый режим

- 25 июня 2020, 21:52

- |

Softline.

Облигации торгуются на MOEX

Cобираются на IPO. Большая часть доходов продажа ПО и сервиса.

RedSoft

Облигации торгуются на MOEX

Здесь значительно больше разработки ПО

Интересно, что Яндекс и Mail не попадает. Но это пока.

Во всяком случае ничто не мешает разработку выделить в отдельную компанию (Яндекс-Тех) (передаю привет Сбербанк-Технологии, Дойчебанк и тд)

Тиньков тоже может выделить Тиньков-Технологии

ЗП.

затраты ИТ-компаний на зп велики. Даст ли это толчок к росту и развитию отрасли? Определенно. Но так же важна реализация.

Если получить статус для налогового режима для меленькой региональной компании будет сложно, то она сильно проигрывает это этого закона в конкуренции за специалиста.

Напишите какие компании есть еще.

Коротко о главном на 23.04.2020

- 23 апреля 2020, 07:31

- |

- «СофтЛайн Трейд» начинает размещение облигаций серии 001Р-03 объемом 1,35 млрд рублей

- «Дэни колл» сократил срок обращения коммерческих облигаций с трех до одного года

- «Пионер-Лизинг» приняло решение о выкупе облигаций серии БО-П01 в рамках дополнительной оферты

- «Аптечная сеть 36,6» зарегистрировала программу облигаций серии 002Р

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

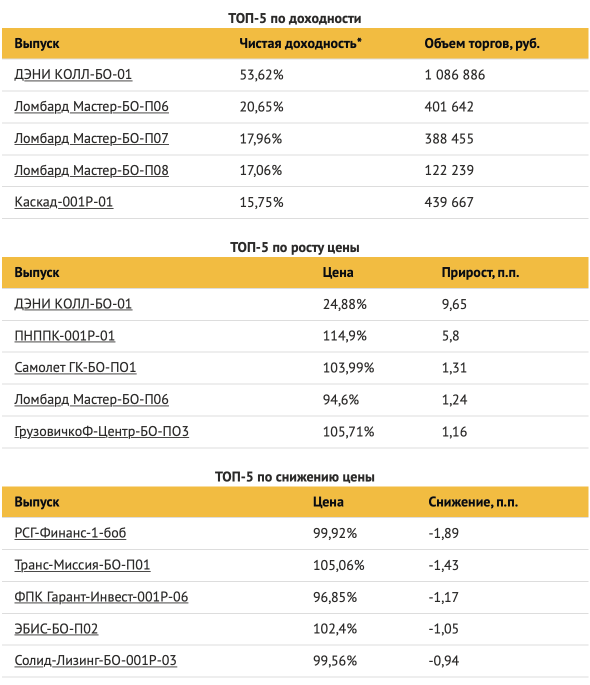

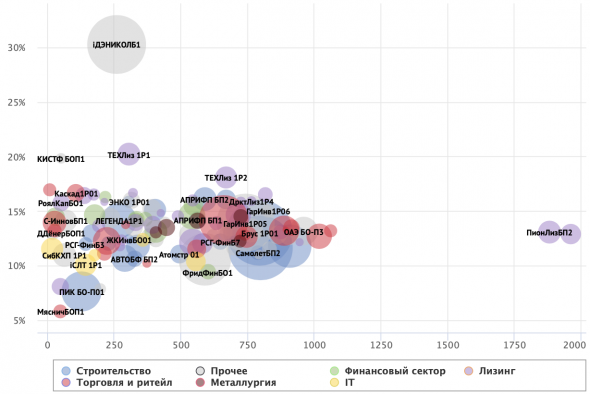

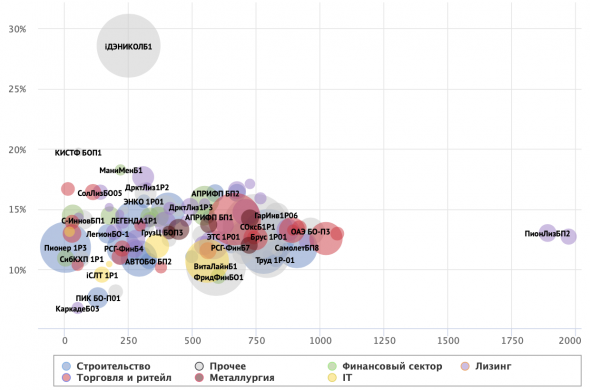

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

Коротко о главном на 21.04.2020

- 21 апреля 2020, 07:33

- |

- «СофтЛайн Трейд» начнет размещение выпуска объемом 1,35 млрд рублей по ставке 11% годовых 23 апреля

- «Обувь России» пересняло выплату 13-го купона по облигациям БО-07 с 23 апреля на 6 мая

- «Дэни колл» установило цену приобретения облигаций в рамках четвертой оферты на уровне 65,5% от номинала

- ГК «Самолет» увеличила объем программы облигаций с 15 до 25 млн рублей

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

Коротко о главном на 17.04.2020

- 17 апреля 2020, 08:02

- |

- «СофтЛайн Трейд» сегодня с 11 до 16 часов по московскому времени проведет сбор заявок инвесторов на участие в размещении выпуска 001Р-03 объемом 1-2 млрд рублей. Ориентир ставки купона — 11% годовых

- «Регион-Инвест» допустил технический дефолт по выплате 8-го купона по облигациям серии БО-03

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

Коротко о главном на 23.01.2020

- 23 января 2020, 10:16

- |

- «Вита Лайн» определила срок направления оферт от потенциальных покупателей облигаций с предложением заключить предварительные договоры. Компания принимает заявки на трехлетний выпуск биржевых облигаций серии БО-01 объемом 1 млрд рублей с 12:00 МСК 22 января до 16:00 МСК 5 февраля. Заключить предварительные договоры инвесторы могут с организатором долговой программы — «АТОН». Техническое размещение выпуска запланировано на 14 февраля

- «Джи-групп» зарегистрировал выпуск биржевых облигаций. Присвоенный идентификационный номер — 4B02-01-00458-R-001P. Бумаги включены третий уровень списка и Сектор компаний повышенного инвестиционного риска. В октябре 2019 АКРА присвоило ООО «Джи-групп» кредитный рейтинг BBB(RU) со стабильным прогнозом

- «Лизинг-Трейд» сегодня начинает размещение дебютного выпуска ценных бумаг на 500 млн рублей. Ставка ежемесячного купона установлена в размере 12,5% годовых. Начиная с третьего года обращения предусмотрена амортизационная система погашения: по 8,3% от номинала в дату окончания каждого купонного периода и 8,37% от номинала в дату погашения выпуска. Компания не выходила на долговой рынок

( Читать дальше )

Коротко о главном на 22.01.2020

- 22 января 2020, 11:02

- |

- «Брусника. Строительство и девелопмент» зарегистрировали дебютный выпуск облигаций серии 001Р-01 объемом 4 млрд рублей. Бумаги включены в третий уровень котировального списка

- «Кировский завод» утвердил бессрочную программу облигаций объемом 50 млрд рублей. Максимальный срок обращения бумаг в рамках программы составит 10 лет, программа бессрочная

- «Дэни колл» выкупил в рамках оферты по согласованию с владельцами 100 тыс. облигаций. Количество предлагаемых к приобретению облигаций составило 482 741 штук. Общий объем выпуска — 1 млрд, агентом по приобретению 10% выпуска выступил «Универ капитал»

- «СофтЛайн трейд» установил цену выкупа облигаций на уровне 101,30% от номинала. К выкупу предъявлено 402 401 облигация номиналом 1 тыс. рублей каждая. Компания выставила на 22 января 2020 года оферту по согласованию с владельцами облигаций серии 001Р-01 на сумму не более 500 млн рублей

( Читать дальше )

Коротко о главном на 27.12.2019

- 27 декабря 2019, 07:38

- |

- «СофтЛайн трейд» выставил оферту по выпуску серии 001Р-01 до 500 млн рублей включительно на 22 января 2020 года. Сбор заявок инвесторов пройдет с 15 по 21 января включительно, агентом по приобретению выступит Газпромбанк

- «Ломбард Мастер» зарегистрировал три выпуска облигации КО-02, КО-03 и КО-04 объемом по 100 млн рублей. Компания планирует разместить по закрытой подписке 100 тыс. облигаций по 1 тыс. рублей. Потенциальным приобретателем займа выступит ИК «Септем Капитал» и ее клиенты

- «Офир» зарегистрировал два выпуска КО-П03 и КО-П04 объемом по 100 млн рублей каждый. Потенциальным покупателем выпуска является ИК «Септем капитал» и ее клиенты

- «ИСК «Энко» завершила размещение двухлетнего выпуска облигаций серии 001Р-01 объемом 100 млн рублей. Ставка купона на весь срок обращения установлена в размере 12% годовых, купоны квартальные. Организатором выступил «Среднеуральский брокерский центр». Ранее компания не выходила на долговой рынок

( Читать дальше )

Коротко о главном на 03.12.2019

- 03 декабря 2019, 08:55

- |

- «Энерготехсервис» объявил о проведении сбора заявок с 2 по 9 декабря. Техническое размещение трехлетнего выпуска объемом 250 млн рублей запланировано на 12 декабря. Организаторами выступаю «АТОН» и ИФК «Солид»

- «Трейд Менеджмент» зарегистировал выпуск облигаций объмом 200 млн рублей, бумаги включены в Сектор роста. Выпуск сроком обращения 4 года будет размещен по открытой подписке, ежемесячный купон начисляется по плавающей ставке «ставка ЦБ РФ + 6,5%», но не более 14%

- «Солид-Лизинг» полностью разместило облигации серии БО-001-05 объемом 230 млн рублей. Размещение началось 11 сентября. Ставка купона равна 13,5% годовых в течение всего срока обращения

- «СофтЛайн Трейд» сообщило о поручительстве эмитента перед Газпромбанком по обязательствам дочерних компаний АО «Аксофт», ООО «Софтлайн Проекты» и ООО «СКАЙСОФТ ВИКТОРИ». Согласно опубликованному сообщению, сумма заключенных договоров поручительства составляет 561 млн рублей с учетом максимально возможных начисленных процентов

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал