Совкомфлот

Коррекция на фондовом рынке. Что делать инвесторам? - Промсвязьбанк

- 16 августа 2023, 21:14

- |

Наши фавориты – компании внутреннего рынка

Финансовый сектор. ВТБ. Акции уже сильно откатились, поэтому в ближайшее время должны быть устойчивее остальных.

МосБиржа. Компания только выигрывает из-за повышения ключевой ставки и возросших объёмов торгов.

Потребительский сектор. Магнит и Белуга. Обе компании фундаментально привлекательные и надёжные.

Автопроизводители. Соллерс и КАМАЗ. Основной риск в этих бумагах – сравнительно маленькая ликвидность, но в остальном это крайне интересные истории.

IT-сектор. Позитив. Компания продолжит и дальше показывать сильный рост финансовых показателей на фоне импортозамещения, что будет ограничивать снижение бумаг.

Транспортный сектор. Совкомфлот, ДВМП и НМТП. Из-за сильного роста в недавнем прошлом, акции транспортных компаний ещё могут довольно сильно просесть, но в итоге также активно восстановят потери.«Промсвязьбанк»

- комментировать

- Комментарии ( 3 )

Цены на танкеры колеблются у 15-летних максимумов

- 15 августа 2023, 16:57

- |

На данный момент 2023 год был одним из лучших за последнее время для рынка танкеров, поскольку цены колеблются около 15-летних максимумов, считает старший аналитик сервиса по отслеживанию и оценке судов VesselsValue Ребекка Галанопулос.

Сочетание меняющихся моделей торговли и возросшего спроса на тонно-милю в результате конфликта между Россией и Украиной продолжает влиять на спрос на суда и, следовательно, на их стоимость, добавляет эксперт.

По ее оценке, стоимость судов на рынке купли-продажи балкеров в первой половине 2023 года показывала рост вплоть до 17,2% и превзошла показатели сектора танкеров. Так, в начале года судно размером Capesize — HL Sapphire (дедвейтом 208 тысяч тонн от января 2021 года, New Times Shipbuilding) — было продано за $50,5 млн, а сейчас оно оценивается в $55,5 млн.

В январе-июне цены на Capesize продолжали значительно расти во всех возрастных категориях, чему способствовали сделки с японскими продавцами, которые повысили ориентир. Стоимость новых судов дедвейтом 180 тысяч тонн увеличилась в среднем с $51,2 млн до $59,9 млн.

( Читать дальше )

НА ЗАВОДЕ 10.08.2023

- 10 августа 2023, 18:53

- |

APTK (Аптеки).

Сбор спреда и удержание части объема (вход/выход отметил кружками). Отрабатывал вчерашние уровни.

VKCO (Вконтакте).

Плотности, активность ленты. Позы в лонг и в шорт.

( Читать дальше )

Совкомфлот #FLOT – распаковка и цель

- 08 августа 2023, 13:40

- |

Крупнейшая судоходная группа компаний в России, один из мировых лидеров в области морской транспортировки сжиженного газа, сырой нефти и нефтепродуктов, а также обслуживания и обеспечения морской добычи углеводородов.

✔️Публиковала финансовые результаты за 1кв. 2023г.:

▫️Выручка +58% по сравнению с аналогичным периодом – до $626,9 млн.

▫️EBITDA +136,8% – до $626,9 млн.

▫️Чистая прибыль составила $285,9 млн против убытка $90,8 млн годом ранее.

▫️Прибыль от эксплуатации судов $471,3 +132,6%.

▫️Чистый долг $646,1 -30,4%, что приведет к снижению финансовых расходов компании.

Сильные результаты обусловлены высокими показателями работы конвенционального танкерного флота на фоне сохраняющейся положительной рыночной конъюнктуры и девальвации рубля.

🗣Мнение: мы считаем, что положительная динамика финпоказателей сохранится. Учитывая вышеперечисленное, по нашим оценкам, за 2023 Совкомфлот заработает $760 млн чистой прибыли. Таким образом, по форвардному P/E компания оценивается в 3,64х, при среднем значении с момента выхода на биржу — 17,5х.

( Читать дальше )

Совкомфлот ждем хороший отчет?

- 07 августа 2023, 20:18

- |

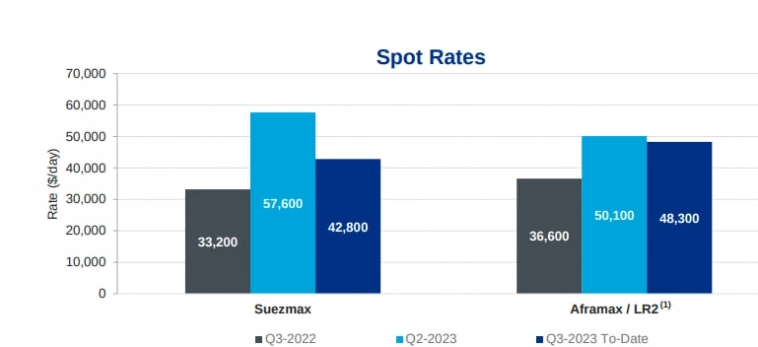

Надо отдать должное Совкомфлоту — спотовые ставки в мире все еще держатся на высоком уровне, хоть и упали в среднем на 15%.

Хотя средняя длина маршрута выросла не катастрофически (+10% для средних суден типа афрамакс и suezmax), но т.к. строительство танков не в фаворе — ставки выросли прилично (напоминаю, что 60% нефти перевозят танкеры, но в основе vlcc с дедвейтом 200+ тыс тонн, а не 100 тыс тонн как популярном России афрамаксе

( Читать дальше )

Eщё раз продлён срок доразмещения ЗО Совкомфлот-28 - Ренессанс Капитал

- 04 августа 2023, 13:18

- |

Обмен предполагает как обмен по физической поставке, так и обмен по «уступке прав требований». Результаты обмена по предыдущим дедлайнам пока не сообщались. Выпуск СКФ-ЗО28 котируется по доходности 7,3%, на 150 б.п. ниже долларовой кривой ЗО Газпрома и приблизительно на 40 б.п. ниже недавно вышедшего на торги ФосАгро-ЗО28.Булгаков Алексей

«Ренессанс Капитал»

Какие компании могут удивить после долгой паузы? - СберИнвестиции

- 03 августа 2023, 18:23

- |

Какие компании могут удивить после долгой паузы?

( Читать дальше )

А если завтра коррекция — кто под риском?

- 03 августа 2023, 16:53

- |

Ралли вывело индекс МосБиржи на докризисные с начала 2022 г. уровни. Тренд вверх очевиден, но и откат возможен. Кто на волне вниз может просесть сильнее остальных — в материале.

В ритме рынка

С начала года индекс МосБиржи +45%. На волне общерыночного роста чувствительность ряда акций компаний и отдельных целых секторов рынка повышена, и они идут вверх на опережение. В 2023 г. пока лидирует транспортный сектор с +158%, застройщики и финансисты — по +58%. В отстающих — субиндексы телекоммуникаций и химии — по +27%.

Но если наступает коррекция, то прежние лидеры могут стать аутсайдерами. Так ли это? Математически ответить на вопрос поможет коэффициент бета.

Оценим

Для расчета возьмем всю волну роста рынка с локального минимума от октября прошлого года. Проведем анализ чувствительности секторальных индексов акций, на основе которого получим некоторое распределение отраслевых индексов по степени рисковости, подверженных наибольшему влиянию общего сентимента. В выборке 10 секторальных индексов МосБиржи, и если настроения на рынке вдруг временно ухудшатся, то бумаги из их состава в моменте рискуют просесть сильнее других.

( Читать дальше )

В основе роста акций Совкомфлота - слабый рубль - Промсвязьбанк

- 03 августа 2023, 13:21

- |

Вчера индекс транспортного сектора прибавил 8,8% и заметно обогнал индекс МосБиржи основной сессии (+0,4%). Идея увеличения грузоперевозок, которая подкрепляется положительной статистикой погрузки на сети РЖД (+1,1% г/г в июле), а также тенденция роста мировых цен на нефть и пшеницу привлекает интерес к сектору. Рост иностранной валюты по отношению к рублю делает внешние рынки привлекательными для экспортеров и создает стимулы для них увеличивать экспорт и использовать транспортную инфраструктуру. В лидерах роста были акции ДВМП (+21,5%), которые продолжили отыгрывать новость строительстве новой ж/д ветки в Владивостокский морской торговый порт, что повысит пропускную способность, а также бумаги НМТП (+16,2%).

Котировки Совкомфлота (+8,4%) преодолели уровень IPO (105 руб.). В основе роста акций Совкомфлота слабый рубль, компания получает выручку в долларах. Также отметим, что Совкомфлот уверенно наращивает поставки в Азию, имеет стабильные долгосрочные контракты на перевозку. В случае публикации сильной отчетности за 2 кв., акции Совкомфлота могут продолжить восходящую динамику.«Промсвязьбанк»

( Читать дальше )

❌ Марафон. Софкомфлот. Закрыть сделку.

- 01 августа 2023, 20:44

- |

#ID2

#FLOT от 04.07.2023г.

К сожалению, при очередном обновлении максимума цена снова возвращается в коррекцию. Только сегодня, в отличие от прошлых попыток, уже есть сформированная импульсная модель и можем получить коррекцию.

Только сегодня, в отличие от прошлых попыток, уже есть сформированная импульсная модель и можем получить коррекцию.

Сейчас мы закрываем позицию, чтобы понять — будет ли разворот или сформируется локальная коррекция с новым сигналом на продолжение. Т.е. в актив можно будет вернуться при консолидации цены на месте в формате тройки.

Итог: +0,76% или +0.38R к депозиту.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал