Совкомбанк

Стоит ли участвовать в IPO Совкомбанка?

- 08 декабря 2023, 14:03

- |

Совкомбанк проводит IPO на Мосбирже. Банк планирует привлечь 10 млрд рублей, заявки на участие принимают с 1 по 14 декабря, 15 декабря — дата начала торгов.

Стоит ли учувствовать в размещении, которое пиарят везде?

Постараюсь ответить на этот вопрос в процессе разбора.

Внутри:

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 17 )

Совкомбанк: IPO на падающем рынке и растущей ставке ЦБ. Сыграем?

- 08 декабря 2023, 13:42

- |

Тезисно для тех, кому лень смотреть:

База

Крупный, системно значимый банк, работает с 2002 года. По размеру активов они ставят в конце 1й десятки российских СЗКО. Универсальный, нет явно доминирующего источника выручки, закрепился во многих сегментах, но нигде однозначно не лидирует

Основные сегменты и их фишки:

- Розница:

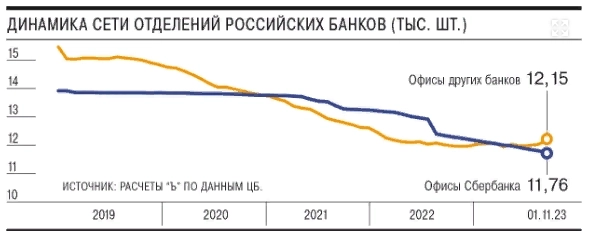

Третья по размеру сеть отделений после Сбера и ВТБ. В отличие от них – облегчнный формат, офисы не съедают много денег, при этом полноценно закрывают запрос клиентов на личный контакт с банком

Халва – самая крупная в стране система лояльности. Дает стабильный недороой приток розничных клиентов, которых затем вовлекают в пользование другими, более маржинальными продуктами банка

Автокредитование – второе место в РФ по доле рынка, после Сбера - Корпораты:

Акцент на работу с МСБ, но со сравнимым кол-вом крупных клиентов

Достаточно сильный и растущий лизинг – 10 место по новому бизнесу в РФ в 2023 - Инвестиции:

Особо активны в облигациях. Один из основных оргов первичных размещений. Плюс активно ими трейдят, иногда с довольно рикованными стратегиями, но пока все получалось хорошо

( Читать дальше )

Стоит ли участвовать в IPO Совкомбанка, если уже есть Самый Лучший Банк?

- 08 декабря 2023, 10:27

- |

- О Совкомбанке и о Самом Лучшем

- ROE не настоящий

- Считаю ROE

- Ребята, вы издеваетесь?

- Банк предлагают дешевле капитала?

- За сколько предлагают Совкомбанк?

- Бизнес Совкомбанка в 2024 году

- Дивиденды

- Итоги и выводы

- Важное заключение

О Совкомбанке и о Самом Лучшем

Совкомбанк занимает третье место по активам среди частных банков. Звучит внушительно, но на самом деле банк в масштабах страны крошечный:

Доля на рынке — всего 1,6%. Банк хочет иметь рыночную капитализацию чуть больше 200 млрд руб. Это — меньше текущей двухмесячной прибыли Самого Лучшего Банка.

Зачем нам нужен ещё один банк, когда уже есть Самый Лучший?

Самый Лучший настолько велик, что его сложно описывать в рублях — цифры не умещаются в экране монитора. Его успехи приятно описывать Совкомбанками. Например, расходы на IT — 2,5 Совкомбанка, ожидаемые доходы от ИИ — 4 Совкомбанка, планируемая годовая прибыль — 8 Совкомбанков.

В общем:

Его сиянье затмевает Солнце,

И замерзает кровь в его тени.

Такое счастье дорого даётся —

Венец, откуда ни взгляни.

Совкомбанк на это отвечает, что важен не размер, а умение. Мол, маленькому банку проще расти. И вообще мы шустрые и энергичные, влезем туда, куда другие не поместятся.

( Читать дальше )

💰 IPO Совкомбанка: участвовать или нет?

- 07 декабря 2023, 18:06

- |

Череда IPO в РФ продолжается. Следующий на очереди – «Совкомбанк».

🧮 Ценовой диапазон IPO – 10,5-11,5 руб./акция. Подача заявок на приобретение акций – с 1 по 14 декабря включительно. Старт торгов на бирже – 15 декабря.

Участвовать или не участвовать?

❓ Насколько это может быть выгодно инвесторам сегодня? В каком состоянии находится бизнес банка? Каковы фундаментальные показатели и прогнозы?

📑 Вчера мы опубликовали подробный аналитический обзор по «Совкомбанку».

✅ По результатам нашего анализа уже приняли решение о целесообразности участия в данном IPO.

🔍 Найти обзор в канале можно по #SVCB

Совкомбанк (SVCB): отличный рост и привлекательная оценка

- 07 декабря 2023, 17:45

- |

Наверно первый действительно интересный кандидат на IPO в этом году. Даже немного обидно, что ребята размещаются только сейчас, потому что в сентябре-октябре интереса к такому активу было бы больше.

Совкомбанк — системно значимый банк, входит в топ-10 крупнейших банков по размеру активов.

Что нужно понимать про бизнес Совкомбанка: за последние 10 лет капитал вырос в 17 раз при среднем ROE 36% (!!); Для понимания: у околомонополиста рынка Сбера ROE исторически был в районе 20-25%. Из крупных банков ROE выше только у Тинька (под >40%).

Стабильная прибыльность достигается за счет комбинации факторов:

1) высокой чистой процентной маржи (с 2014 года – выше 6%),

2) сильного роста чистого кредитного портфеля (совокупный рост +36% за период с 2014 по 2022 год),

3) строгого контроля над расходами (соотношение расходы/средние активы большую часть времени с 2014 года не превышало 4%),

4) низкой доли неработающих кредитов (NPL менее 3.5% с 2016 года, против ~4% в среднем по рынку)

( Читать дальше )

Совкомбанк по аналогии с датским Saxo Bank представил свою версию «шокирующих прогнозов» на 2024 год — РБК Инвестиции

- 07 декабря 2023, 11:52

- |

— Снижения ставки ЦБ не будет. В 2024 году она может достичь 25%, а инфляция — 15%.

— Нефть по $40 за баррель. В случае развала картеля ОПЕК+.

— Курс доллара ₽200. Национальная валюта может ослабнуть на фоне сохранения геополитических рисков, а также из-за возможных послаблений к требованиям по продаже валютной выручки экспортерами после выборов в 2024 году.

— Международных облигаций не будет. Бума в размещениях в юанях в этом году не произошло. Этот сегмент испытал серьезное давление на фоне высоких ставок и ограниченного спроса.

— IPO не будет. Несмотря на хорошую динамику рынка акций, есть опасения по росту в 2024 году на фоне жесткой монетарной политики ЦБ.

— Будут дефолты. Компании, которые не смогут получить льготное финансирование от государства в период высоких ставок, будут на гране дефолта.

( Читать дальше )

Совкомбанк увеличил размер минимального первоначального взноса по всем программам ипотечного кредитования с господдержкой с 20% до 50% — Frank Media

- 07 декабря 2023, 11:05

- |

frankmedia.ru/148572

Ряд крупных российских банков в этом году активно увеличивали число офисов, несмотря на тренд по переводу обслуживания в онлайн-каналы — Ъ

- 07 декабря 2023, 10:43

- |

Несколько банков планируют увеличить число офисов в ближайшее время, следует из опроса “Ъ”. В частности, ВТБ планирует за три года увеличить их количество в 1,4 раза, до 1,8 тыс. отделений. Альфа-банк намерен выйти в сотню новых городов. Почта-банк планирует расширение на 500 новых точек обслуживания, сеть Совкомбанка может вырасти на 10–15% (около 170–250 офисов), а Газпромбанк планирует увеличить сеть на 20%, или 80 новых офисов.

В целом за 2019–2021 годы сеть банковских офисов сократилась на 2 тыс. отделений.

При этом за десять месяцев 2023 года, по данным ЦБ, число банковских офисов сократилось больше чем на 300.

( Читать дальше )

IPO СовКомБанка: ищем скелеты в шкафу, и находим… Но в IPO участвуем

- 07 декабря 2023, 07:48

- |

О размещении

· Free float (акции в свободном обращении): <5%

· Оценка банка: 200-219 млрд. рублей

· Цель: развитие, продаются новые акции, действующие акционеры не выходят из бизнеса

· Сбор заявок до 14.12.2023

О компании

В представлении не нуждается: крупный российский банк, входит в ТОП 10. Третий по величине активов частный банк после Альфы и МКБ.

( Читать дальше )

IPO «СОВКОМБАНКА»: НЕ СБЕРОМ ЕДИНЫМ ⁉️

- 06 декабря 2023, 21:05

- |

🚩 Последней компанией из финансового сектора на IPO выходила — CARMONEY (#CARM)

Почему IPO Соквомбанка привлекает внимание и не станет ли оно таким же провалом как IPO CARMONEY (-25% для инвесторов) ❓

Подать заявку на участие можно до 12:00 (МСК) — 14 декабря

🔴 Ключевые инсайты по компании:

— #SVCB — является одним из частных системно-значимых банков России и входит в ТОП-10 крупнейших

— Является сильным игроком на рынке автокредитования (ТОП-3)

— Предлагает B2C клиентам карту с самой длинной рассрочкой

— 57% кредитного портфеля — корпоративные клиенты

— Розничный портфель: Авто — 31%, Ипотека — 30%, Потреб — 22%, Халва — 17%

— Корпоративный портфель: Средний и крупный — 75%, Малый — 22%, Прочие — 3%

— Из 15 млн клиентов 42% активных (не менее 1 транзакции в месяц и (или) хранит 1 тыс. руб.)

🔴 Факторы роста и стоимости:

— За последние 10 лет капитал вырос в х22 раза (с 12 до 269 млрд)

— С 2018 г. база розничных клиентов выросла в х3.3 раза

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал