Системная торговля

Высокая волатильность продолжается. Результаты за 2 квартал 2022 года

- 08 июля 2022, 14:49

- |

Всех приветствую!

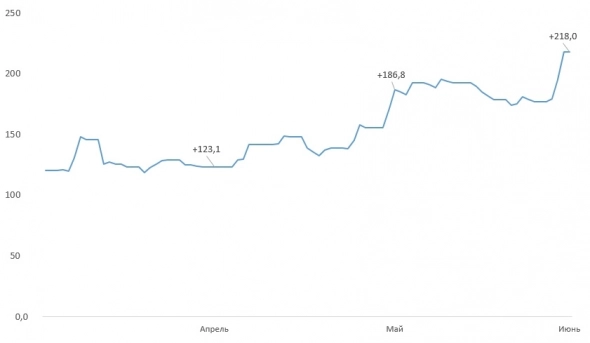

Второй квартал закончился с результатом +97,1%. Торгую трендовые алгоритмы на фьючерс USD/RUB (Si).

Торговля шла на пониженных рисках, алгоритмы набирали второе плечо. Но даже с ним в апреле счет просел на 29,2% за счет резкого разворота фьючерса с 8 на 11 апреля. В эти дни счет потерял 20,1%. В мае просадка внутри месяца составила 16,6%, в июне 21,4%.

Итого за первое полугодие +218%. Мониторинг счета в реальном времени тут.

( Читать дальше )

- комментировать

- 3.5К

- Комментарии ( 11 )

Первый сценарий для отработки идеи - Лонг SI

- 29 июня 2022, 09:04

- |

Всем привет!

Первая схема для отработки идеи готова.

В данном видео обсуждаем алгоритм набора позиций для исполнения первой схемы. Эта схема уже запущена в работу.

Сценарий простой – руками отработать легко. Главное новый вход должен быть выше, чем средняя цена входа – таким образом при негативном развитии событий мы не наберем большую позицию.

Смотрите видео, короткое, 15 минут. Если что-то не понятно – спрашивайте. Отработаем эту идею вместе.

Завтра будет второй сценарий для отработки.

Телеграм

Идея встроенного фильтра тренда

- 15 мая 2022, 17:35

- |

Что думаете о таком фильтре тренда?

Открываем 2 счёта.

На счёте №1 запускается трендовая ТС, счёт №2 остаётся пустым.

Далее развилка:

а. Если день прибыльный, то прибыль выводится на счёт №2 и там сохраняется.

б. Если день убыточный или нулевой, то никаких выводов или вводов со счёта №1 не делаем.

Получается связка из 2-х счетов, которая ведёт себя по-разному на тренде и на боковике.

На тренде счёт №1 остаётся более-менее неизменным, счёт №2 постоянно растёт, а общая сумма на двух счетах растёт.

На боковике счёт №1 постоянно уменьшается, счёт №2 постоянно растёт, а общая сумма на двух счетах меньше, чем на предыдущей вершине эквити (то есть мы находимся в просадке).

Чтобы такая связка счетов вышла из просадки, необходимо, чтобы счёт №1 перестал уменьшаться.

А каким образом может перестать уменьшаться счёт под управлением трендовой системы на боковике?

Никак.

Значит, если он перестал уменьшаться, начался тренд.

( Читать дальше )

Удачная встреча с черным лебедем. Результаты за 1 квартал 2022 года

- 06 апреля 2022, 15:41

- |

Всех приветствую!

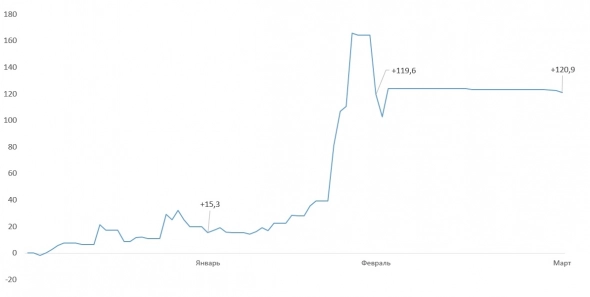

Первый квартал закончился с результатом +120,9%. Торгую трендовые алгоритмы на фьючерс USD/RUB (Si). Роботы закрыли прошлогодний минус и удвоили счет.

На начало года риски по портфелю выставлены на максимум. Для меня это 50% гарантийного обеспечения от размера депозита. Хорошие движения в Si были как в январе +15,3%, так и в феврале до аномальной волатильности. Максимум в +165,4% был достигнут 24 февраля.

24 февраля боты закрыли лонги. С 24 по 25 февраля набрали шорт. Объем позиции при переносе через выходные был без плечей (1 к 1), поэтому решил не закрывать. Безусловно, понимал, что шорт тут ни к чему, но решил довериться алгоритмам. Ведь системы проверены на тестах 2014 – 2015 года. Если словили большой гэп, перевернулись и дальше торгуем по направлению движения, все просто! Однако, не в этот раз…

С 26 февраля по 1 марта биржа заставила понервничать, не давая закрыть убыточную позицию. Да еще и Финам рассчитывал вариационную маржу в период клиринга по не торгующему инструменту. Был момент, попрощался с депозитом)

2 марта вышел руками ровно по 95 000 руб. Действия биржи забрали 40% от заработанного. Встать по направлению движения в лонг регулятор так же не дал. После такого беспредела вывел почти все дэпо. К Финаму претензий нет, сработал хорошо.

Когда разрешили открывать новые позиции не рискнул возобновлять торговлю. А зря, на укреплении рубля алгоритмы заработали бы около 60%. В конце марта вернул половину дэпо и продолжил торговлю с плечом 1 к 2 дабы не пропустить следующих движений ну и сильно не рисковать.

Всем добра и профитов!

Моя первая Сделка и Чему я Научился? / Первая Сделка в Трейдинге / Трейдинг для Начинающих

- 23 июня 2021, 17:39

- |

Что не так с фьючерсом на USD/RUR? Результаты за 1 квартал 2021 года

- 08 апреля 2021, 14:34

- |

Всех приветствую!

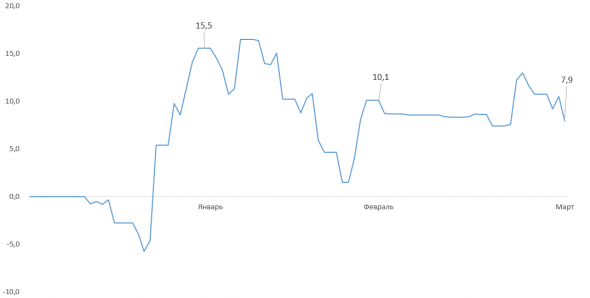

Первый квартал закончился с результатом +7,9%. Публичный счет можно посмотреть тут.

Инструменты: трендовые алгоритмы на Si.

Январь и февраль отторговал с теми же рисками, которые взял в октябре прошлого года. Просадка в феврале составила 15,1%. В марте остановил торговлю на три недели. Так как все алгоритмы торгуют Si необходимо было:

— хоть немного времени понаблюдать за утренней сессией;

— подкорректировать ботов;

— провести тесты с учетом корректировок;

— принять решения относительно состава портфеля и рисков.

Все алгоритмы кроме одного оставил в строю, риски сократил вдвое. Остановленный алгоритм требует более глубокой доработки и статистику минимум за год.

Что не так с валютной парой USD/RUR? Субъективные мысли в слух.

— Наблюдаю за графиком и ботами каждый день, почти всю торговую сессию. Визуально, как выносили стопы возле уровней так и выносят по нескольку раз на дню. Как разводили так и разводят. Расширяющиеся треугольники – не приятно, но они были всегда. Да, возможно, микроструктура движений в инструменте поменялась, но текущие алгоритмы этого не заметили. Нужна история в 1 – 2 года.

— Максимальная просадка не обновлена, по тестовому портфелю в марте 25%. По некоторым вариациям до 40%, однако это было в 2015 и 2016 году. Может ли алгоритм обновить максимальную просадку? Да. Означает ли это, что он однозначно сломался? Нет.

— Говорят, что валютный курс стал нерыночным. А какой он был до 2014 года? Вот тогда ЦБ жестко держал курс в границах валютного коридора. Сейчас же волатильность выше чем в 2017 и 2019 году. Для устойчивости алгоритма и психологической уверенности тестирую период 2009-2013гг. обязательно.

— Еще совсем недавно радовались трехзначному доходу, а тут просадка, борьба с нулем. По моему все логично, периоды застоя были и будут. Эффект от нудного рынка сильнее чем эйфория от прибылей.

Всем добра и профитов!

+129,5% третий год алготрейдинга. Оценка упущенных возможностей.

- 17 января 2021, 08:08

- |

Всех приветствую!

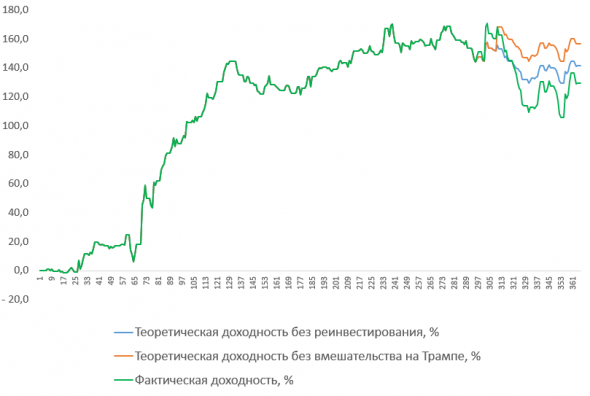

Решил коротко подвести итоги по прошедшему году. Фактическая доходность составила +129,5%. Максимальная просадка пришлась на декабрь 23,9%. Результат хороший, однако «руки нужно связывать». В четвертом квартале дважды вмешался в торговлю ботов. Для оценки потерь построил еще две теоретические эквити.

Первое вмешательство.

21 октября принял решение реинвестировать весь накопившийся доход за текущий год. Увеличил риски в два раза в одижании продолжения высокой волотильности. Однако ноябрь и декабрь оказались не лучшими месяцами для моего портфеля на Si. Теоретическая доходность без реинвестирования составила бы +141,3%, максимальная просадка 15,1%.

Второе вмешательство.

3 ноября боты набрали большую шортовую позицию, которую я решил не переносить через выходные в связи с выборами в штатах. Посчитал, что реация рубля может быть негативной (непредсказуемой). Застраховался от гэпа вверх, плечо было большое. На гэпе 5 ноября недозаработал около 7%. Теоретическая доходность без ручных вмешательств составила бы +156,7%, максимальная просадка 9,4%.

Естественно, расстроен. В дальнейшем реинвестировать накопленный доход планирую частями на текущих просадках. Ну а, ручные вмешательства в открытые позиции ботов не обсуждается). «Рынки движутся на гэпах» — записал на подкорке.

Доходность за 3 года с учетом реинвестирования составила 458,4%. Реинвестирование осуществлялось трижды: в начале 2019 года, в начале и в конце 2020 года.

( Читать дальше )

Торговля от Уровней / Почему ваши Уровни НЕ работают? / Ложный Пробой / Обучение Трейдингу с нуля

- 13 января 2021, 21:25

- |

Трейлы, много хороших и разных

- 28 декабря 2020, 16:51

- |

Нашел не так много вариантов, может быть Вы знаете еще какие-нибудь какие стоит попробовать.

Вот что у меня есть в копилке:

- Трейл стоп в абсолютных значениях. Говорят, что кто-то использует. Смущает, что цена может сильно меняться и 100 пунктов в разное время это разный % от цены. Если же Вы приверженец данного подхода черканите плиз в комментариях пару слов почему считаете этот подход наилучшим.

- % от текущий цены. Этот подход нравится больше не столько по тестам сколько для понимания. Но минус данного варианта — не учитываем текущую волатильность.

- SMA. Простая скользящая средняя. Есть мнение, что если использовать скользящие средние в качестве параметров входа и выхода, то можно сильно подогнаться под инструмент. Если это правда, то на бэктестах мы получим хороший результат, а реальная торговля будет уже не такой успешной.

- Минимумы/максимумы за n предыдущих баров. Неплохой вариант, однако если начался коридор — то сразу вылетаем из позиции.

- Parabolic Sar. Индикатор хорош для резких движений, а также трендовых движений с малым количеством консолидаций. Основная причина — с каждый движением в сторону позиции увеличивается коэффициент ускорения.

- % от ATR (Average true range). Какая-то доля от среднедневного диапазона. Хороший вариант! Недостатки: для расчета необходимо использовать 2 параметра. Один для расчета самого индикатора. Второй для определения доли. Говорят, что если много параметров то большая вероятность подгонки. Где-то читал, что вроде больше 4-х никак нельзя. Так ли это?

Заранее Спасибо!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал