Система торговли

Как правильно организовать работу на фондовом рынке. Плюсы и минусы

- 12 ноября 2025, 18:55

- |

По моему мнению, работа на фондовом рынке одна из лучших. Плюсы можно перечислять очень долго, а минусов практически нет. В этой статье мы разберём и плюсы, и минусы среднесрочно-долгосрочной торговли как вида бизнеса.

Начнём с минусов, их совсем немного, поэтому разберём их первыми. По моему мнению, их два.

Первый — это банкротство компании и через это потеря капитала, вложенного в акцию. Это безусловный минус, и сделать с этим ничего нельзя, так как это от вас не зависит. Единственное, что можно сделать, — это смягчить последствия или подстраховаться от наступления этого события через грамотный выбор позиции или диверсификацию.

Второе — это зависание денег, если акция в течение длительного времени падает. Ваши средства замораживаются на длительный период и перестают работать, но, по крайней мере, вы их не теряете и имеете возможность даже получать с них прибыль через дивиденды.

Как работать с этими рисками, я писал в предыдущей статье Энциклопедии.

Теперь о плюсах. По моему мнению, их семь. Рассмотрим каждый из них.

( Читать дальше )

- комментировать

- 308 | ★1

- Комментарии ( 0 )

Пентагон одобрил передачу Украине ракет "Томагавк", и наш рынок удвоил падение сегодняшнего дня

- 31 октября 2025, 22:09

- |

Вот как раз вышла новость, которая сразу привела к падению нашего рынка.

Пентагон одобрил передачу Украине ракет «Томагавк», а радиус их действия составляет 1600 км, это для украинской армии зона поражения — вся центральная Россия. Между Москвой и Киевом расстояние всего 750 километров. Окончательное решение останется за Трампом, но кто знает, что ему придёт в голову, он может и не принять это решение окончательно.

Сразу после этого наш рынок начал снижаться, и сейчас индекс Мосбиржи 2, который учитывает торги после закрытия основной сессии, составляет -1,67% падения.

Я это пишу к тому, что когда у вас есть своя система торговли, то вам всё равно, какие выходят новости. И, как я писал ранее в своих постах, рынок очень подвижен и сильно реагирует на важные события, даже если они потом отменятся. Как я упоминал в энциклопедии, вы уже должны быть в позиции, ведь при средне-долгосрочной торговле реакция идёт постфактум.

Разрабатывайте свою систему торговли в среднесрок-долгосрок. После создания системы вы просто будете реагировать на события, ведь у вас есть чёткое понимание, что делать в любой ситуации, и тогда такие моменты не будут выбивать вас из рабочего ритма.

( Читать дальше )

Торговая система КБД

- 27 октября 2025, 09:18

- |

По мере исследования инструментов и классов активов иногда возникают наблюдения, что в определенные периоды палку воткни и она прорастает деньгами, в другие же, борьба с нулем и плохое настроение почти гарантированы.

В прошлый раз вскользь упомянул недавнюю ситуацию на рынке, когда рост реальной ставки вылился в снижение интереса к классу активов акций и их распродажам. Причин текущей ситуации несколько, но остановлюсь на том, что можно посчитать и вынести пользу на будущее.

При исследованиях торговых подходов возникает желание как-то определять режимы рынка, (привет фильтрам пилы, торговле по эквити). Далее можно пойти несколькими путями, более подробно буду на этом останавливаться, когда подойду ближе к «как начать в системном трейдинге» и что это вообще такое.

Так вот, первый путь, это рассказать вам красивую историю о том, как квант силой разума и хорошего образования дедуктивно т.е. от общего к частному нашел какие-то штуки, которые характеризуют разные рыночные периоды.

Второй путь, он обычно более честный, майнинговый, ну т.е. индуктивный в основном, когда копаем рынок, задавая ему вопросы и до определенного момента, не делая сколь ни будь значимых обобщений, просто собирая эмпирические факты, находки, «открытия».

( Читать дальше )

Таргетирование волатильности IMOEX

- 06 октября 2025, 08:47

- |

Довольно много материалов из серии «давайте каждый месяц покупать в долгосрочный портфель», но, когда дело доходит до сформированного портфеля и «цене ошибки» для него вместо расчетов и логических рассуждений вдруг начинаются «пассы руками» про область личной ответственности каждого и прочее.

Это чувствительная область и скажем прямо, чтобы не «продвигала» та или иная аналитика если портфель активов достаточно диверсифицирован, то весьма вероятно, результат будет болтаться около среднерыночногот.е. польза для аналитических команд есть, а явного вреда можно избежать. Например, в силу начальной траектории формирования капитала, когда вклад каждого пополнения весьма значимо усредняет результат.

Продается некий вариант клубной карты, возможность быть сопричастным к тому образу, который сформирован вокруг финансовых рынков. Говорю это без какого-то негатива, лишь обозначая текущий способ решения, который в основном предлагается, риски — это проблема инвестора.

( Читать дальше )

Трейдинг - проигрышная стратегия!

- 13 марта 2025, 10:20

- |

Это не ода пассивному инвестированию, но хотел бы прочитать похожее, когда начинал 17 лет назад.

В начале пути инвестор, открывая терминал видит, рост, падение, все ярко мигает на экране, создавая иллюзию возможностей.

Рядом истории о быстрых заработках и много мотивации заняться активным трейдингом. Может повезти – серия удачных сделок и иллюзия закрепляется. Однако в долгосрочной перспективе большинство активных подходов терпят крах по сравнению с удержанием рынка.

уже через 1 год большинство фондов отстают от своего индекса, а на интервале в 5 лет поражение терпят около 95% активных фондов.

Исследования по миру говорят о 95–99% трейдеров в итоге теряют деньги. В исследовании трейдеров Бразилии 97% активных трейдеров ушли в минус за 300 торговых дней, около 1% заработали заметную прибыль. Похожее исследование в Тайване показало, что 5% дневных трейдеров были прибыльными, остальные теряли.

В чем проблемы?

— комиссии, скрин тарифов крупного брокера + комиссия Мосбиржи 0,015%( Читать дальше )

🚀 Система моментум +16%.

- 25 февраля 2025, 17:14

- |

Недавно писал пост — Готовая стратегия инвестиций: как не зависеть от гуру.

Завел 5 000 000 рублей и сформировал портфель, на этих принципах.

Небольшой отчет, за неполный месяц, на вчера доходность составила около +16%.

На следующий месяц модель на базе моментума на акциях выдает такие бумаги

( Читать дальше )

Готовая стратегия инвестиций: как не зависеть от гуру.

- 19 февраля 2025, 07:11

- |

Добрый день, коллеги.

В целях социализации и начала более долгосрочной торговли, сделал свою версию моментума для акций.

Простой, емкий подход, проверенный на большом количестве рынков, чтобы начать движение в область положительного математического ожидания.

Теория.

🚀 Моментум это тенденция активов, которые росли в прошлом, продолжать расти в будущем и наоборот. Как «инерция» на рынке: если что-то движется в одном направлении, скорее всего, оно продолжит двигаться в том же направлении.

Если углубиться в историю явления, то первые мысли о формах моментума можно найти еще у Чарльза Доу в начале XX века, у Альфреда Коуэна в 1930-х годах и в работе Нараянана Джегадиша и Шеридана Титмана под названием «Returns to Buying Winners and Selling Losers: Implications for Stock Market Efficiency», опубликованной в 1993 году.

В 2014 году была опубликована работа Гэри Антoначчи в книге "Dual Momentum Investing: An Innovative Strategy For Higher Returns With Lower Risk".

На практике теория отличается от практики, гораздо больше чем в теории.

( Читать дальше )

Как защитить свой грааль стабильно дающий прибыль в долларах от хищения?

- 17 февраля 2025, 13:29

- |

Мой отчет за январь и 2023 год

- 31 января 2024, 21:14

- |

Основные правила системы: Акции РФ, лонг без плеча. Открытие и закрытие позиций по сигналу индикатора Supertrend, таймфреймы для анализа — дневной и недельный. При выходе из позиции средства направляю на покупку коротких ОФЗ и Субфедеральных облигаций. При возникновении сигнала на покупку акций — покупаю, продав часть облигаций. Доли акций примерно равные. Управление портфелем занимает немного времени, нет больших просадок и психологической нагрузки, можно в любой момент практически без потерь вывести средства при необходимости.

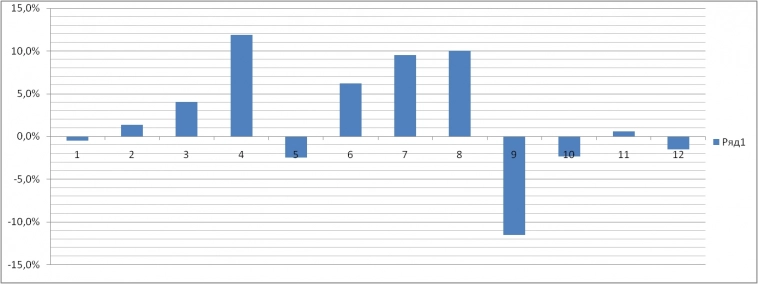

Среднемесячная доходность по 2023 году составила 2,4%:

После просадки счета, полученной в сентябре я усовершенствовал правило выхода из сделок. Это не сильно усложнило систему, уменьшив просадки.

Доходность за январь 2024 г. составила 6,9%

Пишу для тех кто ищет или разрабатывает свою систему торговли. Возможно, им мой опыт будет полезен.

Всем успехов в торгах!

Приветствуются только конструктивные комментарии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал