Северсталь

Аналитика ПАО «Северсталь»

- 03 декабря 2023, 08:40

- |

Тикер: CHMF

Описание: российская вертикально интегрированная сталелитейная и горнодобывающая компания, владеющая Череповецким металлургическим комбинатом, вторым по величине сталелитейным комбинатом России.

Торговая площадка: Московская биржа (MOEX)

Сектор: Сырьевая промышленность

Акций в свободном обращении: 22% (данные за 21-й год)

Финансовые показатели

Выручка:

2019 год – 527,5 млрд. руб.

2020 год – 485,8 млрд. руб.

2021 год – 835,5 млрд. руб.

Средние темпы роста выручки – 13,65 %

Чистая прибыль:

2019 год – 114,3 млрд. руб.

2020 год – 74,6 млрд. руб.

2021 год – 299,6 млрд. руб.

Средние темпы роста чистой прибыли – 43,44%

Мультипликаторы

Оценка стоимости компании:

P/E = 10,5

(Цена компании/прибыль)

Хуже среднего по индустрии – 2,92

P/S = 3,26

(Капитализация/выручка)

Хуже среднего по индустрии – 1,02

P/BV = 2,18

(Цена компании/балансовая стоимость)

Хуже среднего по индустрии – 1,94

EPS = 357,6

(показатель прибыли на акцию)

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Делимся интересным материалом Forbes о состоянии российской металлургии

- 01 декабря 2023, 15:31

- |

«По данным Росстата, производство большинства видов продукции российской черной металлургии за первые 10 месяцев 2023 года выросло год к году в среднем на 6-10%. Производство еще не дотягивает до уровней досанкционного 2021 года, зато существенно превзошло допандемийный 2019-й».

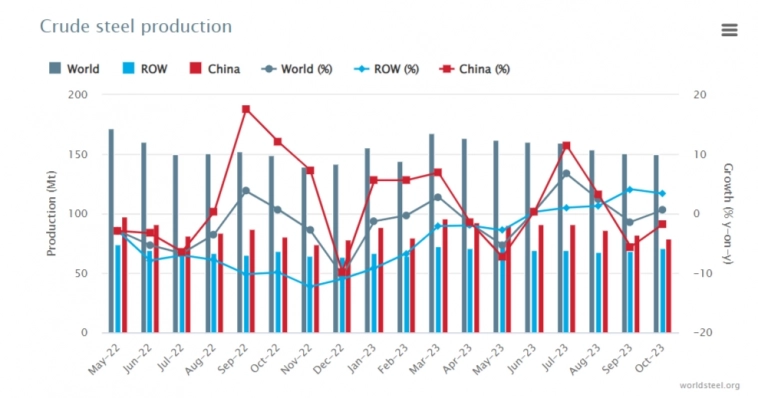

Тренд подтверждает и статистика Всемирной ассоциации производителей стали (World Steel Association, WSA), по статистике которой производство за первые 10 месяцев года выросло к январю — октябрю 2022-го на 5,3%, до 63,5 млн т.

Какие факторы поддержали отрасль?

Авторы стать приводят комментарии наших экспертов:

«За девять месяцев 2023 года потребление стальной продукции в строительстве выросло на 9% год к году, до 27,5 млн т, в автомобилестроении — на 12%, до 3,5 млн т. В то же время потребление в энергетике снизилось на 3%, до 4,2 млн т. В сегменте энергетики в III квартале и за год в целом значительное влияние на рынок оказало продолжающееся сокращение инвестиционной программы крупнейшей газовой корпорации».

( Читать дальше )

Рост показателей черной металлургии во многом связан с низкой прошлогодней базой и всё еще не дотягивает до уровней 2021г — аналитики, опрошенные Forbes

- 01 декабря 2023, 14:14

- |

Теперь же Росстат отмечает, что за первые 10 месяцев года производство нелегированной (углеродистой) стали выросло в годовом выражении на 7,6%, до 50,6 млн т. Выпуск горячекатаного проката (17,6 млн т) увеличился на 9,9% к прошлому году. Холоднокатаного проката было выпущено 469 000 т — на 9,6% больше. Также вырос объем выплавки чугуна — на 6,3% больше, до 45,8 млн т. Сократился только выпуск легированной стали — на 3,5%, до всего 12,9 млн т.

В нынешнем году из четырех крупнейших сталелитейных компаний России производственные показатели за девять месяцев опубликовали лишь «Северсталь» и Магнитогорский металлургический комбинат (ММК). Два других металлургических гиганта — Новолипецкий металлургический комбинат (НЛМК) и Evraz — не опубликовали отчетность и отказались от комментариев Forbes.

( Читать дальше )

Вебинар SberCIB с компанией «Северсталь»

- 30 ноября 2023, 18:03

- |

На вебинаре обсудят перспективы возвращения компании к дивидендным выплатам, поговорят о предварительных итогах года, а также о том, как может измениться спрос на сталь в условиях высоких ставок в экономике.

Подключайтесь по ссылке.

💡Северсталь

- 30 ноября 2023, 17:58

- |

🥜Слабость продолжается, а бумага пришла на последнюю значимую поддержку.

🥜Как понимаете позитива в инфопространстве не прибавилось, кроме как в нефтяной сфере, а негатива не убавилось, так что, что-то мне подсказывает, что поедем ниже. Возможно получим тут отскок, а далее на перелой.

🥜Нанёс ниже значимые зоны на которые можно ориентироваться для добора. Если до первой зоны доедет, буду добирать клона. Не второго и уж тем более третьего уровня не жду. Только если на обвале при серьезных и значимых негативных событиях.

🥜Вообще график начал менять угол к более активному снижению, так что скорее всего нас скоро ждёт кульминация и мы или стабилизируемся и уйдем во флет или же попробуем порасти.

🐹Заходите к Хомяку в гости, поторгуем вместе: t.me/+Vr8g1Fj1MZhkN2Iy

Не является индивидуальной инвестиционной рекомендацией.

Северсталь и ФосАгро выразили готовность заключать с поставщиками контракты на закупку их продукции на срок сразу от 3 до 10 лет, если те запустят производство нужных им компонентов вместо иностранных

- 30 ноября 2023, 11:28

- |

www.dp.ru/a/2023/11/29/krupnie-rossijskie-kompanii

Глобальное производство стали в октябре — мировой рынок топчется на месте, но Россия продолжает наращивать темпы

- 29 ноября 2023, 15:17

- |

🪨 По данным WSA, в октябре 2023 года было произведено — 150 млн тонн стали (0,6% г/г). По итогам же 10 месяцев — 1,567 млрд тонн (0,2% г/г). Основной же вклад в улучшение глобального производства стали в этом месяце внесла Индия — 12,1 млн тонн стали (15,1% г/г), что же насчёт флагмана, то Китай (53% от общего выпуска продукции) произвёл 79,1 млн тонн стали (-1,8% г/г). Если взглянуть на динамику выпуска прошлых месяцев этого года, то идёт плавное сокращение добычи (149,3 млн тонн стали — сентябрь, 152,6 млн тонн стали — август, 158,5 млн тонн стали — июль, 158,8 млн тонн стали — июнь). Главный потребитель стали — Китай, на текущий момент восстановление экономики идёт сдержанно, хотя прогнозы по росту китайского ВВП вновь начали многими пересматриваться вверх.

🇷🇺 Как обстоят дела с выпуском стали в России? В октябре было выпущено — 6,3 млн тонн стали (9,5% г/г), месяцем ранее — 6,2 млн тонн стали, внутренний спрос не даёт снизиться темпу выплавки.

( Читать дальше )

Опрос

- 29 ноября 2023, 14:18

- |

Мы хотим узнать, насколько важна для инвесторов работа в области устойчивого развития по трем направлениям ESG — экология, социальное и корпоративное управление? Речь идет о важности при принятии инвестиционных решений.

Выберите один из предложенных вариантов ответа или напишите свой в комментариях:

- ESG — важный фактор, слежу за этим внимательно

- ESG — важный, но не главный фактор

- Не обращаю на это внимание

Куда реинвестировать дивиденды и купоны

- 28 ноября 2023, 15:15

- |

Один из ключевых моментов при инвестировании — правильный выбор инструментов. При грамотном соблюдении пропорций портфель будет расти, а поступающие купоны и дивиденды принесут дополнительный доход. Реинвестирование прибыли в надежные акции может кратно увеличить капитал.

Мы проанализировали российский фондовый рынок и выделили фаворитов. Эти акции исторически показывают хороший рост и на горизонте нескольких лет могут не только увеличить размер портфеля, но и значительно обогнать инфляцию. Статья будет регулярно обновляться. Выбирайте перспективные инструменты для своих инвестиций.

• НОВАТЭК (Покупать. Цель на год: 2100 руб./ +38%)

Начало коммерческой добычи на «Арктик СПГ – 2» в январе станет мощным драйвером для СПГ-бизнеса компании. НОВАТЭК обновил прогноз добычи жидких углеводородов на 2023 г., ожидая их роста на 2,0–2,5% против предыдущего ориентира в 1,0–2,0% прироста по итогу года. В IV квартале 2023 г. при условии нормальной погоды мы по-прежнему ожидаем роста цен в Европе — спрос на отопление начнет довольно быстро истощать запасы, что может позитивно сказаться на результатах компании.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал