СберБанк

Чистая прибыль банковского сектора в марте 2024 г. — фиксируем снижение относительно прошлого месяца и года, но главное это снижение ROE

- 22 апреля 2024, 09:46

- |

💳 По данным ЦБ, в марте 2024 г. прибыль банков составила 270₽ млрд (ROE — 22,1% в годовом выражении), случилось незначительное снижение относительно прошлого месяца — 275₽ млрд (1,8%), а вот с прошлым годом всё более чувствительнее — 330₽ млрд (18,2%). Но главное то, что доходность на капитал (показатель, который учитывает рост балансов банков) в марте 2024 г. относительно марта 2023 г. снизилась (с 32 до 22,1% в годовом выражении, в феврале 2024 г. ROE — 22,7%) и это уже звоночек. Теперь отмечаем интересные факты из отчёта:

🟣 Основная прибыль уменьшилась (основная прибыль включает ЧПД, ЧКД, операционные расходы и чистое доформирование резервов) до 158₽ млрд с 210₽ млрд в феврале, но снижение было техническим. В марте была проведена реклассификация ценных бумаг в категорию удерживаемых до погашения из оцениваемых по справедливой стоимости. По ним накопилась отрицательная переоценка — 50₽ млрд, которая была восстановлена, а вместо этого сформированы резервы на ту же сумму в составе основной прибыли. На чистую прибыль данная реклассификация не повлияла.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Обзор доллар/рубль, RTS, Сбербанк, нефть Brent, натуральный газ, bitcoin и золото на 22 апреля 2024

- 22 апреля 2024, 09:27

- |

Сбербанк #SBER. Фундаментальный и технический анализ. Таймфрейм 1Д.

- 22 апреля 2024, 08:15

- |

#разбор

Фундаментально:

2022 год — был худшим в истории компании, а вот 2023, напротив, был одним из лучших — рекордная прибыль 1,5 трлн рублей, максимально высокие дивиденды 33 рубля на акцию. 2024 планируют закрыть не хуже 2023 года.

Сбер — это ставка на российскую экономику. У банка есть своя огромная экосистема.

Ключевое направление банка — электронная коммерция. Все структуры составляют единый холдинг, который объединяет компании «Сбермаркет», «Сбермегамаркет», «Сберлогистика», «Сбер Еаптека» и СММ Ретейл. В «O2O холдинге» находятся сервис каршеринга «Ситидрайв», сервис экспресс-доставки продуктов «Самокат».

📈 Компания может платить больше 50% от чистой прибыли. Высокий ROE и высокая достаточность капитала позволяют это делать.

Технически:

16 дней стоит в плотном накоплении под уровнем 308,6₽. Явно готовится к росту, для которого неплохо бы снять ликвидность и закрыть имбаланс снижением к 303,7-300.

Все последние снижения выкупали на повышенных объемах и вытягивали рынок выше. Видно присутствие сильного покупателя. Плюс ожидание дивидендов.

( Читать дальше )

Утренний обзор (Si, мамбофьюч, сберофьюч, газ(NG), Брент)

- 22 апреля 2024, 07:30

- |

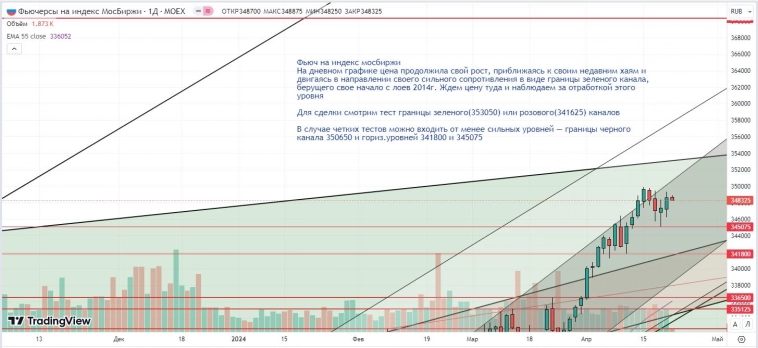

MX(фьюч на индекс мосбиржи)

На дневном графике цена продолжила свой рост, приближаясь к своим недавним хаям и двигаясь в направлении своего сильного сопротивления в виде границы зеленого канала, берущего свое начало с лоев 2014г. Ждем цену туда и наблюдаем за отработкой этого уровня

Для сделки смотрим тест границы зеленого(353050) или розового(341625) каналов

В случае четких тестов можно входить от менее сильных уровней — границы черного канала 350650 и гориз.уровней 341800 и 345075

На часовом графике цена локально начала формировать растущий тренд (каждый максимум и минимум выше предыдущих), но для продолжения роста надо пробивать недавние хаи и границу желтого канала. Пока этого не произошло, цена легко может опять двинуть в коррекцию

Для сделки смотрим тест границы желтого канала(349925 на утро) и трендовой (343650 на утро)

В случае четких тестов можно входить от локальных поддержек и сопротивлений — гориз.уровня 344025 и 345025, а также границ черного (345750 на утро) или синего (347100 и 355100 на утро) каналов

( Читать дальше )

ПЛАН ДИВАН 22.04.2024.

- 22 апреля 2024, 07:13

- |

ДОБРОЕ УТРО УВАЖАЕМЫЕ И ЛЮБИМЫЕ ТЕЛЕЗРИТЕЛИ!

ДИВАННЫЙ АНАЛИЗ ДИВИДЕНДНЫХ АКЦИЙ, В КОТОРЫЕ СЕГОДНЯ МОЖНО ЗАПРЫГНУТЬ И СКОЛЬКО-ТО ПРОКАТИТЬСЯ ВВЕРХ (ТОЧНЕЕ МОЙ ПЛАН РАБОТЫ НА БЛИЖАЙШУЮ НЕДЕЛЮ) ДА И ОБЩИЙ АНАЛИЗ РЫНКА ПО ВОЗМОЖНОСТИ — ЧТО ПОКУПАЕМ, ЧТО НЕ ПОКУПАЕМ:

НАСТРОЕНИЕ РЫНКА – нервно\непонятное, по индексу за неделю чуть подросли, но если смотреть по бумагам, скорее разнонаправленное движение, особо без стимулов. Основные фишки к объявлению дивов за неделю ближе не стали, никто ничего не объявил. Если брать за месяц – НЛМК конечно обрадовал всех но даже вместе с Лукойлом и Северсталью им не удается эту нудную тянучку переломить. Соответственно вариантов движения до майских праздников в голове – никаких и нет. Если что-то объявят (хотя-бы те кто обещался) может и прирастем сколько-то, если нет – то сезон пессимизма в самом разгаре… А пессимизм очень приличный – бумаги под дивиденды пока что не растут и стимулов для роста на ближайшие пол года не видно, что покупать после июня\июля непонятно (исключение Газпромнефть – если дадут 0,5-1,5% дивов и бумага просядет).

( Читать дальше )

Россияне чаще банкротятся, метавселенная ВТБ и детское приложение Сбера

- 21 апреля 2024, 17:37

- |

1. В России растёт число граждан-банкротов. Постепенно цивилизуемся (ссылка):

Популярность банкротств в России растет, свидетельствует статистика первого квартала. Число признанных банкротами юрлиц увеличилось в 1,5 раза, физлиц — более чем на 18%. Среди граждан наиболее значительный рост — в пять раз — показала внесудебная процедура, к которой все чаще благодаря поправкам 2023 года прибегают пенсионеры. Инициаторами несостоятельности компаний все чаще выступают налоговики — их доля выросла почти втрое год к году, что объясняется необходимостью пополнения бюджета и более сложным урегулированием долга в сравнении с другими кредиторами.

Судебные банкротства граждан остаются популярны у россиян, но темпы их прироста снизились. В первом квартале 2023 года число несостоятельных граждан увеличилось на 40,3% год к году, а в первом квартале 2024 года — всего на 18,2%, до 89,8 тыс. В целом с октября 2015 года обанкротились 1,19 млн россиян. Как и прежде, граждане чаще сами подают на банкротство (96,7%).

( Читать дальше )

Продадут в рынок?

- 20 апреля 2024, 17:24

- |

Арбитражный суд Москвы принял решение полностью удовлетворить иск Сбербанка к компаниям группы Glencore. Иск был подан еще в июле 2023 года.

В исковом заявлении Сбербанк потребовал взыскать с компаний группы Glencore убыток в размере 114,7 млн евро путем принудительного изъятия 0,57% акций нефтяной компании «Роснефть».

❤️ Читайте подробнее на сайте

@frank_media

t.me/frank_media/13767

Долговой рынок показывает признаки разворота

- 20 апреля 2024, 10:06

- |

В марте 2024 г. спрос в кредитовании ускорился, превышены темпы прошлого года. Ужесточение ДКП не работает?

- 20 апреля 2024, 08:00

- |

Ⓜ️ По данным ЦБ, в марте 2024 г. спрос в кредитовании составил — 571₽ млрд (1,7% м/м и 26,3% г/г, месяцем ранее 319₽ млрд). В марте 2023 г. он составлял 493₽ млрд, проблема в том, что мы не только превысили темпы прошлого года, но и поднялись выше 500₽ млрд, а это уже звоночек. В данном отчёте регулятор скрыл цифры в потребкредитовании и автокредитовании, но я уверен, что там произошёл бум спроса, учитывая прошлые месяцы. Конечно, высокая ключевая ставка с нами надолго, но с такими данными регулятор может задуматься и о последующем ужесточении ДКП, но для начала я бы подождал статистических данных за апрель-май, если темпы подтвердятся — беда.

🏠 По предварительным данным ипотека в марте ускорилась до 1,2% (+0,8% в феврале, с корректировкой на сделки секьюритизации в размере ~42₽ млрд). Если рассматривать конкретные цифры, то выдача ипотеки с господдержкой составила — 326₽ млрд (218₽ млрд в феврале), выдача же рыночной — 121₽ млрд (116 млрд в феврале).

( Читать дальше )

🏦 Сбер: доколе держим?

- 19 апреля 2024, 19:25

- |

После пробития заветной отметки, некоторые инвесторы заговорили: а не пора ли сдавать Сбер, хотя-бы частично? И даже приводили аргументы в пользу такого решения:

Редомициляция Тинька.

Многие планировали купить бумагу после переезда, разбавив растущим Тиньком распухшую за последние два года аллокацию на финсектор. Но идея сошла на нет, после истории с допкой и поглощением Росбанка. Слишком много неизвестных и отсутствие дисконта. Даже новички поняли, что играть в игру с ассиметричными рисками смысла нет.

Достижение уровня KPI.

Волшебная цифра 300 манит к себе не только трактористов, но и менеджмент Сбера, ибо ее достижение открывает сотрудникам дорогу к годовым бонусам. Но это лишь минимальный порог. Кто сказал, что акция не может стоить дороже, если на то есть другие объективные причины?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал