СберБанк

Позитивный взгляд на акции Сбербанка сохраняется - Промсвязьбанк

- 05 марта 2021, 14:02

- |

Позитивным фактором стал умеренный рост операционных расходов — на 4,9% — до 760 млрд. руб. В 2021 г. не ждем столь масштабного создания резервов, при продолжении роста процентного и комиссионного доходов, что поддержит прибыльность банка.

Мы сохраняем позитивный взгляд на акции Сбербанка, которые имеют потенциал роста к нашему целевому уровню в 351 руб.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Сбербанк. Обзор финансовых показателей по МСФО за 4-й квартал 2020 года

- 05 марта 2021, 13:51

- |

Сбербанк отчитался за 4-й квартал. Показатели в какой-то степени прогнозируемые, так как мы уже имели на руках данные по годовому отчету РСБУ.

Чистые процентные доходы выросли на 15,0% относительно прошлого года и на 3,7% относительно прошлого квартала.

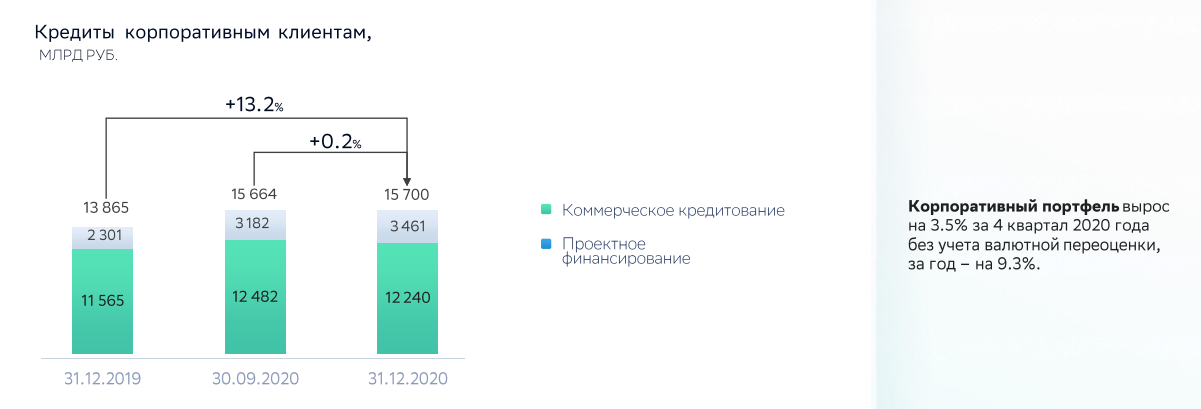

Рост процентных доходов связан с наращиванием кредитного портфеля. Выросли кредиты как корпоративным клиентам.

( Читать дальше )

Рынок положительно отреагирует на результаты Сбербанка - Атон

- 05 марта 2021, 10:30

- |

Из представленных вчера результатов мы выделяем два основных новых момента: во-первых, Сбербанк начал публиковать ключевые финансовые и операционные метрики по своим небанковским сегментам: платежные услуги, управление благосостоянием, брокерский бизнес, рисковое страхование, развлечения, здравоохранение, а также B2B-сервисы (Облачные сервисы и Кибербезопасность). Во-вторых, в ходе телеконференции глава банка Герман Греф заявил, что банк сохранит размер дивидендов на уровне прошлого года (18.3 руб. на акцию), несмотря на снижение чистой прибыли на 10% г/г в 2020, что подразумевает коэффициент выплат 56%. Сама отчетность за 4К20 по МСФО достаточно хорошая. Банк заработал 202 млрд руб. чистой прибыли за 4К20 (-4.9% г/г), что значительно превышает консенсус-прогноз, подготовленный банком (179 млрд руб.), в основном за счет сильной динамики чистого процентного дохода. Рентабельность собственного капитала составила 16.6%. Чистый процентный доход вырос на 3.7% г/г до 426 млрд руб. благодаря незначительному снижению ЧПМ до 5.34%, а чистый комиссионный доход увеличился на 7.3% г/г до 159 млрд руб. Чистая прибыль за 2020 снизилась на 10% г/г до 760 млрд руб., а рентабельность собственного капитала была на уровне 16.1%. Чистый процентный доход показал значительный рост (+13.6% до 1.6 трлн руб.), а чистый комиссионный доход увеличился на 11%.

Результаты сами по себе достойные, но в целом близкие к ожиданиям, в то время как намерение банка сохранить прошлогодний уровень дивидендов должны порадовать инвесторов. Их размер предполагает дивидендную доходность 6.6% по обыкновенным акциям и 7.4% по привилегированным. Мы ожидаем, что рынок положительно отреагирует на результаты.Атон

Сбербанк в феврале заработал рекордную чистую прибыль в размере ₽92,6 млрд

- 05 марта 2021, 10:02

- |

Ключевые факты февраля:

- Банк заработал рекордную чистую прибыль в размере 92,6 млрд руб.

- Рентабельность капитала составила 24,9%, рентабельность активов 3,6%.

- Портфель кредитов клиентам за месяц вырос на 0,9% без учета валютной переоценки.

- Розничным заемщикам выдано 368 млрд руб., больше половины из которых – ипотека.

- Средства физических лиц во всех основных валютах в феврале увеличились. Общий рост составил 1,1% без учета изменения курса рубля.

Чистый процентный доход вырос на 13,8% относительно января-февраля 2020 года и составил 246,2 млрд руб.

Чистый комиссионный доход составил 77,1 млрд руб. за первые два месяца 2021 года, что на 6,6% больше по сравнению с аналогичным периодом прошлого года.

Операционные расходы составили 92,1 млрд руб., увеличившись на 5,3% относительно января-февраля прошлого года.

Отношение расходов к доходам составило 26,2% против 25,2% годом ранее.

Расходы на кредитный риск с учетом переоценки кредитов, оцениваемых по справедливой стоимости, за два месяца составили 37,4 млрд руб.Прибыль до уплаты налога на прибыль за январь-февраль 2021 года увеличилась относительно аналогичного периода прошлого года на 16,9% и составила 222,3 млрд руб. Чистая прибыль выросла на 14,5% до 179,2 млрд руб.

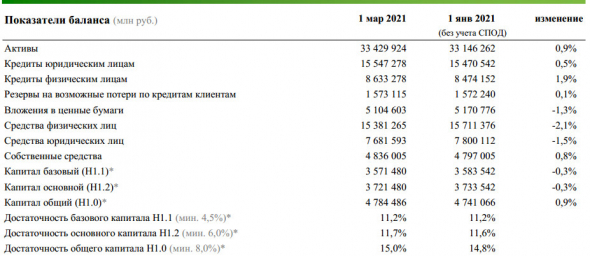

Активы за февраль выросли на 0,3% без учета валютной переоценки до 33,4 трлн руб.

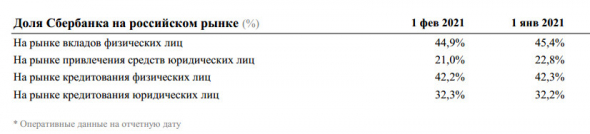

В феврале корпоративным клиентам выдано 842 млрд руб. Кредитный портфель на 1 марта составил 15,5 трлн руб., увеличившись на 0,7% без учета влияния динамики валютного курса.Розничным клиентам в феврале банк выдал 368 млрд руб., из которых более половины суммы приходится на ипотеку. Портфель розничных кредитов за месяц увеличился на 1,2% и превысил 8,6 трлн руб.

Удельный вес просроченной задолженности в кредитном портфеле остается на уровне 3,2%.

Портфель ценных бумаг по итогам февраля сократился на 1,3% до 5,1 трлн руб. за счет курсовой и валютной переоценки портфеля и погашения корпоративных облигаций.

Средства физических лиц выросли в феврале на 1,1% без учета изменения курса рубля до 15,4 трлн руб., показав рост во всех основных валютах.

Средства юридических лиц за февраль сократились на 1,2% без учета влияния валютной переоценки до 7,7 трлн руб.

Совокупные средства клиентов за месяц выросли без учета валютной переоценки на 0,3% до 23,1 трлн руб.

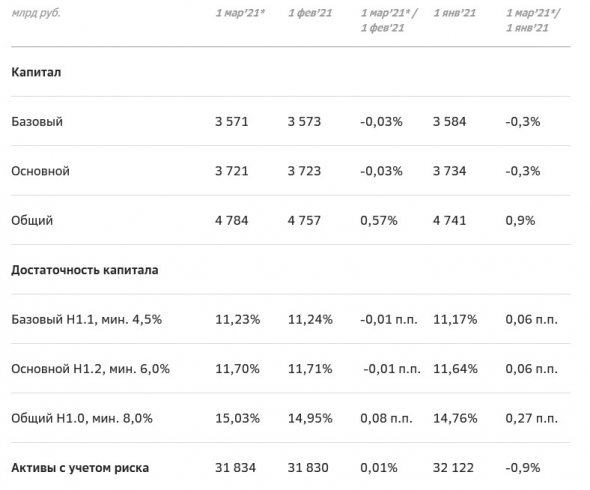

Базовый и основной капитал в феврале изменились незначительно и составили 3 571 млрд руб. и 3 721 млрд руб. соответственно.

сообщение

Анализ рынка 5.03.2021 / Встречаем коррекцию / отчеты Сбербанк, mail, юнипро, МТС, Мвидео

- 05 марта 2021, 09:07

- |

Новости компаний — обзоры прессы перед открытием рынка

- 05 марта 2021, 08:31

- |

Экспансия по твердой цене. Fix Price планирует расширение бизнеса в Белоруссии, Казахстане и Узбекистане

Российский продавец товаров по фиксированным ценам Fix Price в преддверии IPO, которое планируется провести на следующей неделе, пообещал инвесторам начать массированную экспансию на рынки Белоруссии, Казахстана и Узбекистана. Ритейлер может открыть в этих республиках более 3,8 тыс. магазинов — это почти в 12 раз больше действующих там точек сети. Но этот план потребует больших капитальных затрат, предупреждают аналитики.

https://www.kommersant.ru/doc/4713522

Эка система. Нефинансовый бизнес Сбербанка пока не окупается

Пока экосистема Сбербанка не оправдывает себя по части вклада в прибыль. Так, согласно международной отчетности (МСФО) банка за 2020 год, он получил бы убыток по сегменту нефинансового бизнеса, если бы не продажа 45% «Яндекс.Маркета». Положительный результат от сделки в 19,8 млрд руб. заложен в доходы этого сегмента (с учетом сделки — 8,6 млрд руб.). Впрочем, в перспективе потенциал для наращивания выручки от сервисов экосистемы у Сбербанка есть, считают эксперты, поскольку банк обладает крупнейшей клиентской базой.

https://www.kommersant.ru/doc/4713401

( Читать дальше )

Сбер. Избушки готовят небольшую манипуляцию. Развод толпы.

- 05 марта 2021, 02:08

- |

Факты. Сбер продали на 1350мр, фьючерсы в нуле, АДР продали на 200мр.

Интерпретация. Классный развод толпы. Нефть по итогам ОПЕК+ выросла. Амеры спасают доллар — валят индексы (несильно, только чтобы удержать доллар). У нас — «паника», Подпольные СМИ сообщают о санкциях на госдолг РФ.

Сбер вырос днем до 282, с 20-15 на панике слили на 3%. Объемов нет, одни эмоции.

Прогноз. Амеры отрастут, день-два. Наши избушки устроили «панику». И, судя по объемам, манипуляция короткая — часы. С утра — геп 278, затем 283+.

Подробности — Телеграм, t.me/sberanaliz

Комментарии по рынку: Юнипро, МТС, Сбербанк,М.Видео-Эльдорадо,Mail.ru Group

- 04 марта 2021, 20:34

- |

Финансовые результаты Сбербанка за 2020 г. по МСФО. Операционные доходы Сбера выросли 8,5% по сравнению с 2019 г. – до 2193,2 млрд руб. Чистая прибыль снизилась на 10% – до 760,3 млрд руб.

Результаты Сбербанка ожидаемо сильные, снижение связано с созданием резервов под обесценение в размере 412 млрд руб. Сбер заложил кредитные риски под невыплаты по кредитам со стороны клиентов из-за влияний вызванных пандемией COVID-19.

Дивиденды Сбербанка. А вот здесь была неожиданность, Герман Греф сообщил, что Сбербанк может направить на выплату дивидендов за 2020 г. ту же сумму, что и за 2019 г., а именно 56,2% от чистой прибыли за 2020 г. по МСФО. Таким образом, дивиденд на акцию составит 18,7 руб., текущая дивидендная доходность по привилегированным акциям составляет 7,4%. #SBER

Дивиденды М.Видео. Менеджмент компании сообщил о планах выплатить

( Читать дальше )

Финрезультаты Сбербанка выглядят весьма уверенно, без каких-то явных слабых мест - Финам

- 04 марта 2021, 19:59

- |

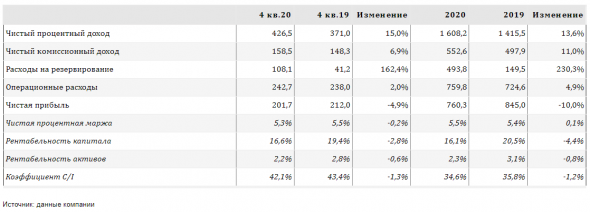

Сбер: основные финансовые результаты за IV квартал и весь 2020 г. (млрд руб.)

Чистый процентный доход в IV квартале повысился на 15% в годовом выражении до 426,5 млрд руб. благодаря росту объемов кредитования и сохранению чистой процентной маржи на относительно стабильном уровне. Чистый комиссионный доход вырос на 6,9% до 158,5 млрд руб. благодаря хорошим результатам платежного бизнеса, где главными драйверами оставались расчетные операции, а также брокерского бизнеса. Между тем, операционные расходы росли более сдержанными темпами, чему способствовала реализация программы повышения эффективности бизнеса в условиях пандемии, и увеличились лишь на 2% до 241,7 млрд руб. Как результат, показатель операционной эффективности (отношение операционных расходов к операционным доходам, C/I) сократился на 1,3 п. п. по сравнению с аналогичным показателем прошлого года и составил 42,1%. Главным же фактором сокращения прибыли стал резкий рост расходов на резервирование, до 108,1 млрд руб. против 41,2 млрд руб. в IV квартале 2019 г., при увеличении стоимости риска до 1,71% с 0,8%.

Объем активов Сбера на конец IV квартала 2020 г. достиг 36 трлн руб., увеличившись на 2,5% относительно предыдущего квартала и на 20,2% с начала года. Розничный кредитный портфель за квартал увеличился на 4,8% до 9,3 трлн руб., в значительной степени благодаря высокому спросу на ипотечные кредиты. При этом доля розничных кредитов в совокупном кредитном портфеле увеличилась до рекордных 37,2%. Объем корпоративных кредитов поднялся на 0,2% до 15,7 трлн руб. (без учета валютной переоценки рост составил 3,5%). Между тем, качество активов улучшилось и вернулось на докризисный уровень – доля проблемных кредитов (NPLs) уменьшилась на 0,4 п. п. до 4,3%. Коэффициент достаточности базового капитала (CET1) вырос на 0,4 п. п. и находится на весьма комфортном уровне 13,8% (на 1,3 п. п. выше цели для выплаты в виде дивидендов 50% чистой прибыли).

Сбер также сообщил, что количество активных клиентов-физлиц в 2020 г. выросло на 3 млн человек и приблизилось к 99 млн человек. При этом число активных ежемесячных пользователей (MAU) мобильного приложения «СберБанк Онлайн» выросло за год на 10,6 млн человек, до 65,3 млн человек. Количество активных корпоративных клиентов выросло почти на 200 тыс. и превысило 2,7 млн.

Кроме того, Сбер раскрыл некоторые финансовые подробности касательно своего нефинансового бизнеса. Так, выручка в этом бизнесе в 2020 г. подскочила в 2,7 раза до 71,4 млрд руб., что согласуется со стратегической целью банка, согласно которой среднегодовые темпы роста нефинансовых сервисов в период до 2023 г. должны составлять свыше 100% в год. В том числе, в сегменте FoodTech&Mobility, объединяющем сервисы доставки готовой еды, такси и каршеринг, продажи выросли до 4,8 млрд руб. с 500 млн руб. в 2019 г., однако отрицательная EBITDA подскочила до 10,4 млрд руб. Оборот сегмента E-commerce, включающий сервисы электронной коммерции и логистические сервисы, составил 12,9 млрд руб. при отрицательной EBITDA в размере 6,4 млрд руб. Эти цифры подтверждают наше мнение, что ожидать финансовой отдачи от нефинансовых сервисов Сбера пока не приходится. В то же время надо отметить, что на данный момент они неплохо вписываются в экосистему банка, способствуя привлечению и удержанию клиентов, и эта их роль будет только возрастать в будущем.

В целом можно констатировать, что финансовые результаты Сбера за IV квартал и весь 2020 г. выглядят весьма уверенно, без каких-то явных слабых мест. Благодаря снижению стоимости фондирования до рекордного минимума Сберу удалось сохранить неплохие показатели чистой процентной маржи, несмотря на общее снижение ставок в экономике. Хорошую динамику демонстрирует комиссионный доход. Кроме того, отчисления в резерв под обесценение кредитного портфеля хоть и несколько выросли относительно предыдущего квартала, они по-прежнему остаются существенно ниже пика, зафиксированного в I квартале прошлого года.

Руководство Сбера улучшило прогнозы по стоимости риска и ROE на 2021 г. Показатель ROE в нынешнем году, как теперь ожидается, составит «выше 18%» против прежней оценки «выше 17%». А прогноз стоимости риска был снижен до 1,2-1,4% с 1,4-1,5%. Кроме того, Сбер рассчитывает в 2021 г. увеличить кредиты населению на 13-15%, корпоративные кредиты – на 7-9% (оба показателя планируются на уровне всего банковского сектора РФ).

Глава Сбера Герман Греф также заявил, что менеджмент банка будет предлагать наблюдательному совету выплатить в виде дивидендов за 2020 г. ту же сумму, что была выплачена по итогам 2019 г. – 422,38 млрд руб., или 18,7 руб. на акцию каждого типа. В результате дивидендная доходность может составить значительные 6,7% по обыкновенным акциям и 7,3% по привилегированным.

Мы по-прежнему считаем акции Сбера лучшим выбором в российском банковском секторе. Мы сохраняем среднесрочные целевые цены по обыкновенным и привилегированным акциям банка на уровнях 326,9 руб. и 294,2 руб. соответственно и рекомендацию «Покупать» для них.Додонов Игорь

ГК «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

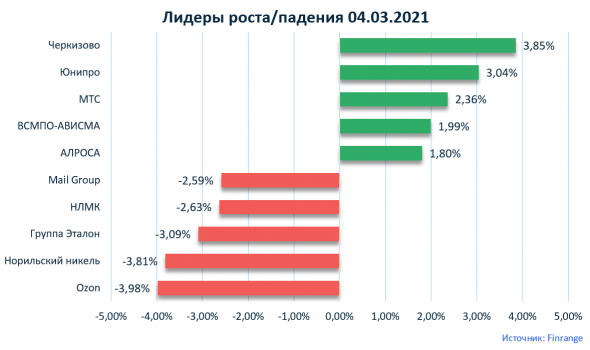

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал