Самолет Девелопмент

Можно рассчитывать на дальнейший рост финансовых результатов Самолета в первом полугодии 2023 года - Синара

- 28 апреля 2023, 18:51

- |

Несмотря на ослабление спроса на жилье на фоне сложной экономической ситуации, ГК Самолет все равно показала в 2П22 лучшую в секторе динамику финансовых результатов (для сравнения, выручка Группы ЛСР уменьшилась на 2% г/г, тогда как Etalon Group удалось увеличить доходы от реализации всего на 1%). Мы полагаем, что хорошее финансовое положение и снижение долговой нагрузки по сравнению с 2021 г. позволят компании выплатить дивиденды за 3К22 в размере 82 руб. на акцию.

По нашей оценке, доля сделок с использованием семейной ипотеки в продажах ГК Самолет вырастет с 25% в 2022 г. до ~33% в 2023 г. Компания продолжит играть важную роль в консолидации рынка Москвы и Московской области и активно осваивать другие регионы, благодаря чему можно рассчитывать на дальнейший рост финансовых результатов в 1П23.Фомкина Ирина

( Читать дальше )

- комментировать

- 159

- Комментарии ( 0 )

Пять инвестиционных идей на май - Промсвязьбанк

- 26 апреля 2023, 19:52

- |

“Газпром” (200 руб., +11%). Годовое собрание акционеров намечено на 30 июня. До этого должно пройти заседание совета директоров (полагаем, что 25 мая), где будут даны рекомендации по дивидендам за 2022 год. Наш прогноз – 20 руб./акцию. Под эту дату ждем роста бумаг.

“АЛРОСА” (78 руб., +15%). Бумаги сильно отстали от рынка, поэтому вскоре надеемся увидеть догоняющий рост. Ожидаем также, что компания вернется к публикации финотчетности и, вероятно, может выплатить дивиденды за 2022 год.

“Магнит” (6554 руб., +37%). Компания показала сильные результаты в 2022 году. Имеет высокий уровень ликвидности, который может быть направлен на выплату дивидендов.

“Самолет” (3300 руб., +22%). У компании амбициозные планы на этот год: планирует в 1,8х раза увеличить продажи первичной недвижимости и практически удвоить EBITDA. Самолет активно развивается в регионах и стабильно выплачивает дивиденды.Промсвязьбанк

Прогноз финансовых результатов девелопмента Самолет - СберИнвестиции

- 25 апреля 2023, 20:58

- |

По нашим оценкам, скорректированная EBITDA ГК «Самолёт» за 2022 год выросла примерно на 80% как минимум до 41,7 млрд рублей, а чистая прибыль, причитающаяся акционерам, — примерно на 28% как минимум до 8,3 млрд рублей. Мы не исключаем более высоких показателей — в четвертом квартале прошлого года группа могла ускорить темп признания выручки по сравнению со среднеисторическим.

Напомним, что в 2023 году Самолёт планирует установить новый рекорд: увеличить продажи на 78% и удвоить скорректированную EBITDA. Кроме того, Самолёт — единственный публичный девелопер, который выплачивает дивиденды. Ожидается, что в текущем году он выплатит дивиденды в размере 10 млрд рублей (скорее всего, двумя равными траншами). Это предполагает дивидендную доходность на уровне 6%. Рекомендация по дивидендам будет дана на заседании совета директоров во второй половине мая.Иванин Георгий

«СберИнвестиции»

Самолёт хочет размыть долю акционеров своим SPO

- 27 марта 2023, 19:27

- |

Компания Самолёт решила провести SPO и акционерный капитал размоется дополнительными 20% акций. Здорово, правда?

Какая история была у компании Самолёт, посмотрим на графике:

( Читать дальше )

Самолет на пути к SPO?

- 27 марта 2023, 18:46

- |

Некоторые инвесторы скептически восприняли эту новость, считая, что у компании проблемы с капиталом, однако более бывалые участники рынка тут же вспомнили, что ещё при IPO менеджмент анонсировал планы по доведению величины free-float до уровня 30-35% и после этого неоднократно говорил, что намерения сохраняют свою актуальность:

❗️Важный момент! Компания приняла решение по увеличению уставного капитала, исходя из регуляторных требований, которые необходимы для утверждения Проспекта эмиссии ценных бумаг. Прямо сейчас размещение бумаг не планируется, а проспект будет действовать в течение 12 месяцев, что обеспечит гибкость в принятии решений.

Отрадно отметить, что при всём при этом Самолет выполняет обещания, данные инвесторам. Перед IPO компания заявляла о том, что станет самым быстрорастущим российским застройщиком и, несмотря на сильный рост бизнеса, будет выплачивать дивиденды своим акционерам. Обычно эмитенты отдают предпочтение либо сильному росту, либо дивидендным выплатам, но здесь мы наблюдаем и то, и другое.

( Читать дальше )

Застройщики. Недвижка Москвы.

- 01 марта 2023, 13:22

- |

👉 С 19 по 22 год цены на недвижимость активно росли. Квадратный метр в Москве подорожал со 180 до 270 тыс ₽.

Всё дело в льготной ипотеке. Россияне не становились богаче. Они просто набирали больше кредитов.

Застройщики не могли этим не воспользоваться и стали строить всё больше и больше. ПИК даже построил несколько заводов бетонных плит в подмосковье.

Но после 21 сентября всё изменилось. Многие уехали из России и стали продавать свою недвижку. Спрос уменьшился, предложение увеличилось.

☝️ Естественно цена на вторичку упала, а застройщики цены почти не понизили. В связи с чем у них упали продажи до рекордно низких значений.

‼️ ПИК в это время всё строит и строит больше и больше нового жилья. Так как иначе встанут заводы по производству бетонных плит!

При этом всём темпы переезда граждан в Москву из других регионов последние годы падают.

КОРОЧЕ ГОВОРЯ:

Рынок недвижки ждёт длительная стагнация, а застройщиков – проблемы. Они строят гораздо больше жилья, чем рынок может поглотить.

( Читать дальше )

Акции Самолета выглядят наиболее привлекательно среди публичных девелоперов - Промсвязьбанк

- 27 февраля 2023, 11:11

- |

Самолет в 2023 году планирует увеличить объем продаж первичной недвижимости в 1,8 раза до 1,9 млн кв. м. Цель выглядит амбициозной в условиях слабой конъюнктуры рынка недвижимости. Компания планирует увеличить продажи благодаря расширению предложения. При этом, в основе сильной конкурентной позиции востребованный продукт – квартиры в массовом сегменте с отделкой и мебелью, расположенные в привлекательных локациях в том числе близко к МЦД. Конкурентные цены и ипотечные ставки на квартиры в жилищных комплексах девелопера также поддерживают продажи.

( Читать дальше )

Вопрос вопросов про недвижимость.

- 18 февраля 2023, 20:06

- |

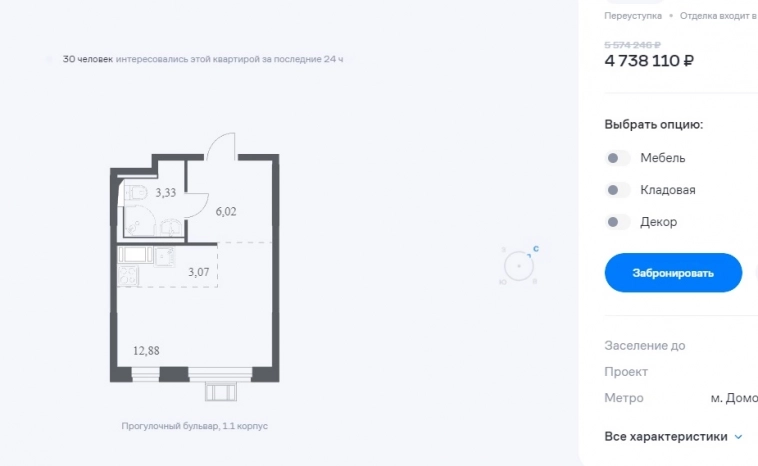

Вариант А

Купить к примеру в «самолет» студию 4,7 млн до станции электрички Ленинская 700 метров через 45 минут уже Павелецкая.

( Читать дальше )

Операционные результаты Самолета за 4 квартал выглядят сильными, особенно на фоне конкурентов - Ренессанс капитал

- 13 февраля 2023, 15:30

- |

Капитализация: RUB 164,756 млн

Объём торгов: RUB 161 млн

В свободном обращении: 11%

В пятницу (10 февраля) Самолет опубликовал результаты за 4кв22.

Динамика продаж ухудшилась после сильных результатов в 3 квартале. В 4 квартале продажи первичной недвижимости Самолета снизились на 6% к прошлому году в кв. м и на 1% в рублях (до 280 тыс. кв. м и 47,8 млрд руб.). В целом, в 2022 году продажи компании увеличились на 33% до 1 067 тыс. кв. м. Поступления денежных средств составили 51,1 млрд руб. в 4 квартале (+8% по сравнению с 4кв21) и 183,5 млрд руб. по году (+54% г/г).

Благодаря сильным операционным результатам выручка компании выросла на 49% г/г до 194,9 млрд руб. (против 189 млрд руб. по предварительным результатам), EBITDA увеличилась на 68% до 48,2 млрд руб., а чистая прибыль на 57% до 22,2 млрд руб. В 2023 году компания ожидает сохранения высоких темпов развития бизнеса за счет запуска новых проектов и выхода в новые российские регионы.

( Читать дальше )

Инвестиционный кейс Самолета остается привлекательным - Атон

- 13 февраля 2023, 11:59

- |

В 4К22 объемы реализации недвижимости сократились до 280 тыс. кв. м (-6% г/г), а в стоимостном выражении продажи снизились всего на 1% г/г до 47.8 млрд руб. за счет роста средней цены до 168 тыс. руб./кв. м. (+10% г/г). Денежные поступления выросли на 8% г/г до 51 млрд руб., тогда как доля ипотечных продаж составила 88% против 71% в 4К21. В целом, за 2022 продажи увеличились на 38% г/г до 1 067 тыс. кв. м и на 42% до 178.9 млрд руб. в стоимостном выражении. Денежные поступления выросли на 54% г/г до 183.5 млрд руб. Согласно управленческой отчетности, выручка компании укрепилась на 49% г/г до 194.9 млрд руб., а EBITDA прибавила 68% г/г до 48.2 млрд руб. — оба показателя в рамках прогноза компании на 2022. Чистая прибыль выросла на 57% г/г до 22.2 млрд руб. Согласно прогнозам компании, в 2023 году продажи составят 1.9 млн кв. м, выручка — 350 млрд руб., а EBITDA — 90 млрд руб., по данным управленческой отчетности.

Несмотря на небольшое снижение объемов продаж в 4К22, Самолет продемонстрировал в целом сильные результаты по сравнению с рынком и другими публичными девелоперами (-22% у ЛСР и -37% у Эталона). Это результат привлекательного рыночного позиционирования наряду с запуском новых проектов. Таким образом, Самолет остается самым быстрорастущим среди 20 крупнейших девелоперов на российском рынке, а его доля рынка увеличивается. Предварительные финансовые результаты за 2022 также представляются нам сильными. Прогноз компании на 2023 впечатляет, и может стать важным драйвером в 2023 году, если компания достигнет поставленных целей. В этой связи следующие квартальные операционные результаты покажут прогресс относительно годового прогноза.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал