СТРАТЕГИЯ

"Шейный корсет" ИЛИ почему папа ухмыляется!

- 28 января 2019, 18:07

- |

Так уж сложилось (писала об этом ранее), что я пока как раз и ношу «шейный корсет» (ортопедический воротник), чтоб не развился шейный остеохондроз после случившегося. (отвечаю на вопрос в комментариях)

Конечно, не очень удобно, но нужно. Пользуйтесь им также — полезно, даже если ничего не болит и всё в порядке пока!

Ведь правильно, Тимофей Мартынов?

- происходит фиксация шейных позвонков в правильном положении, не допуская сдавливания и повреждения нервных окончаний и кровеносных сосудов;

- согревание и расслабление напряженных мышц шеи в результате легкого массажа;

- ограничение подвижности шеи и головы, что ведет к снятию болевого синдрома в мышцах;

- восстановление нарушенного кровообращения, как следствие, проходит головная боль, потемнение в глазах, дискомфорт в области ушей;

- предупреждение опасных осложнений, таких как головокружение, скачки давления, инсульт, нарушение зрения и слуха, онемение верхних конечностей;

- профилактика дискомфорта в шейном отделе при видах деятельности, связанных с длительным сидячим положением (работа за компьютером, с бумагами);

- повышение работоспособности и улучшение качества сна.

( Читать дальше )

Рынок вблизи исторических максимумов

- 28 января 2019, 08:46

- |

Российский рынок акций по итогам недели закрылся вблизи исторических максимумах, индекс МосБиржи прибавил почти 1%.

Лидером роста стали обыкновенные акции Россетей, которые за неделю выросли на 8,9% за счёт разгона котировок для продажи крупного пакета по цене 0,9744 руб. Последние дни проходил По данным газеты «Комерсантъ» около 2% акций холдинга мог купить НПФ «Газфонд».

( Читать дальше )

1-ая неделя. «Высушить и выбросить»

- 27 января 2019, 11:27

- |

Немного воскресного каламбура после ночного клуба для «плюсиков».

Согласно мифологии, от Евы нам достались покорность, верность и обожание мужчины.

Но Ева – это вторая жена Адама! Первую, которую «сотворили» одновременно с Адамом звали Лилит. Вот она сразу ему нервы попортила! Так сказать, это была «кошка, которая гуляет сама по себе». Адам страдал от безответности и ему « сотворили из его ребра» Еву. И жили они счастливо, пока не…. (ну вы сами знаете!).

Но есть ещё женщина-суккуб. Поскольку, в «сотворении человека» участвовал тот, которого потом «сослали», навык «творения» остался, создания получались физически совершенные, но БЕЗдушные!(Там есть и такие же особи мужского пола – инкубы). Да, они красивы и соблазнительны, но без Души. Именно про них говорят «высушит и выбросит».

Вся беда для мужчин в том, что в чистом виде эти три ветви не существует, ещё и суккубы научились давать потомство…. НО «благодаря» мужчинам они перемешались. Теперь в женщине могут в разных пропорциях существовать три ипостаси. И верность, и стерва, и «ведьма».

( Читать дальше )

Торгуем нефтью вместе с FullCup 24.01.2019

- 24 января 2019, 09:06

- |

Ремарка: БЛАГОДАРЕН И ПРИЗНАТЕЛЕН МОИМ ЧИТАТЕЛЯМ ЗА ПЛЮСЫ !

Пусть они вернутся Вам Удачей, Успехом и Благополучием !!!

.

Благополучного дня!

ТС в лонгах по 60,62; стоп на продажу на 60,59

.

Какой-то тяжёлый январь...

.

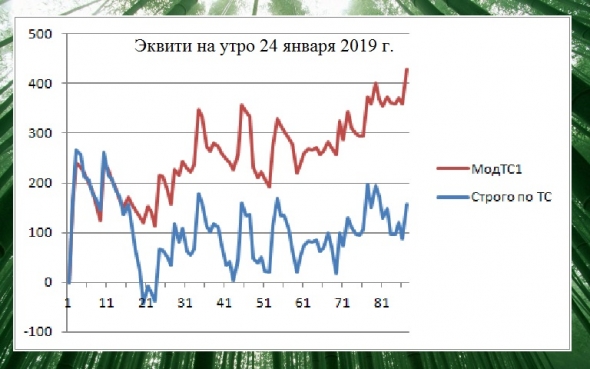

А это Эквити робота ТС в шагах (пунктах, центах) с начала января:

(По абсциссе — номер срабатывания сигнала ТС,

по ординате — результат в шагах (пунктах, центах) на один контракт.)

Можете это итоговое значение (в шагах на один контракт) умножить на стоимость шага (сейчас 6,61 рубля) и умножить на количество торгуемых Вами контрактов. Получите Вашу сумму профита в случае Вашей торговли по ТС с начала января.

.

P.S. Интересует полная и оперативная трансляция сигналов ТС — пишем в мою «личку» на Смартлабе.

( Читать дальше )

Почему так сильно выросли акции Норильского никеля?

- 23 января 2019, 13:43

- |

Последнее время мне стали часто задавать вопрос: «Почему так сильно растут акции Норильского никеля, игнорируя при этом падение цен на производимые металлы?»

Создать карусель Добавьте описание

Создать карусель Добавьте описаниеЦены на никель по итогам 2018 г. упали на 15,5%, на медь – на 15,6%, на платину — на 18,8%. Но хочу отметить, что цены на палладий обновляют исторические максимумы.

( Читать дальше )

НЕ первый пост. Разное.

- 22 января 2019, 20:05

- |

Хотела раз в неделю писать, но немного захотелось поделиться о первых ощущениях от трейдинга:

1. У вас тут на смартлабе ПОЧТИ весело и ПОЧТИ интересно. Лишь бы «ложка дёгтя не испортила бочку меда».

2. Почерпнула несколько интересных мыслей из комментариев. Хотя ощущаются и иглы агрессивности или что-то в этом роде.

3. Не волнуйтесь, писать буду, как и обещала, раз в неделю (это не в счёт!).

4. Трейдинг оказался нервным занятием. Если это так, то я подумаю, стоит ли тратить нервы или надо что-то в восприятии трейдинга менять.

По сигналам система фуллкапа вчера закончила в шорте. И я тоже осталась в шорте. Аж стыдно, что с утра, как проснулась, в интернет залезла котировки нефти смотреть. Как говорит FullCup " или надо ВСЕГДА переносить, или НИКОГДА. Остальное — лотерея за Ваш счёт".

Что подскажите, как быть? Думаю, ну его с переносами!

( Читать дальше )

Мой первый пост или почему FullCup меня чуть не выбесил!

- 21 января 2019, 20:13

- |

Нет у меня моей машинки… Да и я чуть сама не сломалась. Пока сижу дома. Папа сказал «Хватит!». Не «папик», а именно Папа. Сказал: «Пора взрослеть и устраивать свою Жизнь. Замуж и (или) карьера или бизнес». Как бы Папа меня не любил, его надо слушаться. Сейчас я понимаю, что Папа – это особый, единственный и неповторимый Мужчина моей жизни. Думаю, многие дочери купаются в лучах беззаветной платонической Любви своих отцов. Конечно, пару наших девичьих хитростей, и Папа растает как воск. Но оставим это для других косяков!

И так, можно было что-то с интернетом замутить, но решила попробовать трейдинг. Forex сразу отмела (на бирже хоть Баффет есть, а на Forex таких ноль). Пришла на Смартлаб. Отмела всех «тысячапроцентщиков», равно как и менее +10% в год (я так и в банке с депозита получу). Из оставшихся мне «понравился» FullCup и его ТС. Короче, я решила протестировать сигналы ТС FullCup. Сразу оговорюсь, кое-какие материалы про трейдинг я читала. И я не по ветке «Евы» происхожу ( не буду строго следовать сигналам ТС FullCup ), а я, кажется, от «Лилит» (первая жена Адама) произошла и делаю, как считаю нужным. То есть пока посмотрю и постараюсь торговать самой с оглядкой на сигналы ТС FullCup, точнее, на его стоплоссы.

( Читать дальше )

Результаты. Старт 2019 г.

- 21 января 2019, 11:56

- |

С начала 2019 г. российский рынок акций, а именно индекс Мосбиржи вырос на 4,4% — до 2473,6 пунктов. Основным фактором роста стала наша родная нефть, цены которой с начала года выросли почти на 16%.

С чем связан такой рост нефтяных котировок? – со снижением добычи нефти в рамках соглашения ОПЕК+. Добыча нефти ОПЕК в декабре 2018 г. снизилась на 751 тыс. б/с за счет Саудовской Аравии и Ирана. Также в декабре значительно сократила Ливия, освобожденная от обязательств по сдерживанию добычи — на 172 тыс. б/с, до 928 тыс. б/с. Меньшими темпами снижали производство Венесуэла (-33 тыс. б/с) и ОАЭ (-65 тыс. б/с). Россия снизила в январе добычу нефти на 30 тыс. б/с. В первом полугодии за 2019 г. Россия должна постепенно сократить добычу на 228 тыс. б/с по сравнению с октябрём 2018 г.

Также пришёл приток иностранного капитала на российский фондовый рынок. Приток капитала в акции и облигации РФ со стороны фондов за неделю подрос до $230 млн. Это связано со снижением риска к emerging markets из-за смягчения риторики ФРС. Когда глава Федрезерва говорит о взвешенном повышении процентных ставок, снижении количества повышений и даже возможной приостановки в повышении ставок, как правило, идёт приток на развивающиеся рынки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал