Рынок

Акции по текущим широким фронтом не интересны, только точечные истории...

- 06 января 2025, 18:47

- |

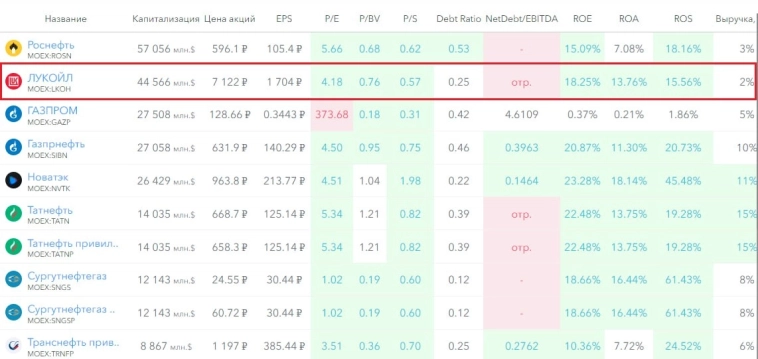

Мультипликаторы нефтяных компаний России

Оценка нефтяных компаний конечно все еще (после мощного отскока) выглядит не супер дорогой, но нужно помнить, что в нефтянке есть и свои риски, так стало известно что америкосы намерены опять ее кошмарить: «Администрация Байдена планирует ввести дополнительные санкции против России из-за военных действий на Украине, нацелившись на доходы от продажи нефти и приняв меры против танкеров, перевозящих российскую нефть, сообщили три источника, знакомые с ситуацией» (Две российские нефтяные компании, более 100 танкеров...). По танкерам — очевидно заденет Совкомфлот, которому, как и нефтяным компаниям придется снова адаптироваться к новому санкционному давлению. К слову, Совкомфлот рынком оценен относительно дешево, можно сказать что санкционные риски частично заложены в цену, из минуса — ставки на фрахт под конец года снижаются (по крайней мере по доступным мне ресурсам), особенно на афрамаксы, из плюсов — основная часть выручки компании — валютная.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Насколько глубокой будет начавшаяся коррекция? К чему готовиться инвестору

- 06 января 2025, 08:59

- |

Рынок закрывает первые торги года в минусе впервые за девять лет — в 2016 году индекс Мосбиржи по итогам первой торговой сессии снизился на 1,52%.

Утянул всех вниз снова Газпром $GAZP -3% с весом в индексе 12,6%. Причина: Прекращена прокачка газа через Украину.

Событие ожидаемое и в последнее время активно было на повестке дня. Казалось бы, потеря в экспортной выручке в $5 млрд в год некритична, но ее все же нужно будет как-то компенсировать.

С технической стороны коррекция назревала уже давно. Для продолжения роста индексу потребуется закрепиться выше отметки 2900 пунктов. Для этого нужны новые драйверы, до их появления возможна коррекция в сторону области 2800 пунктов.

Из негативного: Ниже есть два незакрытых гэпа на 2785п и 2650п. Существует высокая вероятность на фоне новостей о попытке ВСУ организовать наступление в Курской области, как минимум скорректироваться до значений 2750 пунктов, поэтому пока с открытием лонговых позиций, я бы не торопился.

( Читать дальше )

Армагедонщиков мало. Завтра просядем?

- 05 января 2025, 18:00

- |

Если все тут говорят о росте, то или не бери или аккуратно шортани.

Сегодня мало, кто завывает. Даже страшно немного.

Поводов просесть немало. И Курск и нагнетание «бумажного» психоза о гриппе и пр.

А армагедонщиков нет.

Я думаю (ИМХО) пойдем в сторону 2700 по Мамбе.

СПАСИБО ВСЕМ!!!!

ЗДОРОВЬЯ и УДАЧИ!!!!

ТОП-7 компаний под завершение СВО

- 05 января 2025, 14:47

- |

Безусловно, есть компании способные продемонстрировать кратный рост, как только речь зайдет о частичной отмене введенных санкций. Процесс этот долгий, но даже на спекулятивном росте можно прилично заработать.

Предлагаю сегодня на каждую из таких компаний в отдельности взглянуть:

ВСМПО-АВИСМА $VSMO крупнейший производитель титана в России, занимает примерно четверть мирового рынка. Компания производит высококачественный титан, который применяется в авиастроении и оборонной отрасли.

Минторг США внёс концерн в санкционный список. Это означает, что экспортные сделки с ним требуют отдельных лицензий от американских властей. Акции от максимальных значений торгуются ниже на 60%

СПБ Биржа $SPBE вторая по величине фондовая биржа в России, которая считается крупнейшим организатором торгов иностранными ценными бумагами в стране.

В марте 2022 года европейские депозитарии Euroclear и Clearstream заблокировали счета НРД, на которых, кроме всего прочего, хранились зарубежные акции российских инвесторов с СПб-биржи.

( Читать дальше )

❇️ фондовый рынок, ЯНВАРЬ-2025, что я жду

- 05 января 2025, 13:38

- |

Перед нами трехмесячный график, одна свеча = квартал

То, что оптимисты назвали новогодним ралли и новым бычьим рынком, на самом деле выкуп перелитого, что ожидалось многими. Я писал и 5-го, и 14-го, и 17 декабря на лоях про газпром в зоне 132-135, закрытие года оказалось 133, а сбер заметно выше моих 270 закрылся.

Итак, это одиночный импульс закрытия года.

Который может быть аннулирован полностью на трехмесячном графике, и это базовый сценарий.

То есть в конце марта мы снова можем быть под 2500 по индексу.

Однако путь вниз может быть с выкупом января, например от зоны 2660-2700 по индексу мы можем выкупиться к 2850-2900. Пока такое может быть, после чего уже уверенно сольемся к 2500 в марте.

В этом случае мы пока идем на 124-125 по Газпрому, 257-260 по Сбербанку к середине месяца.

Потом выкупаемся с надеждами на наш ЦБ.

_________________

Разместил у себя офигенный чек-лист по импульсам и коррекциям к ним тут

Какие компании взорвали IPO 2024? Лидеры роста и падения

- 04 января 2025, 13:19

- |

Группа Элемент провела IPO на СПБ Бирже, привлекла рекордные за последние два года 15 млрд руб. и позже провела листинг на Московской бирже.

• Европлан — 13,1 млрд руб.

• ВИ.РУ — 12 млрд руб.

• МТС Банк — 11,5 млрд руб.

Остальные эмитенты получили менее 10 млрд руб. В общей сложности в 2024 году компании привлекли через IPO 81,2 млрд руб. В первый день торгов суммарная капитализация новых эмитентов увеличила фондовый рынок на 513 млрд руб.

• Делимобиль $DELI 6.02.2024. Результат -31%

• Диасофт $DIAS 13.02.2024. Результат -28%

• КЛВЗ Кристалл $KLVZ 26.02.2024. Результат -51%

• Европлан $LEAS 29.03.2024. Результат -33%

• Займер $ZAYM 12.04.2024. Результат -28%

• МТС-Банк $MBNK 26.04.2024. Результат -46%

• Элемент $ELMT 30.05.2024. Результат -28%

( Читать дальше )

Топ-10 облигаций на 2025 год с ежемесячным начислением купонов

- 03 января 2025, 14:37

- |

Позитив 001Р-02 $RU000A10AHJ4

— Рейтинг: АA

— Купон: ключевая ставка ЦБ+4%

— Частота выплат: 12 раз в год

— Текущая цена: 1029,5Р

— Дата погашения: 17.12.2026

СЕЛЕКТЕЛ 001P-05 $RU000A10A7S0

— Рейтинг: АА- (эксперт РА)

— Купон: ключевая ставка ЦБ+4%

— Частота выплат: 12 раз в год

— Текущая цена: 1038Р

— Дата погашения: 23.05.2027

Кроме облигаций-флоатеров также стоит рассмотреть облигации с постоянным ежемесячным начислением купонов. Выбрал самые интересные варианты с рейтингом ВВВ+ и выше.

Магнит БО-004Р-05 $RU000A10A9Z1

— Рейтинг: AAА (АКРА)

— Купон: 23%

— Частота выплат: 12 раз в год

— Текущая цена: 1046,7Р

— Дата погашения: 13.11.2029 (оферта 04.03.2026)

МГКЛ 001P-06 $RU000A108ZU2

— Рейтинг: BB

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал