Российские банки

Около 18% трудоспособных россиян тратят на погашение кредитов более половины ежемесячного дохода, а каждый пятый (21%) периодически пропускает график выплат — Forbes

- 07 ноября 2023, 11:14

- |

Опрос проводился в октябре, в нем приняли участие 1500 трудоспособных респондентов в возрасте старше 18 лет. Он показал, что 56% трудоспособных россиян имеют один кредит, 28% — два и 8% — три и более. На вопрос, насколько им комфортно обслуживать кредиты, 22% респондентов ответили «сложно», 13% — «очень сложно», почти каждый пятый (21%) признал, что периодически пропускает график погашения.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Российские банки стали устанавливать эквайринговые терминалы для оплаты российскими картами "Мир" в Турции — Известия

- 02 ноября 2023, 11:57

- |

Как правило, терминалы российских кредитных организаций устанавливают в тех местах, где есть поток наших туристов. Например, в отелях, общепите, сувенирных лавках, магазинах одежды, экскурсионных бюро и аптеках.

iz.ru/1598106/mariia-kolobova/mir-vam-banki-rf-nachali-stavit-terminaly-dlia-priema-kart-v-turtcii

Гражданам дружественных стран упростят открытие счетов в российских банках

- 30 октября 2023, 12:47

- |

Михаил Мишустин выразил надежду, что эта мера поможет улучшить взаимодействие между деловыми сообществами России и дружественных стран.

www.kommersant.ru/doc/6310573

Интерес россиян к золоту до конца года сохранится, но спрос будет умеренным, его роста не ожидается — РИА Новости

- 30 октября 2023, 10:25

- |

«Сейчас спрос на физическое золото стал умеренным. Ожидаем, что эта тенденция сохранится до конца текущего года, что обусловлено определенным насыщением рынка», — сообщили в ВТБ.

В Россельхозбанке сообщили, что объем продаж драгметаллов по сравнению с прошлым годом снизился, оставаясь стабильным последние несколько месяцев. «В связи с этим, значительного увеличения спроса (на золото – ред.) среди физических лиц не ожидается», — добавили в РСХБ.

В ПСБ в 2023 году сохраняется высокий спрос на золотые слитки: ежемесячные объемы продаж в среднем на 5% выше прошлогодних значений, рассказал директор департамента частного капитала банка Евгений Сафонов. «По нашим оценкам, в ближайшей перспективе золото для состоятельных клиентов останется одним из востребованных инструментов для диверсификации активов», — отметил он.

( Читать дальше )

Отказ от плавающих ставок по кредитам для бизнеса может навредить банковской системе — первый зампред ЦБ РФ

- 23 октября 2023, 14:40

- |

В этой связи он напомнил, что в настоящее время в Госдуме находится законопроект, который предусматривает ограничение колебаний плавающей ставки по кредитам для субъектов микробизнеса. Тулин также отметил, что законодательная инициатива поддержана со стороны ЦБ, а также банков и бизнеса.

( Читать дальше )

Банки РФ за 9 мес 2023г получили чистую прибыль в размере 2,7 трлн руб, в сентябре выдан рекордный объем ипотеки — Банк России

- 20 октября 2023, 11:02

- |

В сентябре сохранился высокий темп роста корпоративных кредитов: +2,0% 1, или 1,4 трлн руб. (+1,7% в августе). Значительный объем кредитов предоставлен горнометаллургическим, нефтегазовым и энергетическим компаниям. Общий объем портфеля 70,5 трлн руб. В сентябре +1,4 трлн руб (+2% м/м).

По предварительным данным, ипотека снова побила рекорд. Прирост портфеля за сентябрь составил 4,2% (+3,7% в августе), а с начала года – 23,5%, что выше аналогичного показателя исключительного 2021 года (20,9%). По объему выдано 955 млрд руб., на 12% больше, чем в августе (849 млрд руб.). Это может быть связано со стремлением людей взять ипотеку до повышения первоначального взноса по льготным программам, атакже с опасением дальнейшего роста цен на квартиры на фоне ослабления курса рубля. Кроме того, банки стремились успеть выдать кредиты до ужесточения макропруденциального регулирования с 01.10.2023, которое предусматривает запретительные макронадбавки по наиболее рискованным кредитам. Общий объем портфеля 17,1 трлн руб (+4,2% м/м).

( Читать дальше )

Росс-е банки в октябре взяли на несколько дней заимствования у ЦБ на сумму более 7 трлн руб - эксперты полагают, что эти действия - формирование резервов перед повышением ставки 27 октября — РБК

- 18 октября 2023, 10:05

- |

Рост долга сектора перед регулятором — признак того, что банки ожидают серьезного повышения ключевой ставки на ближайшем заседании 27 октября, говорят опрошенные РБК эксперты.

Подробнее на РБК:

www.rbc.ru/finances/18/10/2023/652eb3539a79475d22287306

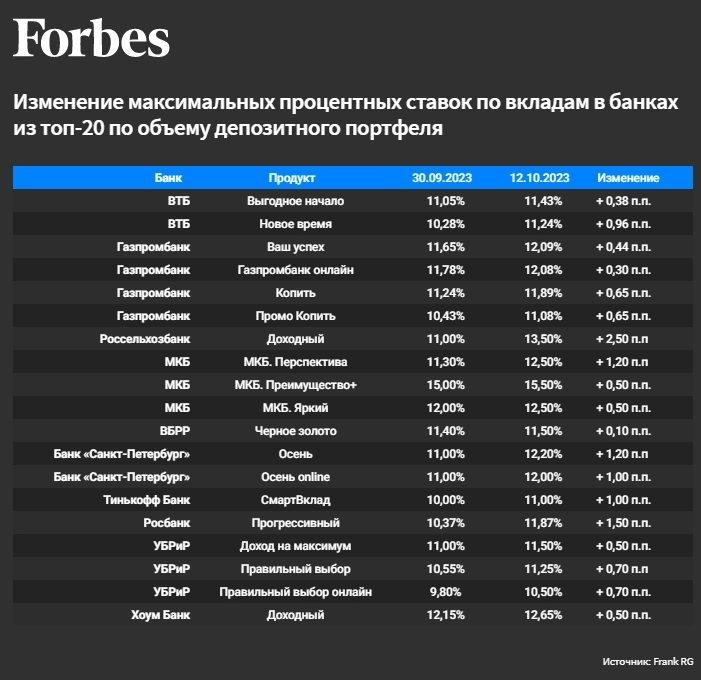

Банки начали повышать доходность в сегменте средне- и долгосрочных вкладов в ожидании роста ключевой ставки — Forbes

- 16 октября 2023, 10:44

- |

Cамый большой рост был зафиксирован в сегменте средне- и долгосрочных вкладов. С середины августа банки старались поднимать ставки лишь по депозитам на три месяца в надежде на скорое снижение ключевой ставки. В октябре парадигма поменялась: теперь банкиры ждут ужесточения монетарной политики и заранее готовят к этому свои депозитные и кредитные продукты.

www.forbes.ru/finansy/498402-banki-nacali-povysat-dohodnost-po-vkladam-v-ozidanii-rosta-klucevoj-stavki?utm_source=forbes&utm_campaign=lnews

Правительство поддержало законопроект о снятии запрета для банков с базовой лицензией на открытие корреспондентских счетов в иностранных банках

- 09 октября 2023, 14:26

- |

«Право на открытие корреспондентских счетов в иностранных банках создаст новые возможности экспортно-импортных операций, а также позволит клиентам банков с базовой лицензией оперативно проводить расчеты с контрагентами», — говорится в проекте официального отзыва правительства, с которым ознакомился" Интерфакс".

www.interfax.ru/russia/924858

Повышение ключевой ставки ЦБ будет стоить банкам около 3 п.п. прироста розничного кредитного портфеля в 2023г и серьезно уменьшит прибыль банков в 2024г - первый зампред ВТБ

- 28 сентября 2023, 10:07

- |

Резкое повышение ключевой ставки ЦБ вкупе с макропруденциальным регулированием будет стоить банкам около 3 процентных пунктов (п.п.) прироста розничного кредитного портфеля в 2023 году и серьезно уменьшит прибыль банков в следующем году, считает первый зампред ВТБ Дмитрий Пьянов.

«С точки зрения бизнес-плана: я не знаю ни одного банка в России, который после выхода из сезона отпусков в сентябре имеет уже какой-то прообраз бизнес-плана на следующий период, особенно в ситуации, когда тектонические изменения, просто другая эпоха с точки зрения ключевой ставки наступила в августе и сентябре. Поэтому традиционно мы в одном из последних раскрытий года рассказываем о бизнес-плане 2024 года. Понятно, что несколько последовательных (с 8,5% до 12%, а потом до 13%) движений ключевой ставки серьезно подпортили всем банкам. В особенности, чем больше розницы в балансе банка, тем больше подпортило 2024 год по сравнению с 2023-м. Поэтому у меня после августовского повышения, а сейчас и после еще одного шага, возникло четкое понимание, что прибыль банковского сектора 2024 года будет гарантированно серьезным образом меньше, чем 2023-го. То есть мы наслаждаемся последними месяцами уходящей красивой жизни», — заявил топ-менеджер.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал