Роснефть

Финансовые результаты Роснефти за 1 квартал превзошли ожидания аналитиков - Ренессанс Капитал

- 01 июня 2023, 18:55

- |

Так, EBITDA и чистая прибыль превысили наши оценки на 26% и 36% за счет большей доли экспорта нефти и более низкой себестоимости добычи и переработки, которые, по сообщению компании, снизилась кв/кв. Кроме того, несмотря на эмбарго G7 на нефть и нефтепродукты в 1кв23, компания смогла вернуть денежный поток в положительную зону – рост оборотного капитала все еще присутствовал, но был ниже наших ожиданий. По нашим оценкам, если компании удастся сохранить достигнутый в 1кв23 уровень издержек в оставшиеся периоды 2023 года, это может привести к превышению нашего прогноза по EBITDA в 2023 году на 10%.

Кроме того, даже по итогам 1кв23, если бы компания объявила дивиденды (напомним, что платит она по полугодиям), то подразумеваемая дивидендная доходность по дивидендной политике составила бы 3,5% за квартал или 14% годовых – выше, чем 10% за 2022 год. Без учета рисков повышения прогнозов, упомянутых выше, подтверждаем рекомендацию ПОКУПАТЬ и 12М целевую цену в 640 рублей за акцию.Синицын Борис

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Роснефть #ROSN

- 01 июня 2023, 16:14

- |

Роснефть #ROSN

Общая информация о позиции

Компания добавлена в портфель 25 ноября 22 года

Озвучил покупку на канале (пост от 28.11.22)

Текущая доходность позиции 35%

Див доходность позиции 6,1%

Общая доходность позиции 41,1%

Комментарий по позиции. Уровни покупок.

Компания продолжает оставаться в портфеле. Текущая доходность приемлемая. Курсовая стоимость увеличивается. Объявленные дивиденды в размере 17.97р на акцию выплачены будут в конце июля (купить до 7 июля). Данные дивиденды прибавят +5,4% к див доходности и соответственно к общей.

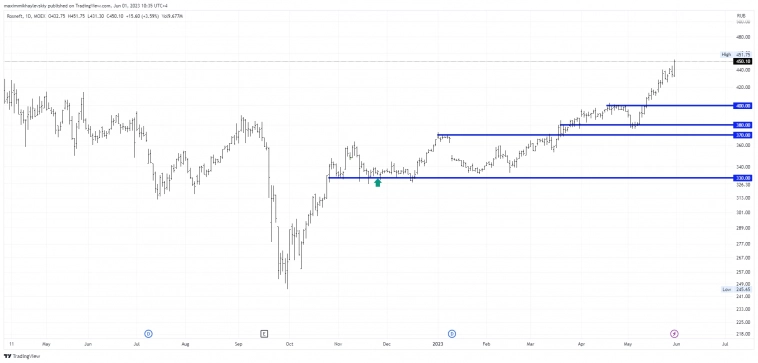

Уровни покупок. Текущую цену (450р) для покупки приемлемой я не считаю. На мой взгляд, цены, к которым стоит присматриваться для покупки это: 400р, 380р, 370р. В любом случае, при подходе цены к какому либо из этих уровней, нужно смотреть, как цена его будет отрабатывать. Так или иначе покупка должна совершаться выше уровня.

Несмотря ни на что перед открытием позиции должны быть ответы на два вопроса: a) где будет закрываться позиция, в случае наступления негативного развития сценария b) какой риск закладывается в сделку

( Читать дальше )

Средняя цена нефти марки Urals в мае составила $53,34 за баррель — Минфин

- 01 июня 2023, 14:41

- |

Средняя цена на нефть марки Urals в мае 2023 года сложилась в размере $53,34 за баррель, что в 1,48 раз ниже, чем в мае 2022 года ($78,81 за баррель).

Цена нефти North Sea Dated в мае 2023 года составила $75,52.

Дивидендная база Роснефти за текущий год может оказаться выше, чем за 2022 год - Промсвязьбанк

- 01 июня 2023, 14:24

- |

Показатель EBITDA увеличился на 25,1%, достигнув 672 млрд руб.

Роснефть заметно превзошла ожидания рынка по чистой прибыли и EBITDA, показав их существенный рост на 45,5% кв/кв и 25,1% кв/кв соответственно. Маржа EBITDA составила рекордные 36,7%. “Роснефть” на 10% кв/кв сократила затраты и расходы, что дало рост операционной прибыли на 36% и соответственно обусловило подъем EBITDA и чистой прибыли. Выручка компании сократилась ожидаемо — но всего на 1,1% кв/кв, до 1,8 трлн руб., при этом рублевая цена на Urals сократилась на 8,2%. Роснефть увеличила добычу жидких углеводородов на 0,8% кв/кв за счет восстановления добычи и отгрузки на проекте Сахалин-1.

Мы позитивно оцениваем отчетность за 1 кв., отмечая, что даже в условиях санкционного давления Роснефть показывает рекордные результаты. Полагаем, что при сохранении такой тенденции дивидендная база за текущий год может оказаться выше, чем за 2022 г.Промсвязьбанк

Сильные цифры от Роснефти за 1 кв 2023. Риски для Башнефти. И незамеченный негатив

- 01 июня 2023, 14:19

- |

На что нужно обратить внимание:

- Чистая прибыль 323 млрд. Это выше не только 4 квартала, но и 1 кв 2022 года. Просто представьте. Прибыль в 1 кв 2023 больше, чем в досанкционном 1 кв 2022! Санкции? Эмбарго? Блокада? Тем, у кого есть труба в Китай, такие мелочи не страшны. В этом особенность Роснефти. Она будет иметь возможность экспорта даже при самых лютых санкциях Запада.

- Сечин пугает снижением добычи во 2 кв 2023: «Добровольное ограничение добычи нефти РФ существенно скажется на показателях Роснефти во II кв». Я от себя уточню: «Существенно скажется на показателях Башнефти». Вспомните коронавирус. У Башнефти нефть высокосернистая (как и у Татнефти). Поэтому логичнее снижать добычу именно здесь (в прошлый раз так и сделали). Тем, кто держит акции Башнефти, советую принять во внимание.

- Роснефть настаивает, что по Восток Ойл всё по плану: «В отчетном квартале в полном соответствии с графиком продолжены работы по реализации флагманского проекта «Восток Ойл»»

( Читать дальше )

Россия вытесняет саудитов с индийского рынка нефти — Bloomberg

- 01 июня 2023, 12:56

- |

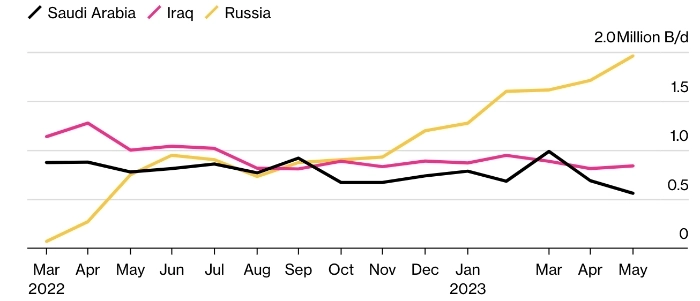

По данным компании Vortexa Ltd., в прошлом месяце южноазиатская страна получала из России в среднем по 1,96 млн баррелей в день, что на 15% больше предыдущего максимума, установленного в апреле. При этом поставки из Саудовской Аравии упали до самого низкого уровня с февраля 2021 года.

Согласно данным Министерства торговли и промышленности, средняя стоимость российской нефти с учетом расходов на фрахт, прибывшей на индийские берега в апреле, составила $68.21 за баррель. Это самая низкая цена с тех пор, как страна начала закупать большие объемы у Москвы.

Средняя стоимость нефти из Саудовской Аравии, отправленной в Индию в апреле, составила $86.96 за баррель, а иракская нефть стоила $77.77 за баррель. Данные по цене за май, как ожидается, будут опубликованы в следующем месяце, но цены, скорее всего, упадут еще больше, поскольку мировой эталон Brent упал почти на 9% за месяц.

( Читать дальше )

Россия ежемесячно накапливает рупии в эквиваленте 1 млрд долларов — Bloomberg

- 01 июня 2023, 12:50

- |

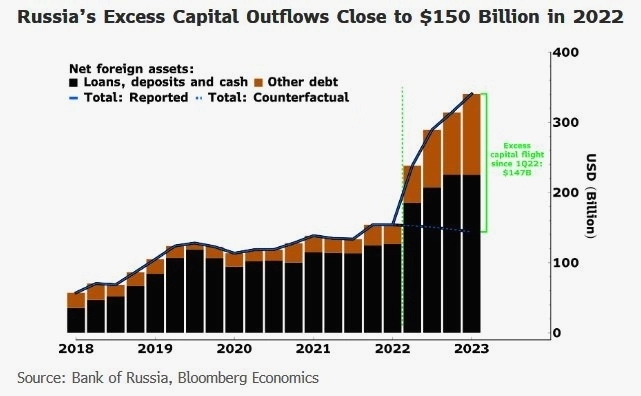

За прошедший год Россия стала крупнейшим поставщиком нефти в Индию, рассчитывая большую долю торговли в национальных валютах и перенаправляя поставки на восток, поскольку традиционные потребители в Европе избегали закупок после войны, начавшейся более года назад.

Но из-за стагнации импорта из Индии Россия в конечном итоге оказывается с избытком рупий, и российские компании испытывают трудности с репатриацией из-за ограничений в местной валюте. По словам людей, знакомых с ходом переговоров, тупик в поиске решения привел к тому, что Россия ожидает дальнейшего роста профицита.

По данным Bloomberg Economics, ежеквартально дисбаланс, вероятно, будет генерировать сумму, эквивалентную 2–3 миллиардам долларов, которые Россия не сможет использовать. Эта сумма увеличит, по оценкам, чистые иностранные активы, накопленные за рубежом в течение 2022 года, на 147 миллиардов долларов.

( Читать дальше )

Акции Лукойла находятся на справедливых отметках - Промсвязьбанк

- 01 июня 2023, 11:37

- |

На наш взгляд, они на данный момент находятся на справедливых отметках. Считаем, что инвесторам стоит дождаться дивидендной отсечки, в течение пары дней, вероятно, бумаги ЛУКОЙЛа попробуют частично восстановиться, что даёт хорошую возможность для продажи. Свободные средства можно направить, например, в акции Роснефти, «префы» Башнефти или МТС.Головинов Алексей

«Промсвязьбанк»

"Роснефть" - единственная непонятная бумага среди ликвидных

- 01 июня 2023, 11:26

- |

01.06.23 09:30 Новости и комментарииДмитрий К

независимый трейдер

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал