Роснефть облигации

Гид по новым облигациям: ноябрь 2024

- 06 декабря 2024, 16:03

- |

В ноябре, несмотря на высокую ключевую ставку, первичные размещения облигаций не прекратились. Ключевым инструментом привлечения средств по-прежнему были флоатеры. Однако спреды к ключевой ставке по новым выпускам существенно возросли — ведь инвесторы теперь тщательнее оценивают возросшие кредитные риски.

Новые флоатеры для неквалифицированных инвесторов

За прошедший месяц во флоатерах наблюдалось существенное расширение спредов к ключевой ставке. Связано это с тем, что рынок теперь более тщательно оценивает кредитные риски эмитентов.

Большинство эмитентов данной группы хорошо знакомы инвесторам по своим акциям:

- ЛК Европлан

- ФосАгро

- РусГидро

- Россети

- Сбербанк

Менее известны — Альфа Лизинг, Селектел и СИБУР.

Альфа Лизинг — лизинговая компания, которая принадлежит Альфа-Банку. Специализируется на финансовом лизинге грузового и легкового автотранспорта, ж/д и спецтехники. Занимает 5-е место в рэнкинге лизинговых компаний Эксперт РА.

Селектел — оператор сети дата-центров, которые сдаются в аренду компаниям, использующим облачные технологии. Сектор быстрорастущий, бизнес устойчив к внешним шокам, долговая нагрузка низкая.

( Читать дальше )

- комментировать

- 533 | ★1

- Комментарии ( 0 )

Экспертное мнение о ПАО «НК Роснефть»

- 20 ноября 2023, 13:41

- |

Экспертное мнение

ПАО «НК Роснефть» — компания умерено-высокого риска. Финансовое состояние неудовлетворительное. Финансовая устойчивость удовлетворительная. Контора испытывает постоянную нехватку денег. Динамика финансового состояния переменная. Динамика чистой прибыли нестабильная. Перспектив роста никаких. Контора по-жизни закредитованная и неликвидная. Долгосрочная долговая нагрузка стабильно высокая. Ликвидность может быть обеспечена только за счёт дебиторской задолженности. Структура капитала на 3/4 состоит из заёмных денег. Чуть меньше половины активов сосредоточены в долгосрочных и краткосрочных финансовых вложениях. Одним словом 2/3 всех активов на счетах других компаний, именно поэтому контора никогда не будет расти, но всегда будет занимать. Инвестировать в компанию не рекомендуется.

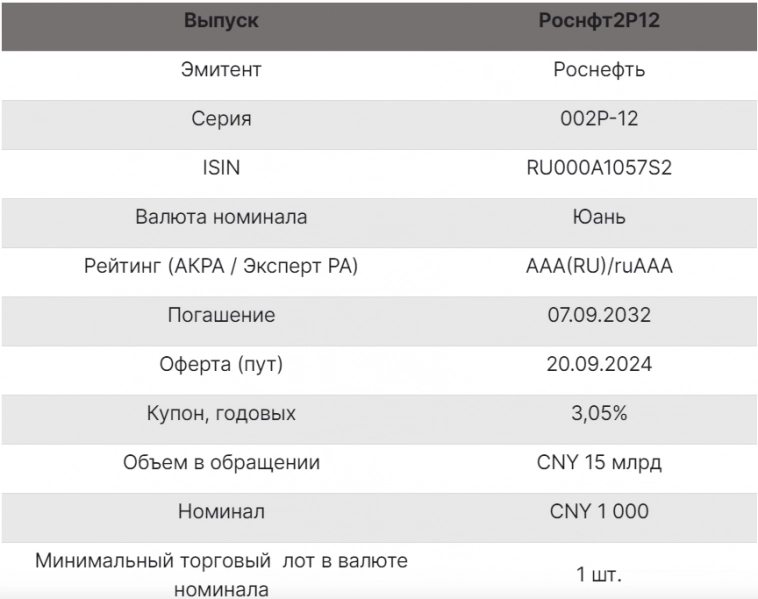

Юаневый выпуск Роснефти: инструмент для краткосрочного инвестирования в китайскую валюту - Финам

- 27 февраля 2023, 20:35

- |

Инвалютная доходность без инфраструктурных рисков. Отражением повышения роли юаня в российской экономике стало появление в 2022 году нового сегмента долгового рынка — локальных облигаций, номинированных в китайской валюте. Эти облигации обращаются и обслуживаются в безопасном внутреннем контуре: они выпущены по российскому законодательству, учитываются в отечественных депозитариях, торгуются на Мосбирже и расчеты по ним проходят через российскую платежную инфраструктуру. В отличие от «замещающих» облигаций обслуживание юаневых бондов происходит в валюте номинала.

( Читать дальше )

Роснефть установила ставку 11-16-го купонов по облигациям серии 002Р-03 в размере 9,30% годовых

- 07 декабря 2022, 21:51

- |

Начисленный купонный доход на одну облигацию за указанные купонные периоды составит 46,37 руб.

Выпуск облигаций номинальным объемом 30 млрд. рублей был размещен 21 декабря 2017 года с погашением в 2027 году. Ставка полугодового купона на десятый купонный период составляет 7,75% годовых.

bonds.finam.ru/news/item/stavka-11-16-go-kuponov-po-obligatsiam-rosnefti-serii-002r-03-sostavit-9-3-godovykh/"Роснефть" увеличила объем размещения облигаций до 15 млрд юаней, ориентир ставки 1-го купона установлен в размере 3,05%

- 13 сентября 2022, 19:31

- |

НК «Роснефть» увеличила объем размещения 10-летних облигаций серии 002Р-12 с офертой через 2 года с «не менее» 10 млрд юаней до 15 млрд юаней.

Финальный ориентир ставки 1-го купона установлен в размере 3,05% годовых.

Сбор заявок на выпуск прошел 13 сентября с 11:00 до 15:00.

Первоначально ориентир ставки 1-го купона был установлен на уровне не выше 3,15% годовых, в ходе маркетинга он один раз снижался. Купоны полугодовые.

«Роснефть» увеличила объем размещения бондов до 15 млрд юаней (interfax.ru)

"Роснефть" снизила ориентир купона по облигациям на сумму 10 миллиардов юаней до 3,05−3,1%

- 13 сентября 2022, 13:37

- |

Первоначально «Роснефть» ориентировала инвесторов на ставку купона на уровне не выше 3,15%.

«Роснефть» во вторник собирает заявки инвесторов на десятилетние биржевые облигации серии 002Р-12 с двухлетней офертой и полугодовыми купонами.

Условия выпуска предусматривают расчеты в юанях на первичном размещении, при выплате купонов и погашении бумаг.

Техническая часть размещения предварительно назначена на 20 сентября.

«Роснефть» снизила ориентир купона по облигациям в юанях, заявил источник — ПРАЙМ, 13.09.2022 (1prime.ru)

"Роснефть" установила ориентир ставки 1-го купона облигаций объемом от 10 млрд юаней на уровне не выше 3,15%

- 12 сентября 2022, 12:26

- |

«Роснефть» установила ориентир ставки 1-го купона 10-летних облигаций серии 002Р-12 с офертой через 2 года объемом не менее 10 млрд юаней на уровне не выше 3,15% годовых.

Сбор заявок на выпуск пройдет 13 сентября с 11:00 до 15:00 по Москве. Купоны полугодовые.

Расчеты при выплате купонов и погашении выпуска будут осуществляться в китайских юанях, с возможностью выплат по решению эмитента или по запросу инвесторов в безналичном порядке в рублях по официальному курсу Банка России.

«Роснефть» установила ориентир ставки 1-го купона бондов объемом от 10 млрд юаней на уровне не выше 3,15% (interfax.ru)

Облигация Роснефть-001Р-08-боб, выплата купона

- 08 апреля 2021, 23:55

- |

Эмитент: ПАО «НК «Роснефть» (Нефтегазовый)

Облигация: Роснефть-001Р-08-боб

ISIN: RU000A0ZYCP5

Сумма: 21,69 рублей на лист

Дата фиксации права: 08.04.2021

Дата сообщения: 08.04.2021

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=6505

Облигация Роснефть-8-об, выплата купона

- 12 марта 2021, 22:55

- |

Эмитент: ПАО «НК «Роснефть» (Нефтегазовый)

Облигация: Роснефть-8-об

ISIN: RU000A0JTS22

Сумма: 36,4 рублей на лист

Дата фиксации права: 12.03.2021

Дата сообщения: 12.03.2021

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=6505

Облигация Роснефть-7-об, выплата купона

- 12 марта 2021, 22:30

- |

Эмитент: ПАО «НК «Роснефть» (Нефтегазовый)

Облигация: Роснефть-7-об

ISIN: RU000A0JTS06

Сумма: 36,4 рублей на лист

Дата фиксации права: 12.03.2021

Дата сообщения: 12.03.2021

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=6505

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал