SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

РСВ

EBITDA ЭЛ5-Энерго за первое полугодие увеличилась на 20,8% - Ренессанс Капитал

- 07 августа 2023, 18:20

- |

ЭЛ5-Энерго – Результаты по МСФО за 1П23

В пятницу (4 августа) ПАО ЭЛ5-Энерго раскрыло финансовые результаты по МСФО за 1П23.

Выручка достигла 28,9 млрд руб., показав рост на 17,5% г/г благодаря положительной динамике цен КОМ и РСВ, а также индексации регулируемых тарифов.

В пятницу (4 августа) ПАО ЭЛ5-Энерго раскрыло финансовые результаты по МСФО за 1П23.

Выручка достигла 28,9 млрд руб., показав рост на 17,5% г/г благодаря положительной динамике цен КОМ и РСВ, а также индексации регулируемых тарифов.

EBITDA увеличилась на 20,8% г/г до 6,35 млрд руб. Компания получила чистую прибыль в размере 2,56 млрд руб. против чистого убытка в 8,58 млрд руб. годом ранее.«Ренессанс Капитал»

- комментировать

- Комментарии ( 0 )

Акции Юнипро остаются интересной долгосрочной идеей для инвестирования - Атон

- 02 августа 2023, 12:50

- |

Юнипро представила сильные результаты за 1П23 по МСФО

В 1П23 выручка выросла на 13.5% г/г до 58.3 млрд руб. на фоне увеличения энергопотребления, роста цен на РСВ, платежей за мощность модернизированного энергоблока №1 Сургутской ГРЭС-2 и роста платежей по договорам о предоставлении мощности энергоблока №3 Березовской ГРЭС. EBITDA прибавила 9.4% г/г до 23.1 млрд руб., а чистая прибыль составила 15.5 млрд руб. против убытка 1.9 млрд руб. в 1П22 в результате обесценения активов.

В 1П23 выручка выросла на 13.5% г/г до 58.3 млрд руб. на фоне увеличения энергопотребления, роста цен на РСВ, платежей за мощность модернизированного энергоблока №1 Сургутской ГРЭС-2 и роста платежей по договорам о предоставлении мощности энергоблока №3 Березовской ГРЭС. EBITDA прибавила 9.4% г/г до 23.1 млрд руб., а чистая прибыль составила 15.5 млрд руб. против убытка 1.9 млрд руб. в 1П22 в результате обесценения активов.

Юнипро опубликовала сильные результаты по МСФО за 1П23. По нашим оценкам, акции компании торгуются на привлекательно низких уровнях — P/E 2023П 4.4x и EV/EBITDA 2023П 2.0x, поскольку компания погасила свой долг и аккумулировала денежную подушку из-за отсутствия возможности выплачивать дивиденды. Есть некоторая неопределенность относительно нового менеджмента компании, однако фундаментально акции остаются интересной долгосрочной идеей для инвестирования.Атон

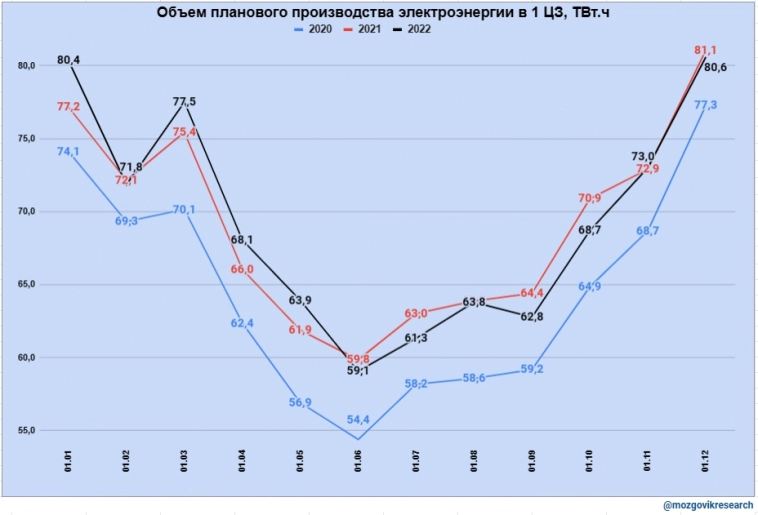

Сравниваем цены на электроэнергию в 1 и 2 ценовых зонах с 2018-2022гг. Какая ценовая зона победила в 2022г.?

- 16 января 2023, 20:06

- |

Всем привет друзья!

Сегодня посмотрел статистику цен на электроэнергию на рынке на сутки вперед (РСВ), где генерирующие компании продают свою электроэнергию в первой и второй ценовых зонах по рыночным ценам, и решил поделиться некоторыми мыслями с Вами, надеюсь это будет полезно!

Начнем с Первой ценовой зоны!

( Читать дальше )

Финрезультаты умеренно позитивны для инвестиционной истории РусГидро - Газпромбанк

- 28 октября 2022, 13:32

- |

Результаты «РусГидро» по РСБУ отражают деятельность головной компании группы, не включая, в частности, РАО «ЭС Востока» и подконтрольные сбытовые компании.

Основным моментом результатов 3К22 является сохранение умеренно позитивной динамики основных финансовых показателей, несмотря на снижение водности рек сибирского региона в 3К22. Так, выручка по РСБУ в 3К22 (без учета «дальневосточной» надбавки) выросла на 4% г/г, EBITDA – на 6% г/г, чистая прибыль –на 4% г/г. Исходя из комментариев в сообщении компании, такая динамика может быть отчасти обусловлена благоприятной конъюнктурой цен на рынке на сутки вперед (РСВ) сибирского региона, а также динамикой выработки в центральном регионе.

«Газпромбанк»

Основным моментом результатов 3К22 является сохранение умеренно позитивной динамики основных финансовых показателей, несмотря на снижение водности рек сибирского региона в 3К22. Так, выручка по РСБУ в 3К22 (без учета «дальневосточной» надбавки) выросла на 4% г/г, EBITDA – на 6% г/г, чистая прибыль –на 4% г/г. Исходя из комментариев в сообщении компании, такая динамика может быть отчасти обусловлена благоприятной конъюнктурой цен на рынке на сутки вперед (РСВ) сибирского региона, а также динамикой выработки в центральном регионе.

Исходя из этого, мы рассматриваем результаты как умеренно позитивные для инвестиционной истории «РусГидро»Гончаров Игорь

«Газпромбанк»

Смещение сроков реализации проектов модернизации энергокомпаниями - умеренно негативный сигнал - Газпромбанк

- 25 июля 2022, 14:52

- |

Энергокомпании начали сдвигать сроки проектов по модернизации оборудования из-за сложностей с его поставками, согласно сообщению Коммерсанта. На текущий момент запрошены сдвиги сроков модернизации семи объектов на 2,4 ГВт стоимостью 37,5 млрд руб., включая проекты Интер РАО, Газпром энергохолдинга, Татнефти. Уплата штрафов по перенесенным проектам не предполагается.

Смещение сроков реализации проектов модернизации в связи со сложностями получения оборудования – умеренно негативный сигнал для инвестиционной истории компаний сектора электрогенерации.

Тем не менее более важными факторами, влияющими на их инвестиционную устойчивость, являются общая динамика спроса на электроэнергию и свободных цен на электроэнергию на РСВ, а также готовность компаний выплачивать дивиденды в текущих экономических условиях.

«Газпромбанк»

Смещение сроков реализации проектов модернизации в связи со сложностями получения оборудования – умеренно негативный сигнал для инвестиционной истории компаний сектора электрогенерации.

Тем не менее более важными факторами, влияющими на их инвестиционную устойчивость, являются общая динамика спроса на электроэнергию и свободных цен на электроэнергию на РСВ, а также готовность компаний выплачивать дивиденды в текущих экономических условиях.

С этой точки зрения, мы продолжаем рассматривать некоторых электрогенераторов – например, Интер РАО, ОГК-2, Мосэнерго – как защитные истории в текущих условиях.Гончаров Игорь

«Газпромбанк»

Интер РАО - привлекательный долгосрочный инвестиционный кейс - Атон

- 26 ноября 2021, 12:01

- |

Интер РАО представила хорошие финансовые результаты за 3К21

В 3К21 компания увеличила выручку на 20.5% г/г до 285.1 млрд руб. (на 1.9% выше консенсус-прогноза Интерфакса) за счет увеличения выручки в сегментах электро- и теплогенерации на 12.2% и 10.8% г/г соответственно, что обусловлено ростом потребления электроэнергии, а также благоприятной ценовой конъюнктурой на РСВ под воздействием климатического фактора. EBITDA за 3К21 выросла на 53.2% г/г до 38.5 млрд руб. (+7.2% против консенсус-прогноза Интерфакса, +37.9% г/г до 119.4 млрд руб. за 9М21), а рентабельность EBITDA за 3К21 улучшилась до 13.5% против 10.6% в 3К20 (+1.9 пп г/г до 14.0% за 9М21). Согласно прогнозам, EBITDA за 2021 составит 160 млрд руб. Чистая прибыль Интер РАО за 3К21 подскочила на 66% г/г до 25.5 млрд руб. (+14.9% против консенсус-прогнозу Интерфакса), а за 9М21 увеличилась на 37.3% г/г до 78.8 млрд руб.) Капзатраты в 3К21 сократились на 49.5% г/г до 5.8 млрд руб., а за 9М21 — на 2.1% г/г до 18.5 млрд руб.), но компания подтвердила прогноз по капзатратам в 2021 на уровне 50 млрд руб. Чистая денежная позиция группы составляет 204 млрд руб. (против 234 млрд руб. в 2021).

( Читать дальше )

В 3К21 компания увеличила выручку на 20.5% г/г до 285.1 млрд руб. (на 1.9% выше консенсус-прогноза Интерфакса) за счет увеличения выручки в сегментах электро- и теплогенерации на 12.2% и 10.8% г/г соответственно, что обусловлено ростом потребления электроэнергии, а также благоприятной ценовой конъюнктурой на РСВ под воздействием климатического фактора. EBITDA за 3К21 выросла на 53.2% г/г до 38.5 млрд руб. (+7.2% против консенсус-прогноза Интерфакса, +37.9% г/г до 119.4 млрд руб. за 9М21), а рентабельность EBITDA за 3К21 улучшилась до 13.5% против 10.6% в 3К20 (+1.9 пп г/г до 14.0% за 9М21). Согласно прогнозам, EBITDA за 2021 составит 160 млрд руб. Чистая прибыль Интер РАО за 3К21 подскочила на 66% г/г до 25.5 млрд руб. (+14.9% против консенсус-прогнозу Интерфакса), а за 9М21 увеличилась на 37.3% г/г до 78.8 млрд руб.) Капзатраты в 3К21 сократились на 49.5% г/г до 5.8 млрд руб., а за 9М21 — на 2.1% г/г до 18.5 млрд руб.), но компания подтвердила прогноз по капзатратам в 2021 на уровне 50 млрд руб. Чистая денежная позиция группы составляет 204 млрд руб. (против 234 млрд руб. в 2021).

( Читать дальше )

В долгосрочной перспективе Интер РАО обладает потенциалом роста в 24% - Промсвязьбанк

- 25 ноября 2021, 21:23

- |

Интер РАО представила сильный финансовый отчет по итогам 3 квартала 2021 года по МСФО, который оказался выше ожиданий рынка. Компания продемонстрировала рост основных финансовых показателей на фоне увеличения выработки электроэнергии и сильной ценовой конъюнктуры на рынке на сутки вперед (РСВ).

Выручка в 3 квартале 2021 года составила 285,1 млрд руб. (+20,6% г/г), EBITDA – 38,5 млрд руб. (+53,2% г/г), чистая прибыль – 25,5 млрд руб. (+66,2% г/г).

Рост выручки обусловлен увеличением выработки и положительной динамикой цен реализации электроэнергии в первой ценовой зоне на фоне восстановления деловой активности. Отметим также рост экспортных поставок Интер РАО в условиях дефицита электроэнергии на мировых рынках.

( Читать дальше )

Выручка в 3 квартале 2021 года составила 285,1 млрд руб. (+20,6% г/г), EBITDA – 38,5 млрд руб. (+53,2% г/г), чистая прибыль – 25,5 млрд руб. (+66,2% г/г).

Рост выручки обусловлен увеличением выработки и положительной динамикой цен реализации электроэнергии в первой ценовой зоне на фоне восстановления деловой активности. Отметим также рост экспортных поставок Интер РАО в условиях дефицита электроэнергии на мировых рынках.

( Читать дальше )

Текущий год должен стать успешным для российской электрогенерации и сетей - Финам

- 14 октября 2021, 20:56

- |

Последние торговые дни принесли замечательную доходность акционерам электроэнергетических компаний России. Отмечается высокий спрос на бумаги сектора, в основном на региональные электросетевые компании и сбыты. Индекс электроэнергетики «МосБиржи» вырос на 3% с начала недели, но некоторые бумаги показали впечатляющий рост: бумаги «Ленэнерго»-ао практически удвоились в цене за 2 дня, «Россети»-ао прибавили свыше 10% за неделю, а многие региональные сбытовые компании принесли доходность в десятки процентов буквально за 2 дня.

Сейчас проходит Российская энергетическая неделя, где обсуждается широкий список вопросов, но многие темы не носят сенсационного характера, которые могли бы вызвать такую серьезную переоценку. Взлет акций сетевых компаний может быть связан с заявлением главы «Россетей», что в тарифы монополии может быть включена норма предпринимательской прибыли, из которой компания будет платить дивиденды.

Ранее выплаты некоторых «дочек» холдинга и самой материнской компании приносили невысокую доходность и выплаты отличались нерегулярностью. На критику отвечали тем, что выплата дивидендов в расчет тарифов не входит. Включение источника дивидендов в тарифы может существенно изменить дивидендный профиль региональных сетевых компаний и «Россети»-ао в лучшую сторону. По словам гендиректора холдинга, этот вопрос может быть решен в течение месяца.

( Читать дальше )

Сейчас проходит Российская энергетическая неделя, где обсуждается широкий список вопросов, но многие темы не носят сенсационного характера, которые могли бы вызвать такую серьезную переоценку. Взлет акций сетевых компаний может быть связан с заявлением главы «Россетей», что в тарифы монополии может быть включена норма предпринимательской прибыли, из которой компания будет платить дивиденды.

Ранее выплаты некоторых «дочек» холдинга и самой материнской компании приносили невысокую доходность и выплаты отличались нерегулярностью. На критику отвечали тем, что выплата дивидендов в расчет тарифов не входит. Включение источника дивидендов в тарифы может существенно изменить дивидендный профиль региональных сетевых компаний и «Россети»-ао в лучшую сторону. По словам гендиректора холдинга, этот вопрос может быть решен в течение месяца.

( Читать дальше )

Подтверждается долгосрочный позитивный взгляд на акции Интер РАО - Атон

- 30 августа 2021, 11:14

- |

Интер РАО представила неплохие финансовые результаты за 2К21

Выручка компании за 2К21 выросла на 21.9% г/г до 255.7 млрд руб. (+4.3% против консенсус-прогноза Интерфакса), что обусловлено ростом выручки в сегментах производства электроэнергии и теплогенерации на 25.1% и 11.8% г/г соответственно на фоне роста потребления электроэнергии и благоприятной ценовой конъюнктуры на РСВ. Показатель EBITDA во 2К21 вырос на 54.3% г/г до 30.9 млрд руб. (на 13.2% выше консенсус-прогноза Интерфакса, в 1П21 — +31.7% г/г до 80.9 млрд руб.). Рентабельность EBITDA во 2К21 выросла до 12.1% против 9.6% во 2К20 (+1.4 пп г/г до 14.3% в 1П21). Чистая прибыль показала рост в 2.6 раза г/г до 18.5 млрд руб. во 2К21 (+37.0% против консенсус-прогноза Интерфакса; в 1П21 — +26.8% г/г до 53.3 млрд руб.). Капзатраты во 2К21 повысились на 88.6% г/г до 8.3 млрд руб. (в 1П21 — +71.3% г/г до 12.7 млрд руб.), объем капзатрат в 2021П подтвержден на уровне 50 млрд руб. Чистая денежная позиция группы снизилась до 177.7 млрд руб.(против 239.8 млрд руб. в 1К21). По комментариям компании Группа пока не обсуждала корректировку дивидендной политики в соответствии с постановлением правительства, поэтому дивидендная политика пока продолжает действовать в ранее утвержденной редакции.

( Читать дальше )

Выручка компании за 2К21 выросла на 21.9% г/г до 255.7 млрд руб. (+4.3% против консенсус-прогноза Интерфакса), что обусловлено ростом выручки в сегментах производства электроэнергии и теплогенерации на 25.1% и 11.8% г/г соответственно на фоне роста потребления электроэнергии и благоприятной ценовой конъюнктуры на РСВ. Показатель EBITDA во 2К21 вырос на 54.3% г/г до 30.9 млрд руб. (на 13.2% выше консенсус-прогноза Интерфакса, в 1П21 — +31.7% г/г до 80.9 млрд руб.). Рентабельность EBITDA во 2К21 выросла до 12.1% против 9.6% во 2К20 (+1.4 пп г/г до 14.3% в 1П21). Чистая прибыль показала рост в 2.6 раза г/г до 18.5 млрд руб. во 2К21 (+37.0% против консенсус-прогноза Интерфакса; в 1П21 — +26.8% г/г до 53.3 млрд руб.). Капзатраты во 2К21 повысились на 88.6% г/г до 8.3 млрд руб. (в 1П21 — +71.3% г/г до 12.7 млрд руб.), объем капзатрат в 2021П подтвержден на уровне 50 млрд руб. Чистая денежная позиция группы снизилась до 177.7 млрд руб.(против 239.8 млрд руб. в 1К21). По комментариям компании Группа пока не обсуждала корректировку дивидендной политики в соответствии с постановлением правительства, поэтому дивидендная политика пока продолжает действовать в ранее утвержденной редакции.

( Читать дальше )

Ожидаем позитивный финансовый отчет Интер РАО - Финам

- 23 августа 2021, 21:23

- |

Крупнейшая в России по выручке электроэнергетическая компания «Интер РАО» выпустит отчет по прибыли по МСФО за 2-й квартал в пятницу, 27 августа. По нашим прогнозам, квартальная EBITDA покажет рост свыше 60% г/г до 27 млрд руб. на фоне увеличения выручки на 18% до 248,5 млрд руб. от низкой базы «карантинного» 2-го квартала 2020 года.

Улучшение результатов объясняется высокими операционными результатами, а также сильной динамикой экспорта. Что касается российского генерирующего бизнеса, то операторы ТЭС в этом году смотрятся сильнее отрасли на фоне меньшей водности и повышения загрузки КИУМ топливных станций, и это сопровождается энергичным повышением спотовых цен на РСВ.

Ожидания по году остаются позитивными: сохраняются прогнозы выхода на рекордную прибыль 86,3 млрд руб. Динамика акций в последние месяцы не учитывала позитивные финансовые и операционные отчеты, упав за 3 мес. на 14% и на 19% с начала года по данным Reuters, отстав от сектора электроэнергетики и индекса МосБиржи. Мы связываем это, главным образом, со спекуляциями значительного увеличения «арктической» инвестиционной программы, а также разочарованием по дивидендам, когда компания озвучила намерение придерживаться нормы выплат 50% прибыли по МСФО, невзирая на распоряжение правительства.

ФГ «Финам»

Улучшение результатов объясняется высокими операционными результатами, а также сильной динамикой экспорта. Что касается российского генерирующего бизнеса, то операторы ТЭС в этом году смотрятся сильнее отрасли на фоне меньшей водности и повышения загрузки КИУМ топливных станций, и это сопровождается энергичным повышением спотовых цен на РСВ.

Ожидания по году остаются позитивными: сохраняются прогнозы выхода на рекордную прибыль 86,3 млрд руб. Динамика акций в последние месяцы не учитывала позитивные финансовые и операционные отчеты, упав за 3 мес. на 14% и на 19% с начала года по данным Reuters, отстав от сектора электроэнергетики и индекса МосБиржи. Мы связываем это, главным образом, со спекуляциями значительного увеличения «арктической» инвестиционной программы, а также разочарованием по дивидендам, когда компания озвучила намерение придерживаться нормы выплат 50% прибыли по МСФО, невзирая на распоряжение правительства.

Вместе с тем, в долгосрочном плане мы считаем акции «Интер РАО» интересной историей. Наша текущая рекомендация «Покупать» с целевой ценой 6,19 руб. предполагает потенциал роста около 44%.Малых Наталия

ФГ «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал