SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

РИски

Заметки по текущей волатильности на мировых площадках

- 06 июня 2014, 19:18

- |

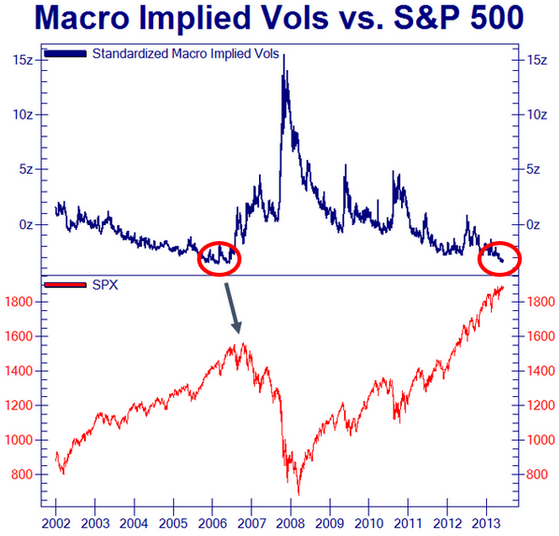

Вот хорошая картинка по текущей ситуации с волатильностью индекса S&P500 (на основе динамики индекса VIX).

Сравнение динамики VIX и индекса S&P500

Хороший комментарий относительно волатильности на других площадках здесь. Особо можно отметить значительное снижение волатильности на Frontiers Markets (развивающиеся рынки с низкой капитализацией и ликвидностью, такие как Аргентина, Болгария, Эстония и т.п.). Все это находится в прямой зависимости от действий ведущих ЦБ мира (ФРС, ЕЦБ, ЦБ Великобритании, Японии и Китая). Снижение рисков волатильности напряму связано с переносом этих рисков на балансы ЦБ. Именно это происходило все последние годы. И экстремальное снижение волатильности на мировых финансовых рынках (особенно на разного рода высокодоходных неликвидных рынках) свидетельствует об экстремальной концентрации рисков связанных с балансами поддерживающих этот праздник жизни мировых центробанков. Иными словами риски сохраняются и нарастают, оставаясь при этом скрытыми от глаз большинства простых инвесторов. Такая ситуация не может быть стабильной в долгосрочной перспективе. Более того, драматическая развязка возможна уже в самом ближайшем будущем.

( Читать дальше )

Сравнение динамики VIX и индекса S&P500

Хороший комментарий относительно волатильности на других площадках здесь. Особо можно отметить значительное снижение волатильности на Frontiers Markets (развивающиеся рынки с низкой капитализацией и ликвидностью, такие как Аргентина, Болгария, Эстония и т.п.). Все это находится в прямой зависимости от действий ведущих ЦБ мира (ФРС, ЕЦБ, ЦБ Великобритании, Японии и Китая). Снижение рисков волатильности напряму связано с переносом этих рисков на балансы ЦБ. Именно это происходило все последние годы. И экстремальное снижение волатильности на мировых финансовых рынках (особенно на разного рода высокодоходных неликвидных рынках) свидетельствует об экстремальной концентрации рисков связанных с балансами поддерживающих этот праздник жизни мировых центробанков. Иными словами риски сохраняются и нарастают, оставаясь при этом скрытыми от глаз большинства простых инвесторов. Такая ситуация не может быть стабильной в долгосрочной перспективе. Более того, драматическая развязка возможна уже в самом ближайшем будущем.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 10 )

Куда катится мир.

- 01 июня 2014, 00:26

- |

Интересная статья и с выводами я полностью согласен. В ближайшие годы именно геополитиские риски во всём мире выйдут на первый план и кроме золота, никакие другие активы пользоваться спросом не будут. Инвестиции в акции в ближайшие годы считаю наиболее абсурдными. Помимо геополитики, в ближайшие 1-3 года мировые рынки акций слолкнутся и с другими серьёзными проблемами, но речь сейчас не об этом.

Citi назвал новую угрозу для глобальной экономики

После финансового кризиса в США и долгового в еврозоне мир столкнулся с новой угрозой, которая заключается в росте политических рисков. Число правительственных кризисов и массовых протестов за последние три года оказалось на 54% больше, чем за предыдущие 10 лет, утверждается в исследовании Citigroup “Vox Populi Risk”. Политические факторы серьезно давят на мировую экономику, хотя инвесторов по-прежнему, в первую очередь, беспокоят риски в США, а не на развивающихся рынках.

( Читать дальше )

Citi назвал новую угрозу для глобальной экономики

После финансового кризиса в США и долгового в еврозоне мир столкнулся с новой угрозой, которая заключается в росте политических рисков. Число правительственных кризисов и массовых протестов за последние три года оказалось на 54% больше, чем за предыдущие 10 лет, утверждается в исследовании Citigroup “Vox Populi Risk”. Политические факторы серьезно давят на мировую экономику, хотя инвесторов по-прежнему, в первую очередь, беспокоят риски в США, а не на развивающихся рынках.

( Читать дальше )

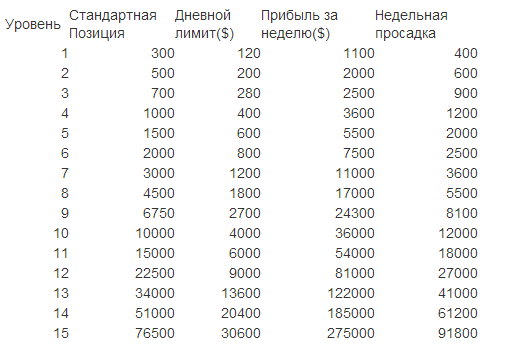

Агрессивная таблица рисков для дейтрейдинга на фондовой бирже США (NYSE,NASDAQ,AMEX)

- 27 мая 2014, 19:49

- |

Немного изменил свою Таблицу уровня дейтрейдера на NYSE, которая была написана еще в 2009 году для новичков с постепенным и медленным ростом. Сейчас решил сделать более агрессивную для трейдеров со стажем. Правила почти не изменились, но размер позиции меняется быстрее для тех кто уже торговал большими объемами.

Переход на новую ступень осуществляется только если прибыль за неделю больше требуемой.

Понижении ступени идет если 2 недели не выполняется требуемая норма для новой ступени или достигнут недельный лимит

Если общая прибыль не выходит за рамки недельной потери или прибыли, то уровень на следующую неделю остается прежним.

Оригинал статьи : http://nyse-trade.ru/agressivnaya-tablica-riskov-dlya-dejtrejdinga/

Есть такой интересный чел! Рыбный дождь или Великий Чёрный Четверг. Важно.

- 09 мая 2014, 22:08

- |

Критично отношусь к «шаманам», но «рыбный дождь» меня добил.

Чел пишет:

artemdragunov.livejournal.com

«2014-04-25 19:23:00

Предупреждение

Прочувствовал необычный дождь. Очень странный дождь, войдёт в историю человечества.

Не знаю из чего — рыбы, денег, метеоритный или ядовитый какой, но необычный дождь...»

А потом BBC:

www.bbc.co.uk/russian/rolling_news/2014/05/140506_rn_sri_lanka_fish_rainfall.shtml

«На запад Шри-Ланки пролился рыбный дождь

Последнее обновление: вторник, 6 мая 2014 г., 16:01 GMT 20:01 MCK

Жители округа Чилау на западе Шри-Ланки попали под дождь из рыбы, поднятой из островной реки сильным ветром.

По сообщениям журналистов, после дождя местные жители собрали примерно 50 килограмм рыбы.

В 2012 году на юге Шри-Ланки был зафиксирован дождь из креветок.»

....«2014-04-30 21:32:00

Сон 30042014

Знаю про нового Сталкера. Резонансное.

Возможно связано с Фукусимой, хотя может быть просто совпадение волн.

На Фукусиме опять проблема и опять мощнейшая.....

На рынках разрыв, ближе к той неделе, возможно четверг… Понятие Большой или Великий Чёрный Четверг близится.

Вроде всё

Бдите»

( Читать дальше )

Чел пишет:

artemdragunov.livejournal.com

«2014-04-25 19:23:00

Предупреждение

Прочувствовал необычный дождь. Очень странный дождь, войдёт в историю человечества.

Не знаю из чего — рыбы, денег, метеоритный или ядовитый какой, но необычный дождь...»

А потом BBC:

www.bbc.co.uk/russian/rolling_news/2014/05/140506_rn_sri_lanka_fish_rainfall.shtml

«На запад Шри-Ланки пролился рыбный дождь

Последнее обновление: вторник, 6 мая 2014 г., 16:01 GMT 20:01 MCK

Жители округа Чилау на западе Шри-Ланки попали под дождь из рыбы, поднятой из островной реки сильным ветром.

По сообщениям журналистов, после дождя местные жители собрали примерно 50 килограмм рыбы.

В 2012 году на юге Шри-Ланки был зафиксирован дождь из креветок.»

....«2014-04-30 21:32:00

Сон 30042014

Знаю про нового Сталкера. Резонансное.

Возможно связано с Фукусимой, хотя может быть просто совпадение волн.

На Фукусиме опять проблема и опять мощнейшая.....

На рынках разрыв, ближе к той неделе, возможно четверг… Понятие Большой или Великий Чёрный Четверг близится.

Вроде всё

Бдите»

( Читать дальше )

Поубивают вас всех когда-нибудь, ни за что. Собачиха (С)

- 19 апреля 2014, 03:12

- |

И машина у вас страшная, катафалка какая-то...

Если взять слова Собачихи, то она наложила печать на плохих пацанов. А плохие пацаны это кто?

Вот часто читаю на Смартлабе комментарии, блоги. Помогите, делать обрезание самому или ждать когда смс от брокера придет, дайте гарантии, скажите пожалуйста.

Судя по топикам и общего рейтинга участников по прогнозу будущего движения рынка, мне становиться страшно за молодежь.

Пацаны штабелями ложатся под внутри дневной шум, совершенно не понимая когда входить когда выходить какой размер позиции брать.

Скажу лично по своему опыту, я пошел по стопам Герчика, хоть смотрел его и пару раз на видео. Я уже три года долблюсь в интрадее. Бывают конечно периоды когда я сижу среднесрочно и неделю вообще ничего не делаю но это в основном трендовые движения.

Постепенно появляются грамотные автоматические системы торговли и со временем начинаешь расслаблять булочки.

( Читать дальше )

Про тимофеевы нищериски и васин богато-песец.

- 16 апреля 2014, 14:36

- |

Попалось тут где-то в комментах, как Тимофей Васе говорит — риски твои несравнимы с моими, а Вася — какие там риски 5 к на пять лимонов или что-то в этом духе.

Но. На самом деле риск — это не 5к. Риск — это 5 миллионов на счете. И кроме неисполнения васиного стопа (если он есть) там еще масса рисков технического и не только характера .

Любой, торгующий на бирже, особенно деривативы, должен понимать, что может быть так, что все его лимоны превратятся в ноль. А могут, кстати, не только в ноль, но и в минус. Единственный малорисковый путь — это акции только в лонг без плеча.

И гораздо спокойнее провести перед монитором весь день, рискуя соточкой, чем заработать столько же за минуту, рискуя миллионами. Хотя, конечно, лучше всего чужими деньгами рисковать, только не инвесторов, конечно — те и яйца могут заставить скушать — а пифа, или пенс.фонда там, или ещё какого нац. благосостояния....

Но. На самом деле риск — это не 5к. Риск — это 5 миллионов на счете. И кроме неисполнения васиного стопа (если он есть) там еще масса рисков технического и не только характера .

Любой, торгующий на бирже, особенно деривативы, должен понимать, что может быть так, что все его лимоны превратятся в ноль. А могут, кстати, не только в ноль, но и в минус. Единственный малорисковый путь — это акции только в лонг без плеча.

И гораздо спокойнее провести перед монитором весь день, рискуя соточкой, чем заработать столько же за минуту, рискуя миллионами. Хотя, конечно, лучше всего чужими деньгами рисковать, только не инвесторов, конечно — те и яйца могут заставить скушать — а пифа, или пенс.фонда там, или ещё какого нац. благосостояния....

Персональные риски в России, теперь очень высоки!!!

- 23 марта 2014, 18:17

- |

Совладелец банка «Россия» Юрий Ковальчук. Фото: Александр Коряков / Коммерсантъ

Экономист Сергей Гуриев 20 марта выступил в Pushkin House в Лондоне с лекцией о будущем российской экономики. Slon публикует вопросы и ответы, которые были заданы Гуриеву после выступления.

– Какие западные санкции сильнее всего ударят по российской экономике и больше всего расстроят Россию?

– Сегодняшние санкции, в отличие от предыдущих, куда более серьезны, потому что они наносят удар по людям, которые формально не участвуют в принятии решений, но – по слухам – имеют огромное влияние на Владимира Путина в реальности.

Среди этих санкций особняком стоит упоминание банка «Россия». Дело не только в том, что это часть бизнес-группы Юрия Ковальчука, который напрямую связан с важными активами. Дело в том, что это прецедент действий не против частного лица, а против банка. Для людей, которые управляют банками (как и для их вкладчиков), санкции против банка «Россия» – важный сигнал, они начнут нервничать. Пока никто не запрещает вести бизнес с Россией, но банкам и российским компаниям теперь будет куда труднее получить западное финансирование и кредиты. Просто потому, что никто теперь не понимает, как будет развиваться ситуация, какова будет ответная реакция России, не включат ли другие банки в новый раунд санкций.

( Читать дальше )

Во все тяжкие. Торговля за пределами рисков.

- 18 марта 2014, 13:36

- |

Всем привет, опять про трейдинг (понимаю что не по теме ресурса, не про политику)

В пятницу проведу вебинар, который давно хотел провести

www.ilearney.com/elearning/details.php?ID=36150

Вот пример торгового дня который буду разбирать:

В пятницу проведу вебинар, который давно хотел провести

«Во все тяжкие. Торговля за пределами рисков»

В свете последних событий многим будет полезен опыт торговли во время тильта, и как из него выходить, трансляция будет по ссылке ниже:www.ilearney.com/elearning/details.php?ID=36150

Вот пример торгового дня который буду разбирать:

Мнение: Что год грядущий нам готовит?!

- 17 марта 2014, 01:47

- |

Похоже, что лозунг на текущий год будет: «Внимание, поезд идет со всеми остановками». И это будет касаться: и ставок, и валюты и рыночных индексов.

Про ключевые ставки: с сентября 2013 у нас поменялись ключевые роли – основной «удар» взяла ставка по ликвидности овернайт – до начала марта 2014 = 5,5%. Ставка рефинансирования – 8,25% как бы «отошла на второй план». Далее ЦБР сказал, что к 2016 ставки надо будет «склеить». И тогда «ходили» разговоры, что рефинансирования снизят к 7%, а ключевую — поднимут. Вроде бы – все довольны… Однако, этим «идеям» не суждено было сбыться – 03.03.14 ЦБР поднял ключевую ставку с 5,5% до 7% (кстати, с февраля – ключевая ставка не овернайт, а недельное РЕПО ЦБР). И на последнем заседании (14 марта) объявил, что эту ставку «продержат еще несколько месяцев». Т.о. (учитывая политическую и экономическую ситуации в стране) «склейка» может произойти и на уровне 8,25% — а то и 8,50% — досрочно (не в 16, а в 14 – «пятилетку в три года» ©).

( Читать дальше )

Про ключевые ставки: с сентября 2013 у нас поменялись ключевые роли – основной «удар» взяла ставка по ликвидности овернайт – до начала марта 2014 = 5,5%. Ставка рефинансирования – 8,25% как бы «отошла на второй план». Далее ЦБР сказал, что к 2016 ставки надо будет «склеить». И тогда «ходили» разговоры, что рефинансирования снизят к 7%, а ключевую — поднимут. Вроде бы – все довольны… Однако, этим «идеям» не суждено было сбыться – 03.03.14 ЦБР поднял ключевую ставку с 5,5% до 7% (кстати, с февраля – ключевая ставка не овернайт, а недельное РЕПО ЦБР). И на последнем заседании (14 марта) объявил, что эту ставку «продержат еще несколько месяцев». Т.о. (учитывая политическую и экономическую ситуации в стране) «склейка» может произойти и на уровне 8,25% — а то и 8,50% — досрочно (не в 16, а в 14 – «пятилетку в три года» ©).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал