РИски

Инвестор не игрок!

- 07 ноября 2016, 12:35

- |

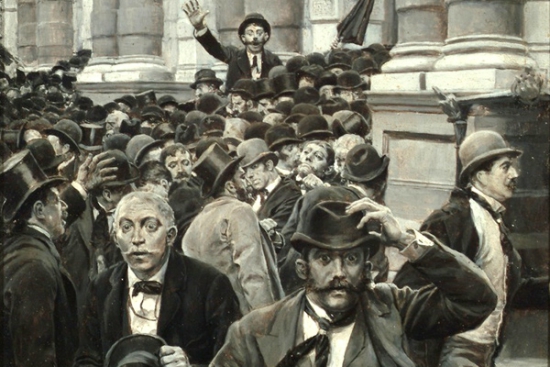

Настоящий инвестор не игрок, в отличие от многих трейдеров. Человек, заработавший деньги ежедневным трудом, десятки лет выращивавший успешный бизнес, никогда не соблазнится самым заманчивым предложением, сулящим огромные прибыли, если не просчитан и не лимитирован риск. Если соблазнится, то он тоже игрок, а не инвестор.

Стартапы не исключение. Там риск просчитан.

Именно в этом кроется причина наметившейся тенденции сокращения инвестиций в традиционные хедж-фонды, которые торгуют по старинке, принимая решения на основании анализа фундаментальных факторов. И в этот же фактор вызывает рост вкладов в алгоритмические фонды, управляемом компьютерными программами, где больше внимания уделяется риску резкого изменения цены, а не фундаментальным ожиданиям.

И хотя и те и другие в последние годы не блещут, но инвесторы более охотно прощают потери компьютерным программам, чем непредсказуемому «человеческому фактору».

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 16 )

Каленкович про оптимальные риски в трейдинге. 4 года спустя

- 20 октября 2016, 11:22

- |

Предыдущее его легендарное выступление на нашей конфе было в 2012 году:

https://youtu.be/4IVx83T4wsE

Семинар "Управление рисками центрального контрагента.". Санкт-Петербург

- 13 октября 2016, 23:29

- |

moex.com/e12254

Ситуация по золоту. Увидим ли мы до конца года цену на золото еще ниже? Что происходит сейчас: коррекция или полноценный медвежий тренд?

- 07 октября 2016, 09:26

- |

Сразу же напишу о том, что меня в очередной раз поразила отвага многих трейдеров на смарт-лабе, готовых, образно выражаясь, остановить собой мчащийся на полном ходу поезд. За эту неделю доводилось неоднократно встречать посты и комментарии о том, какая прекрасная цена для покупки золота в $1.300… $1.280… $1270, а сейчас $1.250. С последней цифрой частично могу согласиться, т. к. район $1.250 – довольно сильный уровень, и, скорее всего, некоторая коррекция может произойти именно отсюда. Но таким же сильным казался и уровень $1.300, ниже которого цена на золото не опускалась более 3 месяцев после брексита, но который сейчас преодолела без какого-либо серьезного сопротивления. Честно признаюсь, хоть я и ожидал снижения цены на золото, но считал, что это произойдет чуть позже, и будет относительно небольшой коррекцией, т. к. осенние месяцы, как правило, благоприятны для золота, в отличие от слабых — марта и июня. В этом году, вопреки сезонности, золото неплохо себя чувствовало в марте, а в июне даже очень сильно укрепилось. Сильнейшим катализатором для ощутимого роста цен в этом году стало решение крупных инвесторов выбрать золото как один из безрисковых активов, наряду с американскими трежериз. Такие события, как брексит, способствовали еще большему росту цен. Многие ждали роста цен выше $1.400. Но этого не произошло, хотя цены и находились вблизи этого уровня. Высокий уровень цен естественно активизировал действия хеджеров. Как видно из отчетов COT, начиная с июля, хеджеры открыли рекордное количество коротких позиций. Эти экстремумы даже превысили показатели 2011, 2012, 2013 годов, когда цены на золото находились на максимумах.

( Читать дальше )

Риски вложений в американский фондовый рынок

- 06 октября 2016, 14:44

- |

Инвестиции в американские ценные бумаги сопряжены со многими рисками.

Во-первых, ты не можешь открыть брокерский счет у российской брокерской фирмы. Наши брокеры работают через кипрскую юрисдикцию, т.е. договор с кипрской компанией. Что влечет риски невозможности отстоять свои права на русском языке и с разумными судебными издержками. Мало кто знает кипрское право и мало кто прочитает с юристом договор на брокерское обслуживание.

Во-вторых, мы все помним как пару лет назад банковская система Кипра накрылась медным тазом и многих вкладчиков-нерезидентов принудительно сделали акционерами банка списав почти весь депозит. Стоит отметить что после этого почти все страны Европы приняли закон позволяющий производить такое принудительное акционирование за счет вкладчиков.

В-третьих, напряженная политическая ситуация может вынудить их ввести санкции на российских акционеров или нас новые налоговые сложности для владельцев подобного рода счетов. И как сказал наш президент «замучаетесь пыль глотать».

( Читать дальше )

ТЕСТ НА ПРОФПРИГОДНОСТЬ ИНВЕСТОРА

- 05 октября 2016, 16:05

- |

Уровень профпригодности считается до первого отрицательного ответа.

1. Вы слышали про инициативы ЦБ?

2. Вы прочитали доклад для общественных консультаций ЦБ?

(если Вы не читали, вы возмущаетесь инициативами из-за стадного чувства?)

3. Вы выделили все основные тезисы инициатив ЦБ?

— категорирование инвесторов

— классификация финансовых инструментов и сделок с ними в зависимости от категорирования инвесторов

- принцип «последнее слово за клиентом» — возможность приобретать финансовые инструменты, не соответствующие их инвестиционному профилю, в случае если они настаивают на их приобретении.

— «Инвестиционный профиль» и ответственность за определение инвестиционного профиля.

( Читать дальше )

ПАО Звезда - Pump and Dump - Будьте внимательны

- 30 сентября 2016, 11:04

- |

ПАО «ЗВЕЗДА» (тикер ZVEZ )— крупнейший в России производитель легких компактных высокооборотных дизельных двигателей многоцелевого назначения.

Рост цены акции с 01.09.2016 с 1,37 до 6,9 (+400%)

( Читать дальше )

Как защитить средства на фондовом рынке

- 08 сентября 2016, 18:21

- |

Тут ситуация следующая. Во-первых, при выборе брокера следует обращать внимание на реквизиты для перевода средств. Если это НРД, то можно считать, что брокер или управляющий относительно честно держит Ваши средства на бирже. Не то, чтобы это какая-то супер гарантия, но любой лишний посредник так или иначе увеличивает риск. Деньги на счетах брокера не страхуются ни в НРД ни в банке, но если что-то произойдет с банком, то, сами понимаете. Я ни секунды не сомневаюсь в честности и надежности Сбербанка как банка, брокера и депозитария, и привел пример лишь чтобы обратить на этот пункт Ваше внимание. Многие крупные брокера принимают средства на счет не в НРД, а в стороннем банке, и большинство клиентов, видимо, просто не знают про возможность хранить средства непосредственно на бирже. Эта практика со стороны брокеров, видимо, будет только распространяться. Но не стоит отчаиваться, на Западе подобное в порядке вещей.

( Читать дальше )

Якоб Ротшильд предупреждает о рисках денежной политики центральных банков

- 19 августа 2016, 16:48

- |

Другие аналитики также уже высказывались скептически по отношению к политике центральных банков, например Билл Гросс из Janus Capital:

«Global yields lowest in 500 years of recorded history. $10 trillion of neg. rate bonds. This is a supernova that will explode one day» 9 июня 2016

В своем полугодичном отчете Ротшильд описывает сложившуюся ситуацию, и то что он не может предсказать к чему это приведет.

www.ritcap.com/sites/default/files/2016%20interim%20report.pdf

Он также описывает сложившиеся риски, рост остается слабым, слабый спрос и дефляция в развитом мире. Геополитическая ситуация ухудшилась. И тому подобное, о чем мы все знаем.

RIT приспособил свое портфолио к этим рискам, и делает ставку на золото, так как в данные времена сохранность капитала является приоритетной целью. Обьем акций был снижен с 55% до 44%. Снизили содержание фунта в портфолио, где валюты составляют порядка 25%. Золото и другие ценные металлы увеличили до 8%

С момента основания RIT в 1988 году, Ротшильд смог увеличить капитал на 2000%

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал