Прогноз

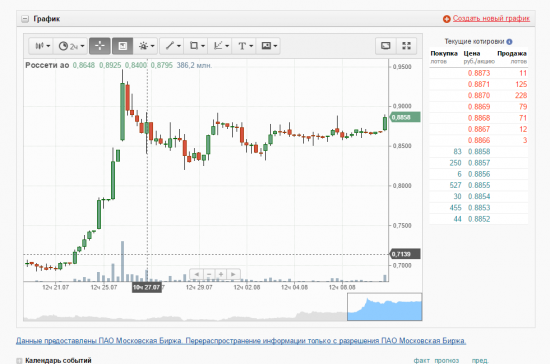

Легкие деньги - Россети просятся наверх!

- 10 августа 2016, 12:01

- |

Что я могу сказать еще? Успевайте покупать, пока дают. Очень большой потенциал прибыли при минимальном риске на сделку. Цели в зависимости от горизонта покупки: 1,05 — 1,4 — 1,9 — 2,4 — 3.

- комментировать

- 55 | ★2

- Комментарии ( 10 )

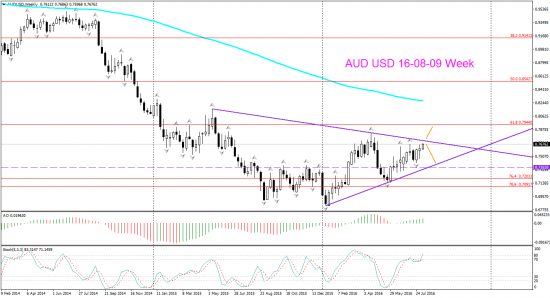

V! AUD USD возможные уровни для продаж

- 09 августа 2016, 18:24

- |

Думаю искать от верхн границы W1 треугольника разворотные модели Д1 — если даст, конечно.

(а может и Н4, только тогда в том же фрейме тогда и первый тейк буду брать)

Если и оттуда не развернется — то идем тогда к 61,8 фибо (красн.горизонталь на графике).

Зависит, думаю, от фонды американской. Она тоже продолжает расти и пока не дает признаков разворота.

Прогноз рынка FOREX VSA. 9 августа

- 09 августа 2016, 16:18

- |

Продавать в краткосрок в текущем импульсе. По среднесроку рекомендую ориентироваться на 1.3445, покупать пока не рекомендую.

https://www.youtube.com/watch?v=nTfmyg7j_50

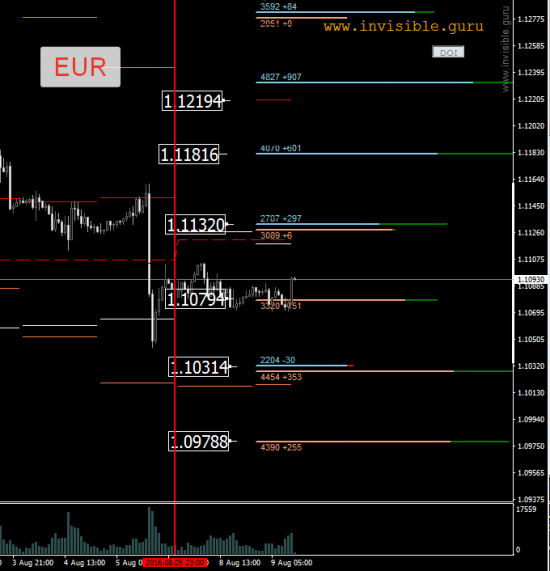

EUR/USD

Шорт от 1.1105

https://www.youtube.com/watch?v=TKsAB01q98k

( Читать дальше )

Авторский индикатор уровней спроса и предложения 09.08.2016

- 09 августа 2016, 12:19

- |

На сегодня мы получили отбой от нижней границы «канала» хэджеров по Фунту. Дальше мониторим эту сделку согласно правилам торговли по индикатору СиП.

Сегодня в 19:30 по МСК пройдет встреча для желающих изучить торговлю по индикатору СиП.

Для изучения индикатора СиП есть прямая ссылка на группу в Скайпе https://join.skype.com/bJuhwxjn5NMo

( Читать дальше )

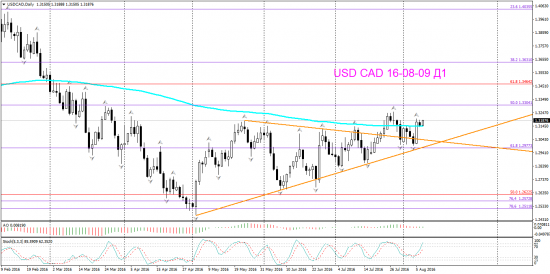

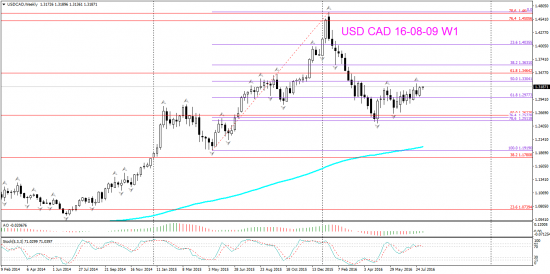

V! USD CAD торговый сигнал Д1

- 09 августа 2016, 09:45

- |

Неделя: закрытие потенц разворотной свечой.

День: повторное закрепление над Д1 трендовой (после первоначальной отработки сопротивления около 200-периодной. Свечные модели:

Пт = бычье поглощение и Пн = внутренний бар. Можно торговать лонг выше макс вчерашнего дня, с основной целью около 1,33 (или закрою раньше на Н4 развороте). Дальше пока целей не ставлю, там будет верхняя граница ценового канала и недельное фибо, надо будет смотреть, как эти сопротивления отработает.

( Читать дальше )

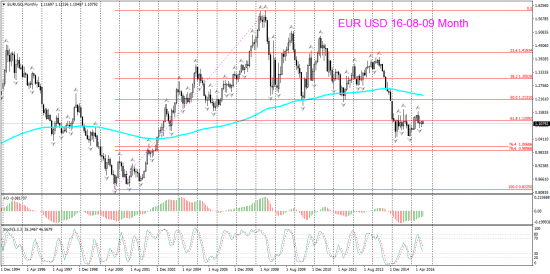

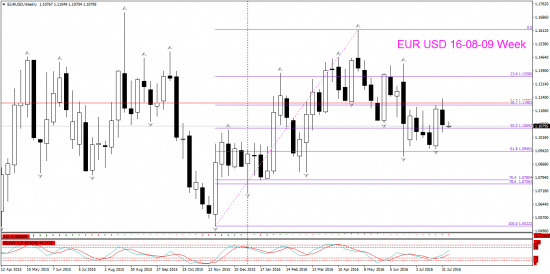

V! EUR USD торговый сигнал Д1

- 09 августа 2016, 08:47

- |

Month: боковое движение около уровня 1,12. Фундаментальные факторы пока тянут эту пару в разные стороны. поэтому длинных движений ожидать не стоит, наилучшие результаты будут у торговли в небольших таймфреймах. А уровни крупного ТФ мы размечаем для того, чтобы качественно определить цели и точки входа для торговли.

Week: Уже не первый и не второй раз в недельном фрейме повторяется та же самая свечная конфигурация (показывала на клубном дне Альпари). Входы. конечно, искать надо в меньших таймфреймах, но, после взятия первоначальной прибыли, часть позиции можно снова пробовать держать на случай повторения сценария.

( Читать дальше )

Экономический дайджест 06.08.2016

- 08 августа 2016, 19:05

- |

На российском рынке пара доллар/рубль ещё в прошлую пятницу на фоне снижающейся нефти и оральных интервенций Путина и других представителей правящей бюрократии, закончила нечто, похожее на импульс. Скорее всего, он является волной А зигзага, хотя может оказаться и волной С плоской коррекции. На прошедшей неделе пара снижалась, достигнув уровня 65 (50% коррекции). Ситуация пока остаётся неопределённой, возможно, что низ 14 июля (62.73) ещё не окончательный, и ожидаемая мной длительная коррекция к падению с январских максимумов в направлении диапазона 72-77, которая может продлиться до зимы, а возможно и до начала весны, пока откладывается, это будет зависеть от дальнейшей динамики цен на нефть. Варианты долгосрочных разметок здесь. Закрытие недели — 65.5475. Индекс РТС подрастал вслед за рублём и нефтью и закрыл неделю на отметке 935.46.

Мировые рынки

Нефть Сейчас уже можно констатировать, что 11 февраля этого года нефть WTI поставила низ годового и четырёхлетнего цикла на уровне 26.05 (разметку можно посмотреть здесь). Как и

( Читать дальше )

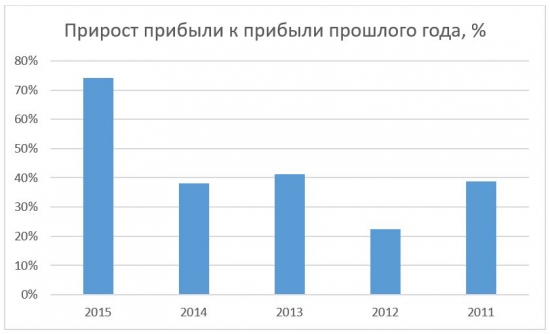

Глазами миноритария – ПАО «Московская биржа ММВБ-РТС»

- 08 августа 2016, 11:35

- |

Пост о спекуляциях, столь близкой теме данного ресурса.

Чем занимается компания писать не нужно, скажу лишь, что с 2013 года компания около 50% прибыли распределяет в виде дивидендов, а сама прибыль ежегодно растет.

Цифры безумные, хорошая дивидендная бумага. Нужно брать! Осталось определиться с ценой.

Дивидендная доходность при текущих ценах – 6%, не густо.

Структура доходов компании

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал