Портфель инвестора

Рынок падает, но я придерживаюсь стратегии и покупаю дивидендные акции!

- 08 сентября 2023, 12:48

- |

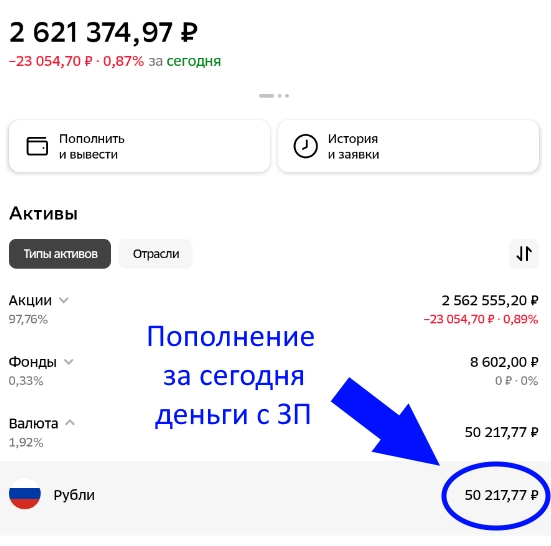

Сегодня получил зарплату и пополнил брокерский счёт на 50 000 рублей. На все деньги купил дивидендных акций нашего фондового рынка.

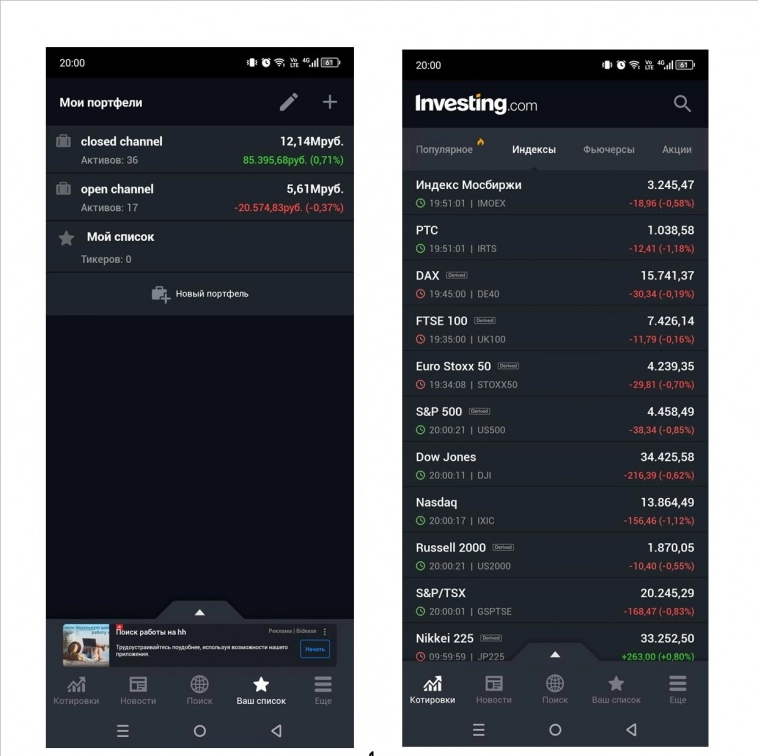

Как вы видите, наш рынок снижается. Ещё вчера индекс МосБиржи просел на 2.2%, сегодня продолжается коррекция и мой портфель падает вместе с рынком.

Почему дешевеют акции я писал в своем ТГ канале:

ПОЧЕМУ ВЧЕРА РЫНОК УПАЛ📉🤔

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 74 )

⚡️Обновление в модельном портфеле

- 08 сентября 2023, 09:29

- |

Соллерс

На российском рынке ухудшились настроения, и акции Соллерс вновь достигли нашего стоп-лосса. Мы закрываем позицию с прибылью 27,8% за 17 дней, с 21 августа.

💡Считаем, что у бумаг компании еще есть потенциал. В понедельник, 11 сентября, генеральный директор Соллерс выступает на ВЭФ. Ждем, что будут озвучены новые планы компании, которые могут вернуть ее акции к росту.

Магнит

Акции компании достигли нашего стоп-лосса (5800 руб.).

ВТБ

Акции компании достигли нашего стоп-лосса (0,0278 руб.).

Белуга

Акции компании достигли нашего стоп-лосса (5700 руб.).

Оставайтесь с нами и следите за обновлениями!

#нашпортфель

Не является инвестиционной рекомендацией.

2 месяца работы динамического распределения

- 07 сентября 2023, 21:13

- |

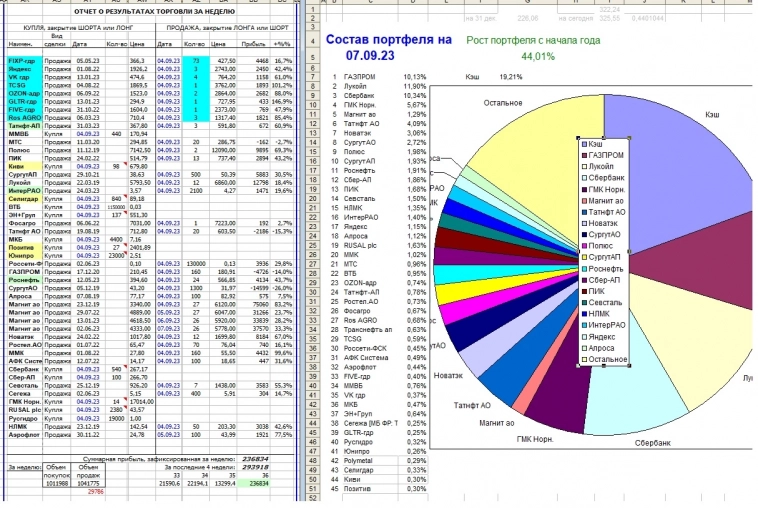

две недели шло перераспределение, текущее состояние портфеля:

45% акции,

45% ам.д,

10% облигации нынешнего правительства, флоатеры

на картинке самые слабые бумаги сегодня, «худшая» половина портфеля, в колонке результаты бумаг с начала 3q23. Причудливое распределение, но видно, всем есть куда падать. А эффективность распределения в том, что размеры позиций везде разные, это результат работы ММ. Извлекать и фиксировать прибыль нужно в своё время. С понедельника 25% позиций в портфеле шорт. И сегодня, ни одна бумага не была продана, падение рынка шло по всему фронту, а у НАС и убытков-то нет что-то зафиксировать!

Перебалансировка

- 07 сентября 2023, 19:10

- |

Всем успехов в торгах

в новой реальности

Пенсионный портфель. Часть 48.

- 07 сентября 2023, 13:02

- |

🍎В октябре данному портфелю исполняется 2 года. Задача: показать что даже небольшие суммы ( 1000 р в неделю) способны создать капитал, в идеале создать денежный поток, который будет выше средней пенсии в РФ. Желательно значительно выше…

Средний размер назначенных пенсий в январе 2023 года составил 19 322 рубля, показатель увеличился на 14,4% по сравнению с январем прошлого года.

За 6 недель пришли дивиденды от Татнефти (277+55 р), Роснефть (71 р), Казаньоргсинтез (91р), Русгидро (100 р).

Купоны от АФК (66 р), Евротранс (2*11р), Софтлайн (92р), Боржоми (113р), Делимобиль (94р), Селектел (42р), Эталон (102р), Самолет (189 р), М.Видео (40+61р), ОФЗ 26207 (81р). Суммарно это как пополнение счета за 1,5 недели.

За все время счет пополнен на 103 тыс рублей, текущий результат 125,4 тыс р, то есть доходность составила 21,7 процента за всё время.

( Читать дальше )

Завтра зарплата, буду инвестировать! Какие дивидендные акции куплю?

- 07 сентября 2023, 09:03

- |

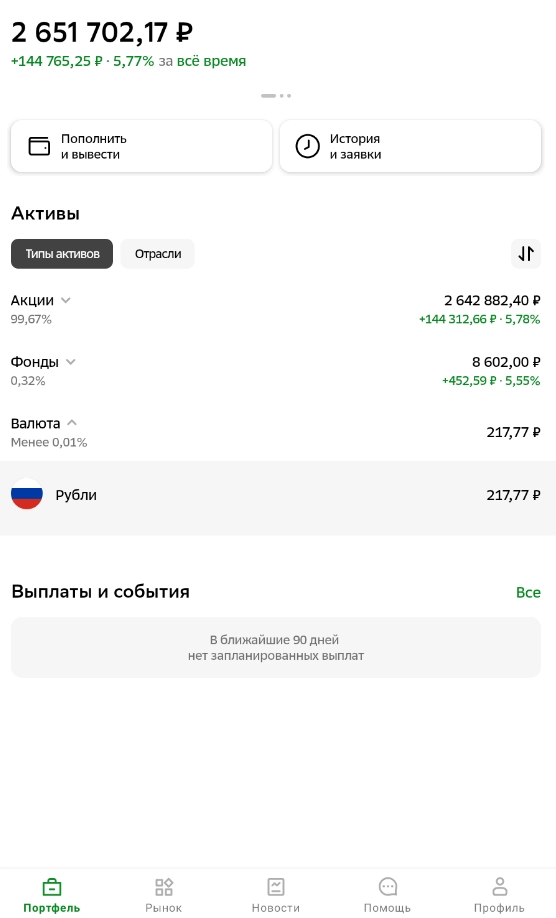

Ну вот подходит очередной день зарплаты, а значит я снова буду покупать дивидендные акции российского фондового рынка. Делаю так уже почти 4 года!

Создаю себе капитал в виде инвестиционного портфеля из дивидендных акций, который уже сейчас приносит мне в среднем около 18 000 рублей ежемесячного пассивного дохода.

Как выглядит мой портфель

Вот скрин из приложения Сбер Инвестор. Как видите, сейчас на моём брокерском счету около 2 650 000 рублей и с завтрашним пополнением я перешагну рубеж в 2.7 млн. Конечно, если завтра, в пятницу, не будет сильного падения рынка. Ведь, часто бывает, что именно в пятницу рынок закрывается перед выходными снижением котировок (трейдеры и инвесторы фиксируют позиции по сделкам, чтобы не переносить их через выходные).

Вот так мой портфель выглядит по распределению долей :

( Читать дальше )

Диверсификация. Пример на текущей ситуации.

- 07 сентября 2023, 08:25

- |

Диверсификация. Пример на текущей ситуации.

Конечно многие знают что это такое и вдаваться в глубокое объяснение на данный момент не вижу смысла. Только для многих (как показывает практика общения с розничными инвесторами), наличие в портфеле 10-15 эмитентов – это уже большая диверсификация.Для меня это абсолютно версия lite. Поэтому решил показать на живом текущем примере. Скрин сделан вчера в в районе 20:00.

Два момента, на чем хочу сейчас акцентировать внимание:

1 Обратите внимание на изменение индекса ММВБ (-0.58%) и изменение стоимости портфеля в закрытом канале (+0.71%). Объективности и честности ради скажу, что реальное изменение +0.60%, потому что сейчас в рынок загружено чуть более 70% капитала.

2 Различие в изменении части портфеля, публикуемого в открытом канале, и полного состава портфеля, публикуемого в закрытом канале (Mikhaylevskiy Capital). Не нужно быть гением, чтобы видеть реальное действие диверсификации.

В общем, это один из пунктов управления капиталом/портфелем, который дает хорошую доходность (от 25%) при малых рисках.

( Читать дальше )

❓Что с портфелем?

- 07 сентября 2023, 07:39

- |

Существенных потрясений не наблюдаю.👍 Радует то, что Газпром наконец-то начал оживать и торгуется уже выше 180. Недавно, появились новости о проведении СД, которое планируется 13 сентября, где будут рассматривать вопрос: «О согласовании приобретения ПАО «Газпром» акций». Из данной формулировки не совсем понятно, какие конкретно акции будут покупаться, но есть информация, что возможно это будут акции ОГК-2. В свое время ОГК-2 будут проводить допэмиссию. В общем непонятные мутки, которые надеюсь со временем станут более понятными.😂

Сильно в последнее время разогнали акции Мосбиржи. Поэтому в моменте выглядят дорого, но долгосрочно можно докупать, если доля не набрана. У меня же акции Мосбиржи сейчас по объему на втором месте, поэтому добирать пока что не буду.

В покупках сегодня:

🚩ММК 20 шт. (1061,2 руб.) – вчера разбирали с вами свежий отчет. Дела укомпании идут неплохо, поэтому можно ещё немного подобрать. К тому же, если смотреть на долю компании в портфеле, то явно требуется скорректировать количество.

( Читать дальше )

7 лучших и 7 худших дивидендных акций РФ до конца года от БКС

- 07 сентября 2023, 07:32

- |

Люблю почитать настоящих экспертов и выяснить, что они курят, хотя иногда и правда интересные мысли пишут.

На этот раз взгляд упал на мнение экспертов из БКС, которые назвали 7 лучших и 7 худших акций РФ в краткосрочной перспективе.

Лучшие

ЛучшиеНачинаем с отличников. Великолепная семёрка по мнению БКС. Кстати, она отличается от тех, о ком рассказали эксперты в ПСБ. Но что-то повторяется.

Больше контента про инвестиции в дивидендные акции РФ у меня в телеграм-канале, подписывайтесь!

1. Татнефть-ао

Татнефть будет платить высокие дивиденды, вот и весь секрет. За эчпочмаки и нефть — спасибо Татарстану.

2. Новатэк

Наконец-то подходит к сроку реализации Арктик СПГ 2. Но на нём акции уже давно и так хорошо себя чувствуют. Об этом уже больше года говорят.

3. Мосбиржа

Главный бенефициар повышения ключевой ставки ЦБ. Вопросов нет, главное успеть придумать, что с ней дальше делать, когда ставку начнут снижать.

4. Лукойл

Нефть по 100500 за баррель. Ещё более рекордные дивиденды. Идея проста как три рубля.

( Читать дальше )

Личное мнение: что, думаю, будет лучше рынка в сентябре. Промежуточный ИТОГ за 2023г.

- 07 сентября 2023, 07:16

- |

Идеи на сентябрь:

считаю, что золото и нефтяники.

Держу Роснефть, Лукойл, Татнефть, Газпромнефть, Башнефть пр.

(думаю, Сургут обычка может быть лучше индекса, но не держу в портфеле).

Держу в портфеле бумаги, связанные с золотом (#SELGOLD001 и др.)

Brent уже около $90,

URALS уже около $75.

Думаю, в связи с дорогой нефтью, нефтяные компании могут быть в сентябре лучше рынка.

#ИТОГ 2023г. +79,2%

Опережаю индекс полной доходности Мосбиржи на 21,23%

(на свои, без плечей, доходность по деривативам ФОРТС считаю отдельно)

Искренне желаю Вам Здоровья и Успеха !

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал