Портфель инвестора

Отправил очередные 50 000 рублей с зарплаты в дивидендные акции нашего фондового рынка

- 10 октября 2023, 15:43

- |

Продолжаю инвестировать, создавать капитал на российском фондовом рынке и покупать дивидендные акции.

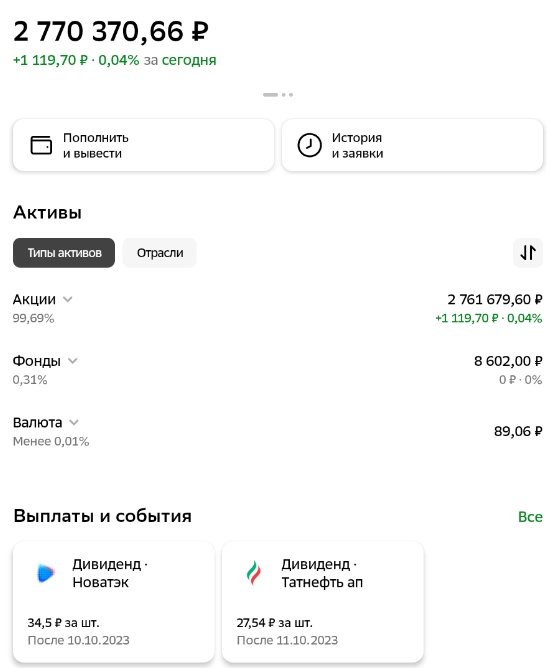

Сегодня на работе была зарплата и я традиционно большую часть полученных денег инвестировал в акции. В этой статье покажу, как выглядит мой инвестиционный портфель и расскажу, что сегодня покупал.

Мой портфель

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 31 )

Сколько бы мы заработали, инвестируя в акции народного портфеля в сентябре?

- 10 октября 2023, 08:24

- |

В прошлый раз по итогам августа я посчитал доходность народного портфеля при пассивном инвестировании в него в равных долях, то есть если бы мы в начале месяца купили акции 10 компаний, а в конце месяца продали. Итоги августа можно посмотреть тут (клац).

В комментариях было много замечаний, что рынок растет и на этом рынке сложно не получить прибыль. Что же, давайте посчитаем сколько бы мы заработали по итогам сентября, инвестируя в акции народного портфеля. У нас есть 10 компаний, в каждую из которых мы условно вложили 10% бюджета.

Расчет опять начнём с привилегированных акций Сбербанка. Цена на открытии 01.09.2023 (цена А) была 264,75 рублей, цена на вечер 29.09.2023 (цена Б) составляла 260,41 рублей. Изменение за месяц составило -1,6%.

Дело осталось за малым, посчитать динамику оставшиеся 9 бумаг:

Сбербанк-а: цена А – 264,85, цена Б – 260,72, динамика за месяц: -1,6%.

Газпром: цена А – 177,99, цена Б – 167,09, динамика за месяц: -6,1%.

( Читать дальше )

Итоги 5 лет инвестиций. Часть 2: Валютные вложения

- 09 октября 2023, 17:32

- |

Да, это снова я со своими итогами. Ну раз в год можно и потерпеть. Я уже пять лет в режиме полной открытости рассказываю о том, как я формирую свой собственный «мини-пенсионный фонд». Моя цель — накопить достаточное количество средств, которые могут покрывать типичные расходы нашей семьи на протяжении всей жизни. По моим расчетам, для этого достаточно иметь сумму, равную 300 среднемесячным расходам. Кстати, в следующей (заключительной) части годового отчета я расскажу, насколько я далеко от цели, и сколько еще осталось.

В первой части я рассказывал о своем портфеле российских акций, а эта часть — о моих валютных вложениях.

Две трети всего объема моего «мини-пенсионного фонда» — валюта. Правда, очень важный момент: большую долю занимают замороженные иностранные акции. Сами посмотрите, насколько это много:

Условно свои валютные вложения я делю на 3 кучки: американские акции, валютные облигации, акции остального мира (преимущественно китайские). Результаты буду описывать также с разбитием на эти три категории.

( Читать дальше )

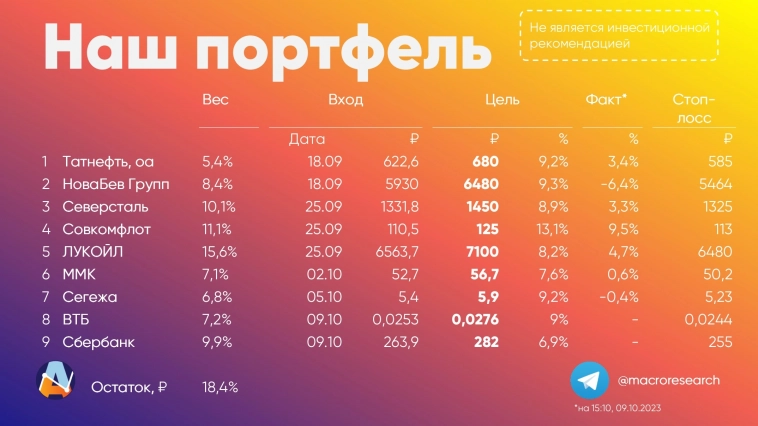

⚡️Обновление в модельном портфеле

- 09 октября 2023, 16:30

- |

Открываем идеи

- Сбербанк, ао

Тактическая цель: 282 руб.

Бумаги долго двигаются в боковике. Кроме того, завтра банк опубликует финансовые результаты за сентябрь: если повышение ставки мало повлияло на результаты банка, то его акции могут обновить годовые пики в ближайшие время.

- ВТБ

Тактическая цель: 0,0276 руб.

Акции сильно скорректировались, и мы ждем, что они вырастут лучше рынка.

Закрываем идеи

- Интер РАО. Прибыль 4,5%.

- Самолет.Прибыль 1,7%.

Убираем бумаги этих эмитентов из портфеля, не дожидаясь тейк-профита, так как динамика котировок не соответствует нашим ожиданиям, а риски снижения рынка акций сохраняются.

Оставайтесь с нами и следите за обновлениями!

Не является инвестиционной рекомендацией.

#нашпортфель

Итоги недели | Отчет за период 02 — 06 октября 2023г.

- 08 октября 2023, 10:23

- |

( Читать дальше )

Обзор за неделю Мой портфель + 81% с начала 2023г Что в портфеле Нефть Война в Израиле: что изменится у нас

- 07 октября 2023, 19:50

- |

Друзья,

Рост портфеля на фонде с начала 2023г. 81+%

Опережение индекса полной доходности Мосбиржи (включая дивиденды) на 28+%.

Какой портфель – рассказываю в ролике,

всего лишь за 6 минут.

В США – падение, но на нашем рынке страха нет.

Как измерить страх:

RVI по индексу РТС — это индекс страха

(аналог VIX по S&P500).

Индекс RVI = 26 (т.е. по РТС – обычный боковик).

Индекс волатильности российского рынка (RVI) -

индикатор ФОРТС, который

рассчитывается на основе волатильности фактических цен опционов на Индекс РТС.

При расчёте индекса, используются цены ближайшей и следующей за ней серий опционов со сроком до экспирации более 30 дней.

6 октября 1973 года начался арабо-израильский конфликт, известный также как война Судного дня или Октябрьская война.

И опять.. .

Арабы в 1973г. против Израиля и союзников объявили нефтяное эмбарго.

В итоге нефть выросла в 4 раза.

С того момента США создали стратегические запасы нефти которые Байден продал.

( Читать дальше )

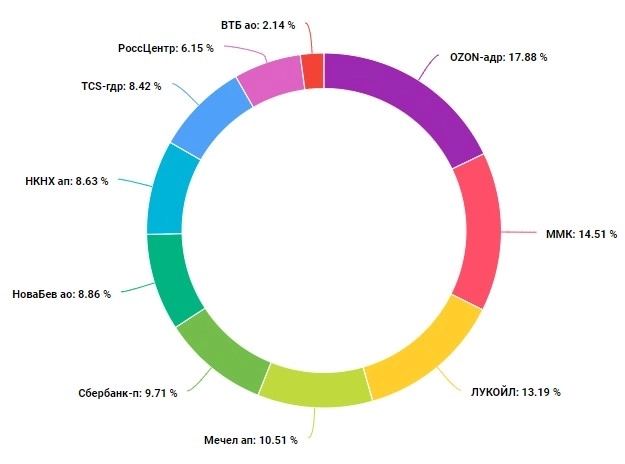

Итоги 2 недель

- 07 октября 2023, 15:25

- |

Из портфеля убран Сурпреф, Ирао, шорт юаня. Куплен ТКС, увеличена доля ОЗОНа и Новабева.

"Привилегированные или обычные - какие акции лучше❓" Сравнил эти два типа выпусков у самых популярных акций и сделал вывод!

- 07 октября 2023, 10:40

- |

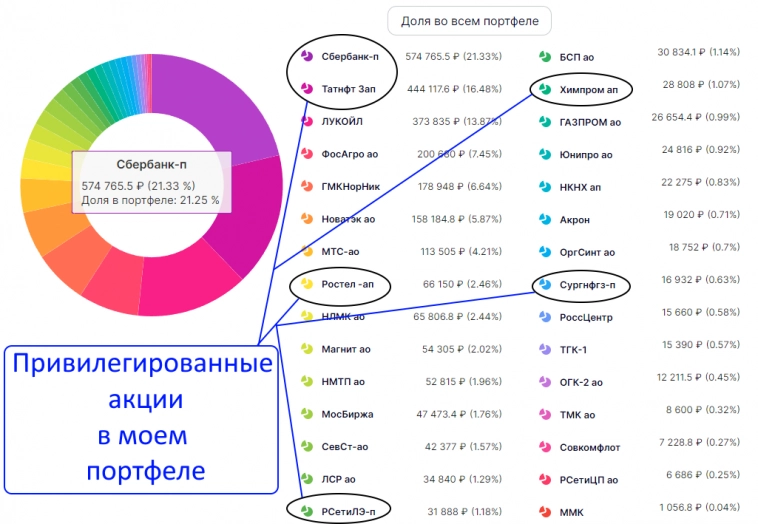

«Обычка или префы, во что лучше инвестировать?» — такой вопрос может возникнуть у инвестора при выборе бумаг компаний, которые предлагают на рынке не только обыкновенные акции, но и привилегированные.

Давайте разберемся в этом вопросе, раз и навсегда «поставим точку» и сделаем вывод, в какие акции нам выгоднее инвестироваться, в обычные или в привилегированные!

В чём различия?

Сейчас на российском фондовом рынке торгуется 233 акции, из них 48 являются привилегированными (данные МосБиржи на 01.10.2023).

Итак, основное различие «обычки» и «префов» — это право голоса на собрании акционеров!

Обыкновенные акции позволяют инвесторам участвовать в управлении компанией посредством голосования по возникающим вопросам и принимаемым решениям.

В то же время, у привилегированных акций есть преимущества в дивидендах (но не у абсолютно всех!) и право первыми получить свою долю при ликвидации компании.

Ниже табличка, наглядно показывающая "+" и "-" двух типов акций:

( Читать дальше )

Bayer прислал дивиденды, продал все акции у брокера Сбербанк

- 06 октября 2023, 18:04

- |

Всем привет. Потихоньку приходят дивиденды по замороженным евровым акциям с СПБ Биржи, но их размер все еще вызывает вопросы к Тинькову, например почему если выплата была произведена, то поступает лишь часть суммы, а не положенный размер по реестру? Не было бы правильнее прислать полные дивиденды тем, кому точно можно их получить по реестру?

Тем не менее, кроме остальных новостных событий я решил продать все свои оставшиеся акции у брокера Сбербанк Инвестиции чтобы сконцентрироваться на ведении стратегии автоследования в Финаме. Там и купончик первый уже пришел, приятно.

Подписывайтесь на канал и ставьте лайк. А чтобы не пропустить самые важные новости подпишитесь на канал в Telegram.👍

По традиции начнем с новостей

Калужский ликероводочный завод «Кристалл» собирается провести IPO на Мосбирже в 4-м квартале текущего года. Компания рассчитывает привлечь ₽1-1,5 млрд на реализацию стратегии роста и замещение ушедших из России западных ликероводочных производителей. В 2022 году завод произвёл 1,35 млн декалитров ликероводочных изделий. Выручка «Кристалла» в первом полугодии 2023 года составила ₽1,4 млрд, увеличившись почти в 2 раза год к году. Чистая прибыль достигла ₽31 млн.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал