Портфель инвестора

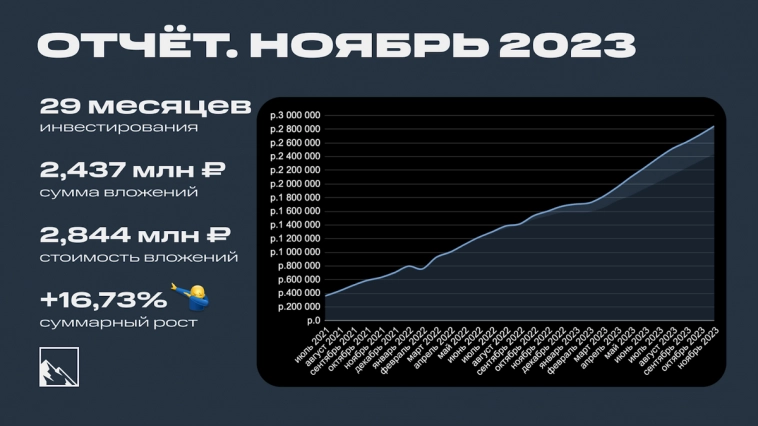

Итоги 29 месяцев инвестиций. 2,844 млн рублей

- 01 декабря 2023, 07:33

- |

1 декабря, значит пора вспоминать, куда убрал в мае ёлку, и подводить итоги ноября! Ежемесячно я пишу отчет о том, что произошло по финансам и другим моментам. Напоминаю: я начал копить на квартиру в Сочи в июле 2021. 29 месяцев позади. Погнали!

Инвестиции

Было на 1 октября 2 722 964 ₽:

- Депозит: 1 011 665 ₽

- Биржевой: 1 711 299 ₽

Полез на антресоль достать зимние валенки, чтобы пойти в Перекрёсток за пельмешками, но упал со стремянки, и пока летел вниз, заметил краем глаза, что под плинтусом завалялись 100 000 рублей. Отряхнулся и инвестировал их. Пельмешки как? А, да решил заказать гёдза с доставкой.

Основной покупкой стал выпуск замещающих облигаций Газпром Капитал БЗО26-1-Д. Да-да, тот самый «вечный, но не вечный» выпуск.

Само собой, покупал облигации и акции, а также фонды.

Облигации: Интерлизинг, МК Лизинг — интересные ВДО были на размещениях. Аэрофьюэлз на декабрь, перенесли выпуск. Сейчас не сказать, что много интересных выпусков выходит, да и нужно максимально разборчиво к ним подходить.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

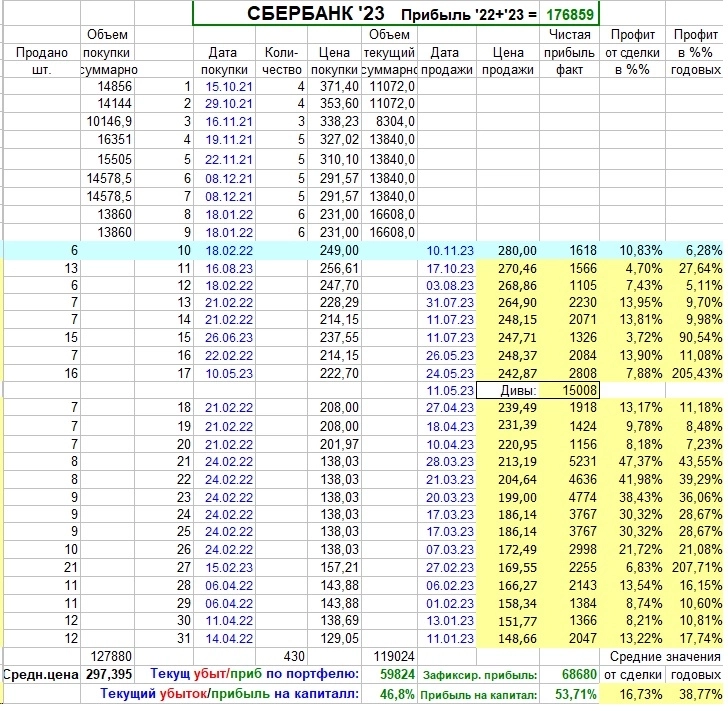

Итоги 27 месяцев инвестирования в дивидендные акции РФ. Стоимость портфеля – 1,301 млн рублей

- 01 декабря 2023, 07:06

- |

Ежемесячный отчет об итогах моего инвестирования. В сентябре 2021 года открыл брокерский счет и пополнил на первую тысячу рублей. С тех пор регулярно инвестирую и портфель перевалил за 1 миллион рублей. Покупки, цели, состояние портфеля, погнали!

Портфель на 1 ноября

БС (Альфа) = 21 904 руб.

БС (БКС) = 14 909 руб.

БС и ИИС (Тинькофф) = 1 233 693 руб.

Пополнения

В ноябре удалось отложить и проинвестировать 22 000 рублей. За весь 2023 год брокерские счета пополнены на 374 000 рублей или 34 000 в месяц.

( Читать дальше )

Итоги ноября 2023

- 01 декабря 2023, 01:08

- |

Итоги ноября.

Депо: +0,06% (Для сравнения MCFTRR: -1,27%. SP500 в рублях: +4,15%. USDRUB: -3,54%).

С начала года: +32,89%.

Весь месяц результат болтался околоноля. Депо почти полностью упаковано в фонды ликвидности и ОФЗ. Доля акций и валюты очень сильно сократилась в самом начале месяца. Но обо всём по порядку.

Структура портфеля на первое декабря.

Российские акции: 12%

Американские акции: 7%

Валюта (USD+CNY): 12%

ОФЗ+SBMM: 69%

Что делалось в ноябре.

Второго ноября случилось то, чего я давно опасался — и был к этому готов. Санкт-Петербургскую биржу внесли в SDN-лист, все акции, купленные на ней были заблокированы. Я давно не имел дел с этой конторой, Америку покупал напрямую через Финам и имел план на случай такого поворота событий. Ясно, что после блокировки СПБиржи вероятность блокировки Финама сильно возрастает. Поэтому, взяв паузу в пару дней на подумать, я сократил свой американский портфель примерно процентов на 70. Какие бумаги продал и какие оставил — сразу после сделок писал в своём телеграм-канале — t.me/invest_budka. Половину вырученных денег сразу же конвертнул в ОФЗ и SBMM, половину — в юани.

( Читать дальше )

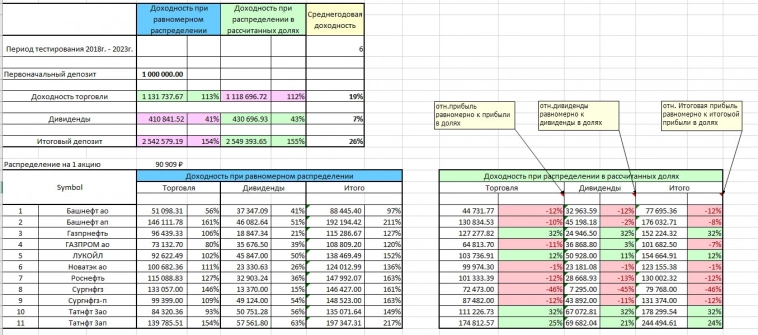

Распределение долей в дивидендском портфеле.Результат

- 30 ноября 2023, 15:46

- |

Доходность от торговли при равномерном распределении — 113%

Доходность при распределении в расчитанных долях — 112%

Как видим в плане торговли ни каких преимуществ нет, но мы на это особо и не расчитывали. Коэффициенты расчитывались исходя из выплат дивидендов и по хорошему должны были существенно повлиять именно на доходность по выплатам дивидендов. Тем более, что при исследовании мы «заглянули в будущее». Данные для расчета коэффициентов брали за 2018-2022 год и применялись к к торговле и расчету долей за тот же период, что и есть «заглядывание в будущее».

Правильней надо было взять данные по выплатам дивидендов за 2012-2017г.г. и применить их к торговле 2018 -2022 г.г. Но даже такая очевидная манипуляция которая должна была привести к росту доходов по дивидендам при распределении количества акций расчитанных в долях, особого профита не принесла:

( Читать дальше )

Первый инвестиционный портфель

- 30 ноября 2023, 14:22

- |

Привет, инвесторы!

Сегодня мы поговорим о том, как составить свой первый инвестиционный портфель.

( Читать дальше )

⚡️Обновление в модельном портфеле

- 30 ноября 2023, 12:13

- |

Снижаем стоп-лоссы

Совкомфлот

124,5 руб. => 118,5 руб.

Текущее снижение бумаг не вызывает опасений. Дивидендная отсечка в начале января и добавление в основной индекс МосБиржи будут поддерживать акции.

TCS Group

3330 руб. => 3290 руб.

В коррекции не видим ничего страшного, и по мере улучшения ситуации на рынке ждём восстановления котировок.

Оставайтесь с нами и следите за обновлениями!

Не является инвестиционной рекомендацией.

#нашпортфель

Аналитический Центр ПСБ

ПОРТФЕЛЬ.Закупка.

- 30 ноября 2023, 09:40

- |

Хотелось для начала дать комментарий по поводу Сегежи и займа, который АФК Система одобрила для неё. К тому же акции Сегежи вчера воспряли духом и подросли на целых 10%. Одобрили 7,7 млрд. Много ли это? Много. Достаточно ли этого? Не совсем.

Сегеже нужно будет погасить в следующем году почти 45 ярдов. Так что, в сравнении с этим, 7,7 ярдов это позитив. И очень хорошо, что компания не идет в сторону обычной допки в пользу той же АФК Системы, а старается выкрутиться. На миноритариев компании не плевать, но кардинально 7,7 ярдов не спасают ситуацию. Пока что считаю, что возобновлять добор позиции Сегежи слишком рисково.

Докупаем по дешевке!

В покупках сегодня:

Россети Ленэрнего префы — 20 шт. (3853 руб.)

Довожу долю до необходимой, максимум ещё доберу 40 штук и на этом закончу, либо вовсе возьму всего 20 и приостановлюсь. Компания до жути скучная, но в тоже время очень стабильная и интересная с инвестиционной точки зрения. Одна из лучших дивидендных компаний. К тому же по такой цене.

( Читать дальше )

Почему портвель с нефтяным уклоном 2/3 портыеля - нефтяники). Кто из нефтяников отчитыаается первым (ориентир для прогноза по отрасли)

- 30 ноября 2023, 08:22

- |

С задержкой выходят отчеты, подтверждающие сильные тренды.

Роснефть

МСФО за III квартал 2023 г.

— Выручка: 2732 млрд руб.

— EBITDA: 1002 млрд руб.

— Чистая прибыль: 467 млрд руб.

Ранее совет директоров уже рекомендовал промежуточные дивиденды 30,77 руб. исходя из 50% чистой прибыли за I полугодие. За 9 месяцев чистая прибыль компании предполагает 50,52 руб. дивидендов (8,5% по текущим ценам).

По итогам полного 2023 г. дивдоходность Роснефти, вероятно, превысит 10%.

Первой отчитывается Русснефть.

За 3 квартал отчёт был опубликован 16 октября.

«Русснефть» за девять месяцев 2023 г. заработала по РСБУ 34,04 млрд руб. чистой прибыли, что в 3,3 раза больше, чем за аналогичный период 2022 г.

С уважением,

Олег.

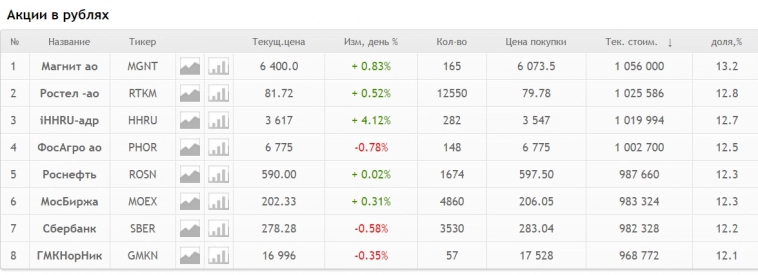

Бессмертный пенсионный портфель из российских акций.

- 29 ноября 2023, 17:25

- |

Допустим стоит задача купить акции, которые точно будут существовать через 10 лет и будут приносить регулярный хороший доход.

Какие бы вы акции выбрали?

(При этом акции не должны быть сильно переоценены в настоящий момент)

Вот вам мой пример — в таблице

Условно 8 бумаг, бизнес которых максимально надежен.

Внимание, вопрос:

Каких бумаг на ваш взгляд в таком портфеле не хватает?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал