Полюс Золото

Дивиденды. Компании РФ.

- 23 мая 2023, 13:17

- |

Добрый день, товарищи инвесторы.

Последний раз писал про ближайшие дивиденды около месяца назад. Что изменилось за это время?

Постоянно появляются новые компании, которые анонсируют дивиденды. Из последнего это: Башнефть, ЛСР, МТС, Сургутнефтегаз… Но все ждут решения от Газпрома. Такое ощущение, что дивидендов не будет, акции безжалостно падют… Как будто уже все знают результат.

🍏Интер РАО.

Нужно купить до 26 мая, чтобы получить дивиденды. Дивидендная доходность (ДД) – 6,7 процентов.

Часть компании принадлежит Роснефтегазу, часть ФСК, в общем компания частично государственная. Тут особых сюрпризов нет, платят не очень много, но стабильно.

Выручка и прибыль движется примерно вокруг одних и тех же цифр. Наличности – 300 млрд рублей, чистый долг отрицательный. За 2022 год чистая прибыль выросла на 19 процентов, а выручка упала на 28 процентов. Держу акции с 2019 года, в прошлом году увеличил позицию примерно в 2 раза.

🍎Лукойл. 1 июня. ДД – 8,6 процентов.

( Читать дальше )

- комментировать

- 329

- Комментарии ( 0 )

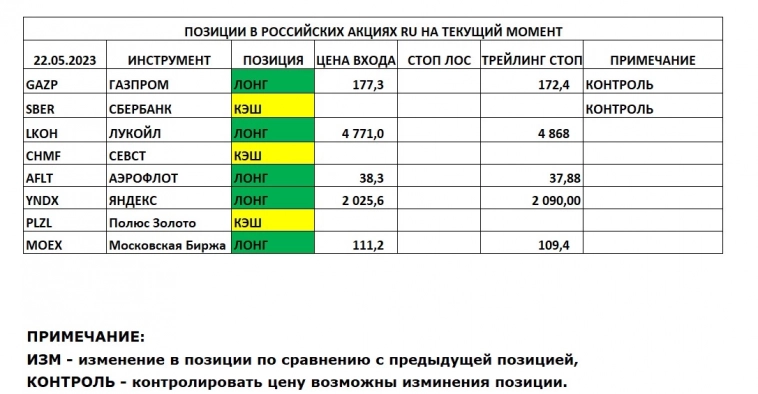

Позиции в РОССИЙСКИХ Акциях на 23.05.2023

- 23 мая 2023, 10:31

- |

Акции ГАЗПРОМ, СБЕРБАНК держим на контроле возможны изменения позиции.

Полюс Золото #PLZL

- 22 мая 2023, 16:19

- |

Полюс Золото #PLZL

Общая информация о позиции

Эмитент добавлен в портфель 1 ноября 2022г

(озвучил на канале. Пост от 7.11.2022)

Балансовая стоимость 199.320р

Рыночная стоимость 332.750р.

Текущая доходность позиции 67.00%

Дивидендная доходность позиции 0%

Общая доходность позиции 67.00%

Комментарий по позиции

Компания продолжает оставаться в портфеле. Причин для закрытия позиции на данный момент у меня нет.

Объявленные дивиденды с выплатой в конце июня 436,76руб.

Дивидендная доходность позиции составляет 7.23%

Пока учитывать див доходность в общей доходности позиции не буду.

Уровни покупок

На мой взгляд уровни, от которых целесообразно рассматривать покупку эмитента следующие:9800, 9500, 8300, 8000 (см график)

Я думаю что под дивиденды, без сильных геополитических потрясений курс акций еще поднимут. Эйфории конечно что то не видно, но не стоит забывать о том, что на рынке ситуация меняется в один миг.

Актуfльный состав портфеля

Полная история публичных сделок на 2023.05.22

drive.google.com/file/d/1c_FniPCprQykcrpQEthgBoKKShhNSgKP/view?usp=share_link

( Читать дальше )

Санкционная риторика оказывает давление на акции компаний металлургического комплекса - Альфа-Банк

- 22 мая 2023, 15:23

- |

Позже обновленный список санкций представила Австралия, куда также вошли «Полюс» и «Северсталь». В дополнении Sky News со ссылкой на канцелярию британского премьер-министра Риши Сунака сообщает, что Лондон запретит импорт российских меди, никеля, алюминия. Негативная риторика продолжает звучать в отношении экспорта российских алмазов.

В моменте мы не видим существенного влияния на возможность осуществлять операционную деятельность компаниями. Значимые объемы металлов или алмазов исторически никогда не экспортировались в Великобританию или Австралию. Сложности, вероятнее всего, возникнут в части выплаты купонов иностранным держателям евробондов, которые наблюдались и ранее в связи с невозможностью проведения платежей через Euroclear.

( Читать дальше )

"Полюс" изучит перспективы оспаривания санкций, оценит их потенциальное влияние

- 22 мая 2023, 14:37

- |

«Полюс» считает все введенные против Компании и ее дочерних структур санкции необоснованными. Компания тщательно изучит решения соответствующих регуляторов и перспективы оспаривания санкций всеми законными методами.

Пока Компания оценивает потенциальное влияние объявленных ограничительных мер, «Полюс» сосредоточится на продолжении своей деятельности в обычном режиме, достижении поставленных производственных целей и развитии своего портфеля активов. Компания также подтверждает намерения выполнять все свои социальные и экологические обязательства.

polyus.com/ru/media/press-releases/statement-regarding-us-and-uk-sanctions/

Полюс считает все введенные санкции против компании необоснованными — Заявление

- 22 мая 2023, 12:54

- |

Пока Компания оценивает потенциальное влияние объявленных ограничительных мер, «Полюс» сосредоточится на продолжении своей деятельности в обычном режиме, достижении поставленных производственных целей и развитии своего портфеля активов. Компания также подтверждает намерения выполнять все свои социальные и экологические обязательства.

www.e-disclosure.ru/portal/event.aspx?EventId=Nb8U5OzyJkuB5Ob-Ch7pKVw-B-B

Заявление относительно введения санкций против компании

- 22 мая 2023, 12:53

- |

«Полюс» сообщает, что 19 мая 2023 г. Управление по контролю за иностранными активами Министерства финансов США (OFAC) опубликовало документ о введении санкций в отношении компании и ее бизнес-единиц.

В соответствии с Генеральной лицензией, выданной OFAC, держатели акций и долговых обязательств «Полюса» должны свернуть всю свою деятельность с участием компании до 17 августа 2023 года.

Великобритания и Австралия также объявили о санкциях против «Полюса» 19 мая 2023 года.

«Полюс» считает все введенные против компании и ее дочерних структур санкции необоснованными. Компания тщательно изучит решения соответствующих регуляторов и перспективы оспаривания санкций всеми законными методами.

Пока компания оценивает потенциальное влияние объявленных ограничительных мер, «Полюс» сосредоточится на продолжении своей деятельности в обычном режиме, достижении поставленных производственных целей и развитии своего портфеля активов. Компания также подтверждает намерения выполнять все свои социальные и экологические обязательства.

( Читать дальше )

📰"Полюс" Иное сообщение

- 22 мая 2023, 12:28

- |

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость или котировки его ценных бумаг:

Заявление относительно введения санкций против Компании

ПАО «Полюс» (LSE, MOEX – PLZL) («Полюс» или «Компания») сообщает, что 19 мая 2023 г....

( Читать дальше )

Операционных рисков для Полюса и Полиметалла в связи с включением в санкционный список SDN нет - Мир инвестиций

- 22 мая 2023, 12:17

- |

Ограничения не коснулись эмитента акций «Полиметалла». Что касается «Полиметалла», то ограничения введены в отношении лишь российского АО «Полиметалл». Отметим, что на российском рынке торгуются акции материнской Polymetal International PLC, которая, как сообщается в разделе раздел вопросов и ответов на сайте OFAC, не попала под блокирующие санкции. Сегодня компания выпустила заявление, что планы по редомициляции и последующему разделению активов остаются в силе с учетом санкций и контрсанкций.

Мы не видим операционных рисков для двух компаний, так как они продают металлы в основном в РФ или на рынках Ближнего Востока, Азии и Северной Африки.Чуйко Кирилл

( Читать дальше )

Позиции в РОССИЙСКИХ Акциях на 22.05.2023

- 22 мая 2023, 10:31

- |

снимаем ранее выставленные СТОПЫ в Акциях ГАЗПРОМ, ЛУКОЙЛ, АЭРОФЛОТ, ЯНДЕКС и МОСКОВСКАЯ БИРЖА и выставляем трейлинг СТОПЫ с учетом новой недели.

Акции ГАЗПРОМ, Сбербанк держим на контроле возможны изменения позиции.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал