SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Пиф

Интервью с Алексеем Астаповым (Арсагера&Инвестомания)

- 12 ноября 2013, 11:52

- |

Интервью записывал в рамках проекта "Инвестомания" на тему «Особенности инвестирования в российский фондовый рынок»

Алексей Астапов, заместитель Председателя Правления, Директор по привлечению капитала Управляющей компании «Арсагера» рассказал об особенностях инвестирования в российский фондовый рынок.

Основные положения интервью

— История создания Управляющей компании «Арсагера».

— Миссия компании «Арсагера».

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Арсагера - покупка паев на бирже

- 20 сентября 2013, 10:03

- |

УК «Арсагера» предлагает фонд «Жилищное строительство», который закрывается в 2015 году.

Закралась инвестидея в долгосрок: спрэд между стоимостью пая и ценой на бирже порядка 30%, фонд стабильный и потихоньку растет в течение всего периода практически: http://pif.investfunds.ru/funds/439/detail/2/

Быть может взять паи на бирже с целью как минимум взять 30% спрэда? Что думаете, коллеги?

Закралась инвестидея в долгосрок: спрэд между стоимостью пая и ценой на бирже порядка 30%, фонд стабильный и потихоньку растет в течение всего периода практически: http://pif.investfunds.ru/funds/439/detail/2/

Быть может взять паи на бирже с целью как минимум взять 30% спрэда? Что думаете, коллеги?

А в России вообще законна такая форма работы, как хедж-фонд ?

- 18 августа 2013, 09:02

- |

А в России вообще законна такая форма работы, как хедж-фонд ?

Как все это оформляется юридически ?

Как все это оформляется юридически ?

А вы участвовали в чековой приватизации ? И каковы итоги ?

- 15 августа 2013, 11:16

- |

Во время чековой приватизации мне было 12-13 лет (может 14), Но я, чудом, смог поучаствовать в ней.

Я с детства интересовался бизнесом. От всяких игр, типа «монополия» (тогда появилась у друга) просто торчал. На компьютере ZХ-Спектрум тогда тоже были текстовые экономические игры: «Президент» и еще какие-то.

Поэтому с семьей решили, что по моему ваучеру акции будут записаны на меня.

Значит пришли мы с мамой на Главпочтамт, где можно было подать заявку на приватизацию с помощью ваучера.

Я выбрал, чтобы вы думали ? Юганскнефтегаз !

И в заявке вместо данных паспорта были указаны мои данные свидетельства о рождении. За это, как я потом узнал, оператору очень досталось.

Остальные семейные ваучеры были, скажем прямо, про$раны на чековые инвестиционные фонды. Причем мы еще докупили штук пять ваучеров, обменяв их на холодильник. Среди таких покупок есть исчезнувшие «НефтьАлмазИнвест», а есть и работающие до сих пор (по памяти) МН-Недвижимость (вроде даже торгуется на бирже за мелкий прайс), энергетическая какая-то компания, еще какой-то фонд, чьи акции сейчас обменены на паи ПИФа, кажется, «Альфа-Капитал» и еще пару. Оформить на все это права надлежащим образом до сих пор желания нет, потому что там КОПЕЙКИ!

( Читать дальше )

Я с детства интересовался бизнесом. От всяких игр, типа «монополия» (тогда появилась у друга) просто торчал. На компьютере ZХ-Спектрум тогда тоже были текстовые экономические игры: «Президент» и еще какие-то.

Поэтому с семьей решили, что по моему ваучеру акции будут записаны на меня.

Значит пришли мы с мамой на Главпочтамт, где можно было подать заявку на приватизацию с помощью ваучера.

Я выбрал, чтобы вы думали ? Юганскнефтегаз !

И в заявке вместо данных паспорта были указаны мои данные свидетельства о рождении. За это, как я потом узнал, оператору очень досталось.

Остальные семейные ваучеры были, скажем прямо, про$раны на чековые инвестиционные фонды. Причем мы еще докупили штук пять ваучеров, обменяв их на холодильник. Среди таких покупок есть исчезнувшие «НефтьАлмазИнвест», а есть и работающие до сих пор (по памяти) МН-Недвижимость (вроде даже торгуется на бирже за мелкий прайс), энергетическая какая-то компания, еще какой-то фонд, чьи акции сейчас обменены на паи ПИФа, кажется, «Альфа-Капитал» и еще пару. Оформить на все это права надлежащим образом до сих пор желания нет, потому что там КОПЕЙКИ!

( Читать дальше )

На что надо посмотреть при выборе ПИФа

- 05 июня 2013, 12:23

- |

Выбор фонда для своих инвестиций представляет собой порой непосильную задачу: применение нескольких критериев, таких как доходность и количество успешных периодов к неудачным, тоже самое только для различных стадий экономики и т.д. порой не просто частному инвестору.

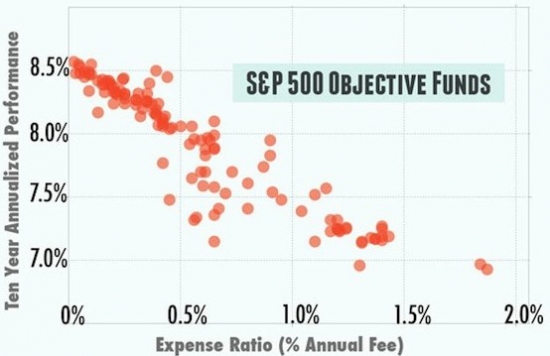

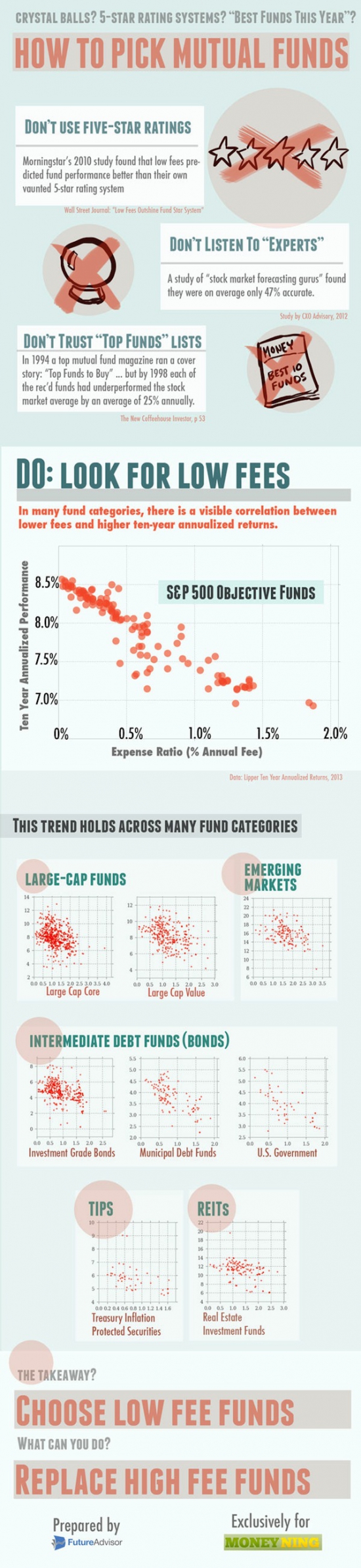

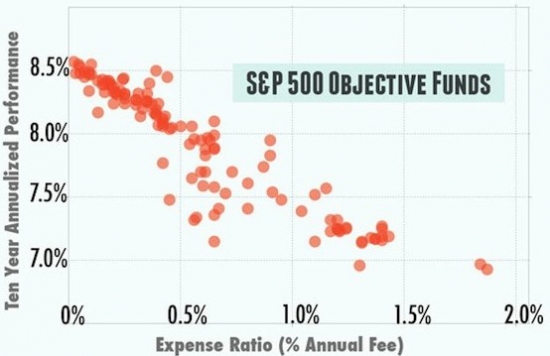

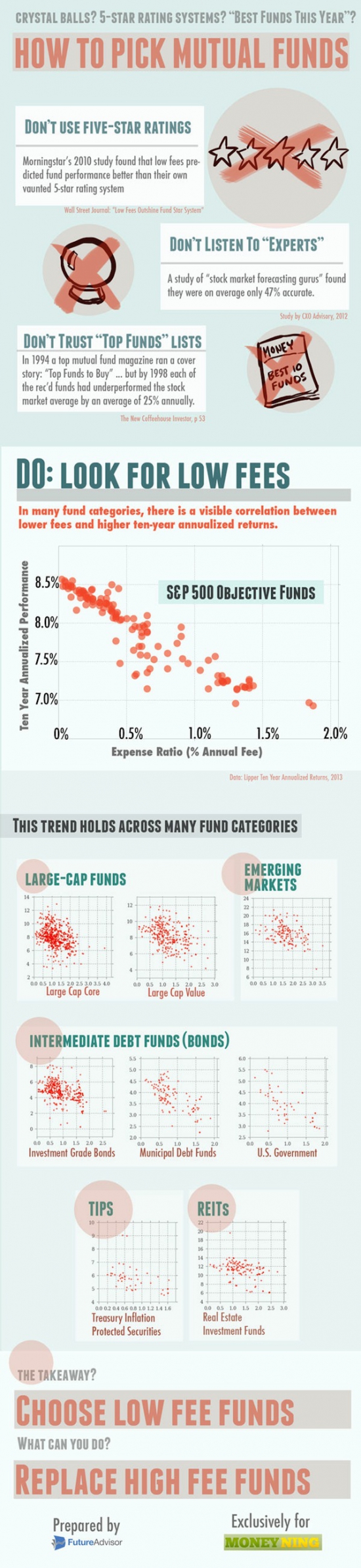

Однако, эту задачу можно существенно упросить, взглянув всего на одну цифру. Нет, это не рейтинг MorningStart в 5 звезд и не рейтинг лучших фондов. Этот показатель «экспенс рашио» — расходы фонда к среднему значению активов под управлением.

На графике сверху, построенном на 10-летних аннуализированных доходностях от Липпера, отчетливо показана корреляция между доходностью и тем самым «экспенс рашио»: чем ниже комиссия, тем выше доходность.

Источник: http://moneyning.com/investing/how-do-you-pick-mutual-fund-for-your-portfolio/

То же, что вверху, только с сиде картинки:

Однако, эту задачу можно существенно упросить, взглянув всего на одну цифру. Нет, это не рейтинг MorningStart в 5 звезд и не рейтинг лучших фондов. Этот показатель «экспенс рашио» — расходы фонда к среднему значению активов под управлением.

На графике сверху, построенном на 10-летних аннуализированных доходностях от Липпера, отчетливо показана корреляция между доходностью и тем самым «экспенс рашио»: чем ниже комиссия, тем выше доходность.

Источник: http://moneyning.com/investing/how-do-you-pick-mutual-fund-for-your-portfolio/

То же, что вверху, только с сиде картинки:

Почему наши акции дешевеют часть 2

- 03 апреля 2013, 15:50

- |

Прошлый пост был посвящён одной из причин снижения на российском фондовом рынке. Там я сконцентрировался на понятии риска — доходности в применении к развивающимся рынкам и иностранным инвесторам. Теперь же я предлагаю оценить интересы российских инвесторов.

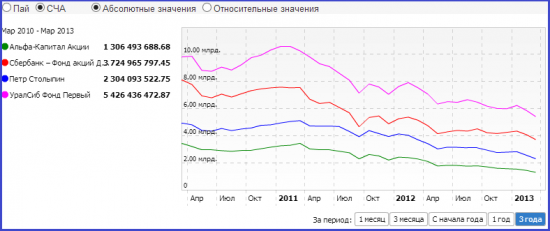

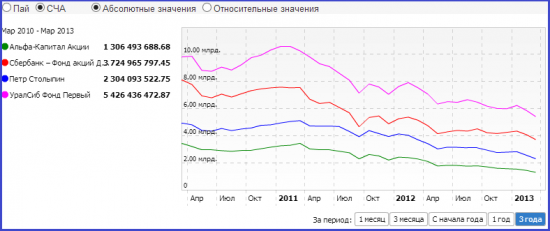

Основная масса непрофессиональных инвесторов, заходит на фондовый рынок РФ через ПИФы. Я решил оценить динамику СЧА (стоимость чистых активов) и взял четыре самых крупных фонда.

Результаты плохие. За три года СЧА сократились практически в 2 раза, при этом следует понимать, что это не только из-за падения стоимости акций. Данная сравнительная диаграмма наглядно показывает мощный отток денежных средств из акций. Причины этого тоже понятны. Стоимость пая неуклонно снижается (график ниже).

( Читать дальше )

Основная масса непрофессиональных инвесторов, заходит на фондовый рынок РФ через ПИФы. Я решил оценить динамику СЧА (стоимость чистых активов) и взял четыре самых крупных фонда.

Результаты плохие. За три года СЧА сократились практически в 2 раза, при этом следует понимать, что это не только из-за падения стоимости акций. Данная сравнительная диаграмма наглядно показывает мощный отток денежных средств из акций. Причины этого тоже понятны. Стоимость пая неуклонно снижается (график ниже).

( Читать дальше )

ФСФР. Ловите увеличение ликвидности срочного рынка, прыгающий ОИ (без измения объемов в инструменте) и повышенные риски для ПИФ и НПФ

- 04 марта 2013, 17:25

- |

Поскольку СЛ с Коммерсантом не сильно дружат, даю ссылку на полную статью на инвестфандс: npf.investfunds.ru/news/31617

Выжимки:

Федеральная служба по финансовым рынкам (ФСФР) планирует разрешить вкладывать средства ПИФов и НПФ в большее количество инструментов срочного рынка.

управляющие смогут использовать фьючерсы на корзины ценных бумаг, кроме того, увеличится размер допустимого кредитного плеча в фондах, предназначенных для квалифицированных инвесторов (хедж-фондах, фондах прямых инвестиций).

управляющим станут доступными хеджирующие операции с фьючерсами на корзину ОФЗ при наличии высокорейтинговых облигаций в портфеле (например, «Газпрома»), а также фьючерсы на процентные ставки. Также, по его словам, обсуждается снятие ограничения на покупку фьючерса на пару евро-доллар.

«Действия управляющих весьма ограниченны: зачастую они инвестируют в „голубые фишки“ с минимальной возможностью зарабатывать на падении рынка и находиться „в деньгах“. И риски столь узкого набора инструментов выше, чем риски инвестиций в инструменты срочного рынка», — утверждает портфельный управляющий «Альфа-Капитала» Регина Гирфанова. Однако участники рынка говорят об ограниченности биржевого набора срочных инструментов и хотят иметь возможность покупать их вне биржи. «Этот рынок слабее регулируется, чем биржевой, и возникает кредитный риск контрагента, но его можно снизить введением кредитных рейтингов для контрагентов», — говорит Василий Илларионов.

Комментарий от альфы, конечно, жесть :)

Не забываем, что по срочному рынку были уже послабления несколько лет назад. Но вот нам все еще. :)

Выжимки:

Федеральная служба по финансовым рынкам (ФСФР) планирует разрешить вкладывать средства ПИФов и НПФ в большее количество инструментов срочного рынка.

управляющие смогут использовать фьючерсы на корзины ценных бумаг, кроме того, увеличится размер допустимого кредитного плеча в фондах, предназначенных для квалифицированных инвесторов (хедж-фондах, фондах прямых инвестиций).

управляющим станут доступными хеджирующие операции с фьючерсами на корзину ОФЗ при наличии высокорейтинговых облигаций в портфеле (например, «Газпрома»), а также фьючерсы на процентные ставки. Также, по его словам, обсуждается снятие ограничения на покупку фьючерса на пару евро-доллар.

«Действия управляющих весьма ограниченны: зачастую они инвестируют в „голубые фишки“ с минимальной возможностью зарабатывать на падении рынка и находиться „в деньгах“. И риски столь узкого набора инструментов выше, чем риски инвестиций в инструменты срочного рынка», — утверждает портфельный управляющий «Альфа-Капитала» Регина Гирфанова. Однако участники рынка говорят об ограниченности биржевого набора срочных инструментов и хотят иметь возможность покупать их вне биржи. «Этот рынок слабее регулируется, чем биржевой, и возникает кредитный риск контрагента, но его можно снизить введением кредитных рейтингов для контрагентов», — говорит Василий Илларионов.

Комментарий от альфы, конечно, жесть :)

Не забываем, что по срочному рынку были уже послабления несколько лет назад. Но вот нам все еще. :)

Как правильно выбрать ПИФ

- 27 февраля 2013, 14:01

- |

Оригинал опубликован на сайте 30mln.ru.

Хоть я и не рекомендую ПИФы, всё-таки расскажу на что обращать внимание при вложении денег в паевый инвестиционный фонд. А то наслушаетесь всяких аналитиков…

Заходите на сайт investfunds.ru в раздел с коэффициентами ПИФов.

Доходность — последний критерий, на который нужно смотреть. Умопомрачительные результаты фонда в прошлом, могут быть случайностью. В инвестирование в фондовый рынок важно запомнить правило: «Прошлая доходность, не гарантирует доходность в будущем».

Самый главный коэффициент, на который стоит обращать внимание, этокоэффициент Шарпа. На сайте investfunds.ru вы можете отсортировать ПИФы по любому коэффициенту. Чем выше коэффициент Шарпа, тем сильнее доходность опережает риск.

Очень похожий на него коэффициент — это коэффициент Сортино. Его суть такая же. Чем выше значение, тем лучше.

Можно инвестировать опираясь только на эти коэффициенты.

( Читать дальше )

Хоть я и не рекомендую ПИФы, всё-таки расскажу на что обращать внимание при вложении денег в паевый инвестиционный фонд. А то наслушаетесь всяких аналитиков…

Заходите на сайт investfunds.ru в раздел с коэффициентами ПИФов.

Доходность — последний критерий, на который нужно смотреть. Умопомрачительные результаты фонда в прошлом, могут быть случайностью. В инвестирование в фондовый рынок важно запомнить правило: «Прошлая доходность, не гарантирует доходность в будущем».

Самый главный коэффициент, на который стоит обращать внимание, этокоэффициент Шарпа. На сайте investfunds.ru вы можете отсортировать ПИФы по любому коэффициенту. Чем выше коэффициент Шарпа, тем сильнее доходность опережает риск.

Очень похожий на него коэффициент — это коэффициент Сортино. Его суть такая же. Чем выше значение, тем лучше.

Можно инвестировать опираясь только на эти коэффициенты.

( Читать дальше )

РБК опять напортачили, теперь в рейтинге ПИФов

- 22 февраля 2013, 12:27

- |

Вчера в мартовском журнале РБК увидел рейтинг ПИФов (http://magazine.rbc.ru/2013/02/20/business/562949985789243.shtml) и ввиду моей особой заинтересованностью этой темой (http://smart-lab.ru/blog/95098.php) решил внимательно его изучить.

В рейтинге приняли участие только фонды акций с СЧА >10 млн и сроком работы >3 лет. Оценивали их по среднеквартальной доходности с января 2010 по декабрь 2012. Кроме того смотрели на то, какое место фонд занимал по этому показателю в каждом из кварталов. Всего оценили таким образом 50 фондов.

Рассмотрим результат Среди УКашек, которые со мной соревнуются:

«Арсагера — фонд акций» — 3-е место, среднеквартальный прирост 2,19%.

«Универ — фонд акций» — 11-е место, 1,32%

«Атон — фонд акций» — 16-е место, 0,51%.

Раньше в подобных рейтингах, где оценивается исключительно доходность все фонды были на первых местах, чейчас в «тройке» осталась только Арсагера. Мои наблюдения это так же подтверждают.

( Читать дальше )

В рейтинге приняли участие только фонды акций с СЧА >10 млн и сроком работы >3 лет. Оценивали их по среднеквартальной доходности с января 2010 по декабрь 2012. Кроме того смотрели на то, какое место фонд занимал по этому показателю в каждом из кварталов. Всего оценили таким образом 50 фондов.

Рассмотрим результат Среди УКашек, которые со мной соревнуются:

«Арсагера — фонд акций» — 3-е место, среднеквартальный прирост 2,19%.

«Универ — фонд акций» — 11-е место, 1,32%

«Атон — фонд акций» — 16-е место, 0,51%.

Раньше в подобных рейтингах, где оценивается исключительно доходность все фонды были на первых местах, чейчас в «тройке» осталась только Арсагера. Мои наблюдения это так же подтверждают.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал