Парный трейдинг

Парный трейдинг с переключением режимов. Часть 2

- 29 сентября 2015, 08:58

- |

Продолжение. Начало здесь.

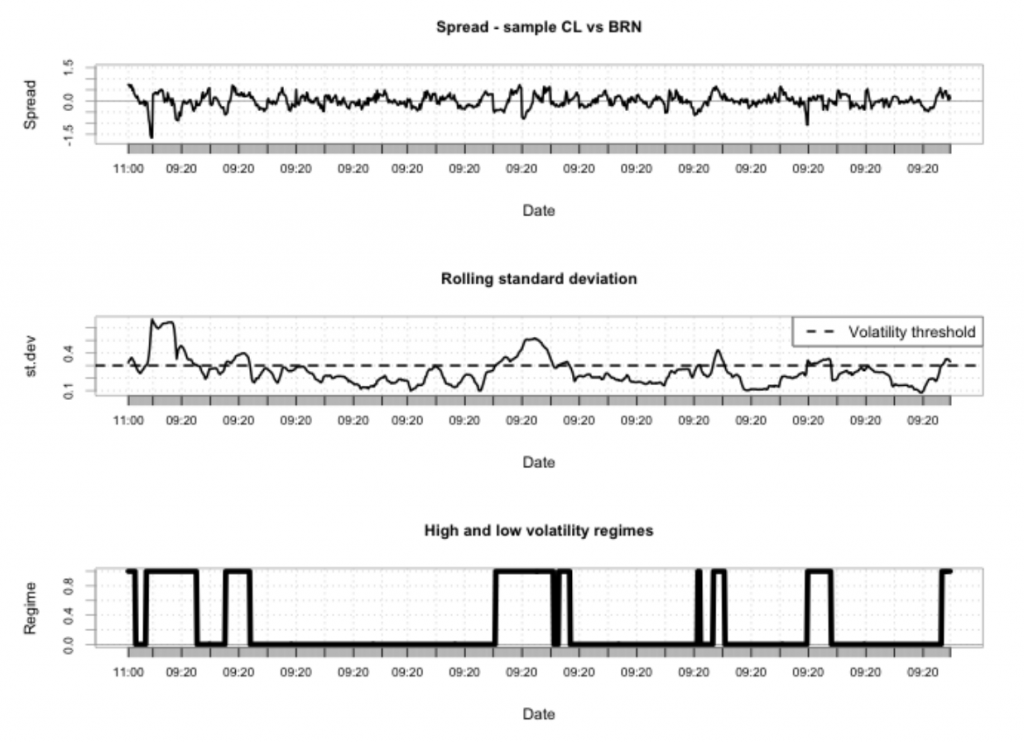

Модель, устойчивая к смене режимов волатильности

Некоторые проблемы торговли спредом

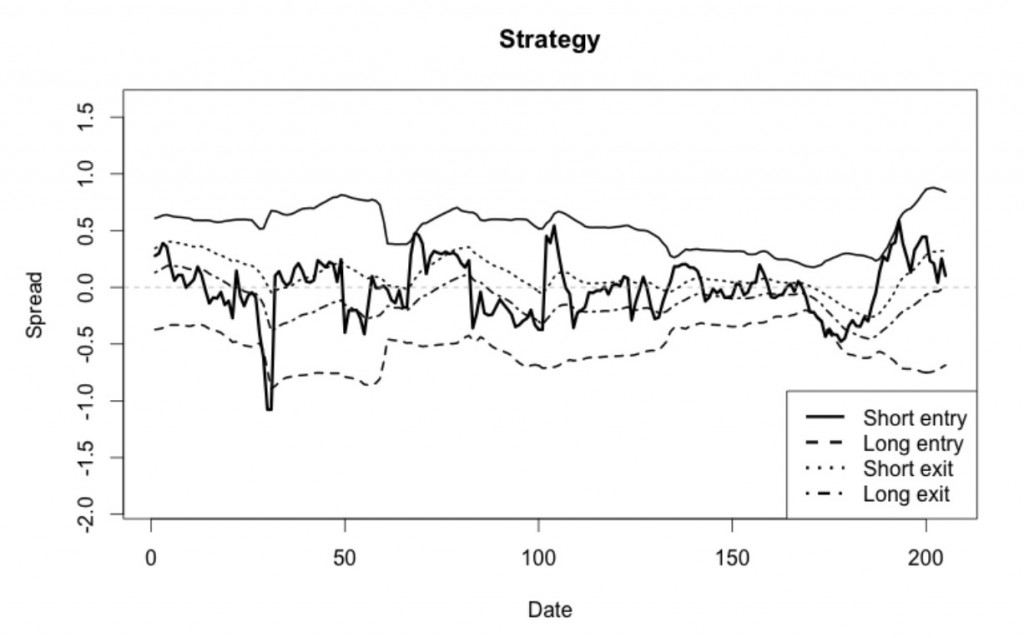

Ранее мы определили три сосотавляющих рыночно-нейтральных стратегий. Здесь мы обновим эту классификацию и рассмотрим некоторые трудности, связвнные с торговлей спредом.

Долговременные расхождения в ценах трудно найти с помощью алгоритмов, основанных только на ценах. Обычно, фундаментальный анализ, совместно с опытом трейдера может помочь в понимании существования расхождения. Время возврата к среднему может быть установлено с помощью непрерывных моделей, в этом случае период удержания позиции зависит от модели спреда и, следовательно, от частоты пересчета коэффициента хэджирования.

Много факторов могут приводить к скачкам волатильности спреда, но сами по себе скачки не могут быть приняты в качестве сигналов прекращения торговли парой.

( Читать дальше )

- комментировать

- 1.1К | ★28

- Комментарии ( 7 )

Парный трейдинг с переключением режимов. Часть 1

- 16 сентября 2015, 09:04

- |

По итогам последнего голосования на моем сайте победила статья Marco Bee University of Trento — Department of Economics and Management,Giulio Gatti ,Università degli Studi di Trento — Department of Economics and Management — An Improved Pairs Trading Strategy Based on Switching Regime Volatility (Улучшенная стратегия парного трейдинга, основанная на переключении режимов волатильности). Ниже привожу перевод ее основных глав.

Введение

Стратегия, основанная на рыночно-нейтральном подходе, подразумевает, что трейдер должен принять три основные решения:

- Выбрать активы для торговли из набора множества торгуемых инструментов

- При существующем спреде ( т.е. динамически взвешенной разнице между двумя активами) определить его смысл в соответствующих эконометрических терминах

- Выбрать торговый алгоритм

( Читать дальше )

Парный трейдинг, вопросы и ответы...

- 15 сентября 2015, 10:30

- |

Итересует тема парного трейдинга на NYSE

Итересует тема парного трейдинга на NYSEВ целом тема очень интерсна и перспективна однозначно, особенно для крупных капиталов, где задача плавной кривой доходностьи и не потерять, более актуальна, чем заработать.

Идея я думаю понятна всем, отрабатывается временное нарушение зависимости между активами. В основе может лежать либо фундаментальная зависимость либо корреляция.

На рынке СМЕ в основном торговля ведется либо календарными либо синтетическими спредами. Депозит конечно для полноценной торговли на СМЕ долже быть хотя бы 30 000, что не всем подойдет.

На фортс дешевые ГО и тик + волатильность, дают возможность применять данный подход .

NYSE в виду огромного колическва инструментов, акции /ЕТФ, с высокими коэф корреляции и фундаментальной зависимости открывают реально огромную перспективу для работы.

( Читать дальше )

Вебинар по парному трейдингу 15 сентября 20:00 МСК

- 14 сентября 2015, 16:27

- |

Мы уже давно выкладываем материалы по такой интересной теме, как торговля парами и, теперь мы с гордостью представляем нашего нового преподавателя по курсу «Парный Трейдинг» — Александра Михайлова! Он же Александр PairTrader.

Те, кто торгует через UnitedTraders парами акций, знают, что Александр — разработчик собственной уникальной платформы Pair Trader

( Читать дальше )

Из жизни скромного бабломета

- 02 сентября 2015, 06:51

- |

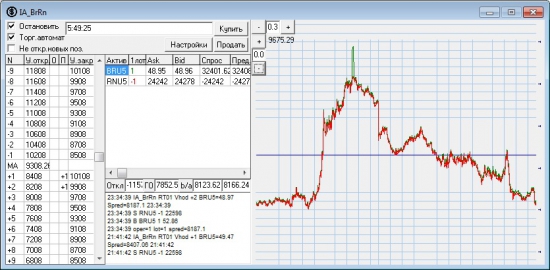

Одна из пар это Br(в рублях) против Rn и до этого работала неплохо, но за последний месяц не перестает радовать.

21% за месяц, ВСЕ сделки прибыльные, все без участия человека.

Еще бы, когда такой красивый спред:

Алготорговля коинтегрированными активами. Часть 1

- 27 августа 2015, 12:37

- |

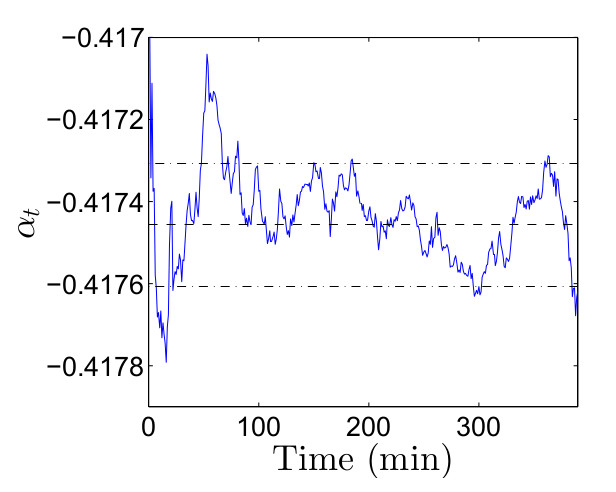

Итак, по результатам голосования на моем сайте в лидерах оказалась публикация Alvaro Cartea и Sebastian Jaimungal "Algorithmic Trading of Co-integrated Assets". Я тоже считаю эту работу очень интересной, так как она фактически расширяет понятие парного трейдинга до торговли произвольным количеством активов, с учетом их коинтеграционного взаимоотношения. Это сильно повышает устойчивость результирующего портфеля, в отличие от парного трейдинга, в связи с его диверсификацией.

Представляю здесь перевод этой статьи, которую я несколько сократил, убрав длинные математические выкладки и оставив только наиболее важные и окончательные формулировки. Думаю, это значительно облегчит понимание, без утраты основного смысла публикации.

Вступление

Успех многих торговых алгоритмов зависит от качества предсказаний движения цены актива. Предсказания цены отдельной акции в общем случае менее точно, чем предсказание значения портфеля активов. Классической стратегией, которая использует совместное поведение двух активов, является парный трейдинг, где портфель состоит из линейной комбинации этих активов. Для примера, это могут быть две акции, чей спред, представляющий собой разницу их цен, демонстрирует особый паттерн, отклонения от которого носят временный характер. Алгоритм парного трейдинга получает прибыль от ставки на тот факт, что отклонения спреда возвратятся к их историческому или предсказуемому уровню.

( Читать дальше )

Какие бумаги можно торговать при парной торговле в России

- 23 августа 2015, 19:37

- |

Бытует мнение что торговать парным трейдингом можно практически любые бумаги, но так ли то на самом деле давайте проверим.

Многие из вас знают что при парном трейдинге во время открытие позиции одна бумага берется в лон, а вторая в шорт. Соответственно вы должны понимать что при открытие короткой позиции в акциях вам придётся платить брокеру ежедневно около 0.044% в день. Соответственно данная комиссия будет ежедневно приносить нам дополнительные расходы.

Соответственно что бы не нести данные расходы, трейдеры которые торгуют парные стратегии используют фьючерсы.

Теперь давайте взглянем, а какая у нас ликвидность в России на срочном рынке. Возьмем данные за последный месяц.

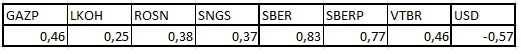

Проанализировав оборот, мы можем прийти к выводу что торговать в России на срочном рынке можно всего лишь несколько инструментов:

Si; RTS; SBRF; Eu; MIX; GAZR; LKOH; VTB; GMKR; ROSN; SBPR

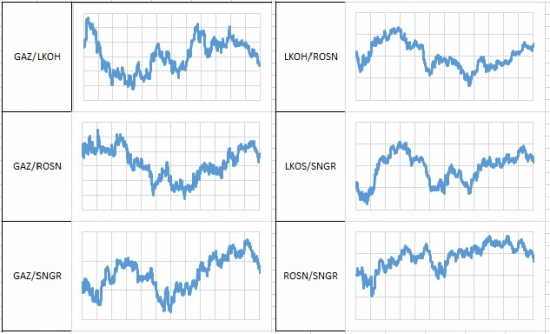

Динамика 35 торговых пар на российском рынке для парной торговли

- 22 августа 2015, 23:27

- |

По многочисленным просьбам продолжаю публиковать динамику основных торговых пар для парного трейдинга в России. Приведенные графики отображают динамику спредов с июня 2015 по сегодняшний день.

Данная информация поможет новичкам определится с торговыми парами и их динамикой.

С начало предоставляем пары основных нефтегазовых акций Газпром, Лукойл, Роснефть, Сургут

Далее переходим к банковскому сектору. Ниже предоставлен перебор следующих акций: Сбер, Сбер пр, ВТБ

( Читать дальше )

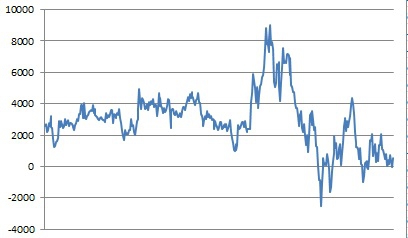

Аюль, пацаны, будем торговать такой спред?

- 17 августа 2015, 10:45

- |

Будем торговать такой спред? На графике информация за 1.5 года. В баскете акции Газпрома, ЛУКОЙЛа, Сургутнефтегаза и Роснефти

спред=LKOH+ROSN-GAZP-SNGR

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал