ОфЗ

Итоги аукционов Минфина РФ по размещению ОФЗ 03.04.2024

- 03 апреля 2024, 19:35

- |

Минфин РФ 03.04.2024 провел аукционы по размещению ОФЗ-ИН серии 52005 с погашением 11.05.2033 и ОФЗ-ПД серии 26242 с погашением 29.08.2029.

ОФЗ-52005

- Предложение: свободный остаток (139,6 млрд руб.)

- Аукцион признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен

ОФЗ-26242

- Предложение: свободный остаток (255,8 млрд руб.)

- Спрос: 124,5 млрд руб.

- Размещено: 54,8 млрд руб.

- Средневзвешенная цена: 85,04%

- Средневзвешенная доходность: 13,34%

- Премия к открытию дня: 1 б. п.

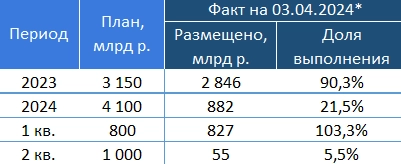

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.*

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Размещение ОФЗ

- 03 апреля 2024, 18:10

- |

Очередное размещение от Минфина. Предложено два выпуска — ОФЗ-ПД серии 26242 и ОФЗ-ИН 52005, все в объеме остатков, доступный для размещения в указанных выпусках.

ОФЗ 26242 с погашением 29 августа 2029 года, купон 9% годовых

ОФЗ 52005 с погашением 11 мая 2033 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен

Итоги:

ОФЗ 26242

Спрос составил 124,477 млрд рублей по номиналу. Итоговая доходность 13,34%. Разместили 54,759 млрд рублей по номиналу

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26242 с погашением 29 августа 2029 года составила 85,0438% от номинала, что соответствует доходности 13,34% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 54,759 млрд. рублей по номиналу при спросе 124,477 млрд. рублей по номиналу. Выручка от аукциона составила 46,961 млрд. рублей.

Цена отсечения была установлена на уровне 85,0426% от номинала, что соответствует доходности 13,34% годовых

( Читать дальше )

Минфин разместил ОФЗ-ПД 26242 в объеме 54,76 млрд руб при спросе 124,4 млрд руб, средневзвешенная доходность – 13,34% годовых

- 03 апреля 2024, 16:57

- |

Минфин России информирует о результатах проведения 3 апреля 2024 г. аукциона по размещению ОФЗ-ПД выпуска № 26242RMFS с датой погашения 29 августа 2029 г.

Итоги размещения выпуска № 26242RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 124,477 млрд. рублей;

— размещенный объем выпуска – 54,759 млрд. рублей;

— выручка от размещения – 46,961 млрд. рублей;

— цена отсечения – 85,0426% от номинала;

— доходность по цене отсечения – 13,34% годовых;

— средневзвешенная цена – 85,0438% от номинала;

— средневзвешенная доходность – 13,34% годовых.

Информация указана без учета результатов дополнительного размещения после аукциона.

( Читать дальше )

Минфин признал аукцион по размещению ОФЗ-ИН 52005 несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен

- 03 апреля 2024, 14:04

- |

minfin.gov.ru/ru/document?id_4=306855-o_rezultatakh_razmeshcheniya_ofz-in_vypuska__52005rmfs_na_auktsione_3_aprelya_2024_goda

🐹ОФЗ

- 03 апреля 2024, 12:46

- |

🥜Итак, ОФЗ дают купонную доходность 6, 7, 9 и даже 11%. Казалось бы ну какой смысл их брать при 16ой ставке. А дело тут кроется в стоимости тела облигации. Номинал у них 1000р., а торгуются они с дисконтом, по 700, 800, 900р. для того что бы к погашению получить например доходность 12%.

🥜Почему например 12%, а не 16%, ведь ставка то 16ая. Да потому, что срок таких облигаций например 10 лет и на 10 лет никто вам не даст доходность 16%, ведь за всю историю высокая ставка долго не держалась и соответственно халявы в 16% на 10 лет вам никто не даст!

🥜А в чём же спекулятивный интерес? Давайте разбираться.

Итак, ОФЗ с купонной доходность 9%, номинал 1000р., рычная цена 750р. при 16ой ставке, срок 10 лет. То есть через 10 лет при погашении вы получите плюсом 30%. По 3% на год, вот и есть ваши 12%. (Пишу на коленках, подсчёты не точны, мне главное что бы вы поняли логику).

( Читать дальше )

Сравнение доходности ОФЗ-ПК и LQDT 03.04.2024

- 03 апреля 2024, 11:12

- |

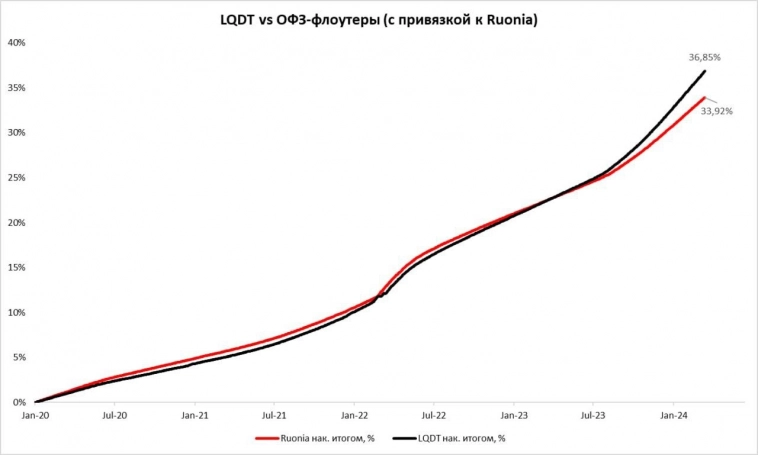

Сравнение доходности ОФЗ-ПК и LQDT

У большинства физлиц нет возможности размещать свободные средства в РЕПО. Возникает вопрос, куда разместить свободные средства по актуальным ставкам, минимизируя процентный риск. Для этого на рынке есть несколько альтернатив: ОФЗ-ПК (выпуски 24021, 29013-29025) и фонды денежного рынка. В первом случае купон начисляется по ставке RUONIA с лагом в 7 дней (сегодня 3 апреля, значит, купон будет начисляться по ставке на 27 марта), выплачивается ежеквартально. Во втором случае активы фонда ежедневно инвестируются в операции РЕПО, соответственно стоимость пая растет тоже ежедневно за вычетом комиссии за управление, которая в среднем достигает 0.5% в год.

Что выгоднее?

Попробуем посчитать. В качестве периода исследования возьмём срок с начала торгов самым популярным фондом денежного рынка LQDT (январь 2020) и до сегодняшнего дня. Также сделаем допущение относительно волатильности ОФЗ-ПК: ее в расчет не берём.

Результаты получились следующие. Первый график: вложенные 10000 рублей в январе 2020 года в фонд ликвидности принесли бы 36.85%, в ОФЗ-ПК (без учёта реинвестиций купонов) — 33.92%. В обоих случаях не учтён НДФЛ. В случае с фондом ликвидности необходимость уплаты наступает после закрытия позиции, в случае с ОФЗ-ПК — ежегодно с полученных купонов.

( Читать дальше )

Минфин 3 апреля проведет аукционы по размещению ОФЗ-ИН 52005 и ОФЗ-ПД 26242

- 02 апреля 2024, 15:59

- |

— облигаций федерального займа с индексируемым номиналом (ОФЗ-ИН) выпуска № 52005RMFS (дата погашения 11 мая 2033 года) в объеме остатков, доступных для размещения в указанном выпуске;

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26242RMFS (дата погашения 29 августа 2029 года) в объеме остатков, доступных для размещения в указанном выпуске.

Объем удовлетворения заявок на каждом аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Устанавливается следующий регламент проведения аукционов:

— 12:00 — 12:30 — ввод заявок на аукцион по размещению выпуска № 52005RMFS;

— 14:00 — ввод цены отсечения для выпуска № 52005RMFS;

( Читать дальше )

Сокращать долю флоатеров в пользу облигаций с фиксированным купоном нужно после сигнала ЦБ - Промсвязьбанк

- 02 апреля 2024, 10:16

- |

Мы пока сохраняем ожидания по снижению ключевой ставки на 100 б.п. в июне, однако видим риски смещения начала цикла снижения ключевой ставки на 3 квартал ввиду сохранения жесткой цели ЦБ по инфляции на конец года на уровне 4,0%-4,5%. В результате, до появления более четких сигналов ЦБ о готовности снижать ставку не рекомендуем сокращать долю флоатеров в портфеле в пользу облигаций с фиксированным купоном.Грицкевич Дмитрий

«Промсвязьбанк»

Что будет с ОФЗ? Ведь ЦБ не видит причин для снижения ставки ближайшие месяцы. Будет ли Минфин занимать теперь дороже?

- 01 апреля 2024, 20:33

- |

Сегодня вышли "Минутки ЦБ" — это материал, который отражает ключевые моменты обсуждения при подготовке решения повышать или понижать ставку.

Не так важно, интересует нас рынок акций или рынок облигаций, так как ключевая ставка влияет на всё. Это и стоимость привлечения денег для бизнеса (если у конкретной отрасли нет льготных программ). Это и возможность взять ипотеку обычному человеку (если он не попадает под льготы). Это и просто «интересность» положить деньги «под процент» (и для бизнеса, и для обычных граждан).

• О чём говорит «ЦБ в Минутках»?

«По оперативным данным и опросам, в начале года (1)внутренний спрос рос быстрее прогноза Банка России. (2)Рост реальных заработных плат в конце прошлого года ускорился. (3)Безработица в январе 2024 года снизилась до новых минимумов» (рис 1) — Коллеги, всё это усиление проинфляционных рисков

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал