ОфЗ

Мычали вслух и наночастиц глядя. Хочулия? Могулия? Говнолия? Магнолия!

- 08 августа 2022, 11:46

- |

Чтобы это могло бы значить? Эксперты по торгам облигациями прошу пояснительную бригаду сюда.

Рискну предположить, что ЦБ сократил рублевую денежную массу на 3,6 триллиона рублей 04.08.22.

- комментировать

- ★1

- Комментарии ( 8 )

Про ОФЗ - флоатеры на smart - lab все совсем забыли (или забили ?). А на сегодня, доха ОФЗ 29006 = 12,76% годовых.

- 07 августа 2022, 12:16

- |

оборот по ОФЗ 29006 около 300 млн.руб. в день:

для текущих операций, большинству участников рынка ликвидности хватит.

Для краткосрочного хранения временно свободных средств, флоатеры интересны.

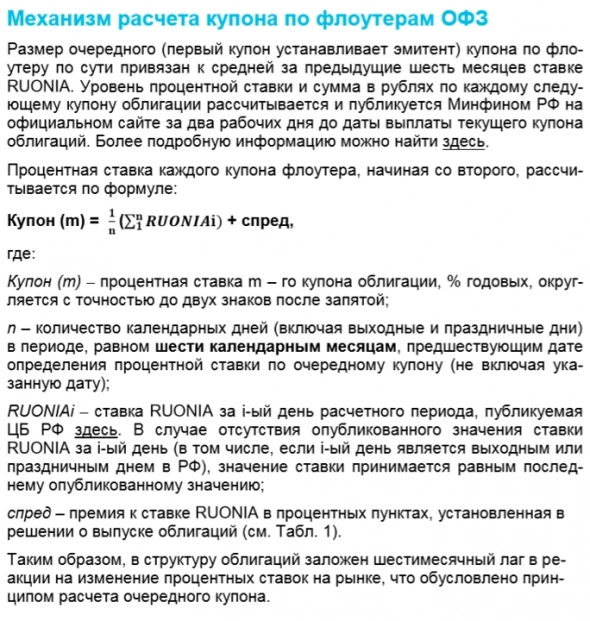

Купонная доходность ОФЗ 29006 = средняя арифметическая ежедневных межбанковских ставок

RUONIA (Rouble Over Night Index Average) за 6 последних месяцев + 1,2%.

Спред в формуле расчёта НКД равен 1,2%.

Из флоатеров, наиболее ликвидна ОФЗ 29006, купонный доход на сегодня 71,90,

закрытие 104,285, доха = 12,76% (НКД ежедневно, как и у ОФЗ с фиксированной ставкой).

Погашение 29 01 2025г., т.е. 908 дней до погашения.

Купонный доход, конечно, будет снижаться, как и средняя арифметическая RUONIA за 6 последних месяцев.

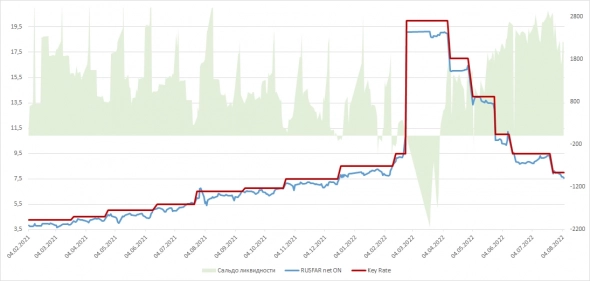

Сегодня RUONIA = 7,76% годовых.

( Читать дальше )

Денежный рынок: КБД, геополитика и ставки ниже 8% (05.08.22)

- 05 августа 2022, 13:08

- |

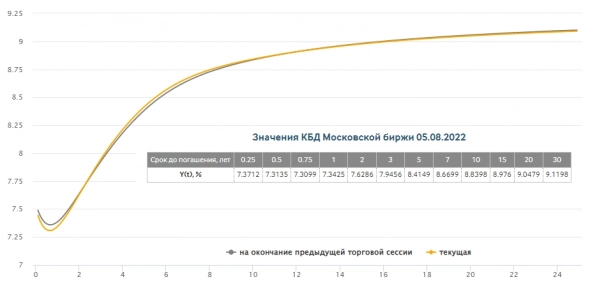

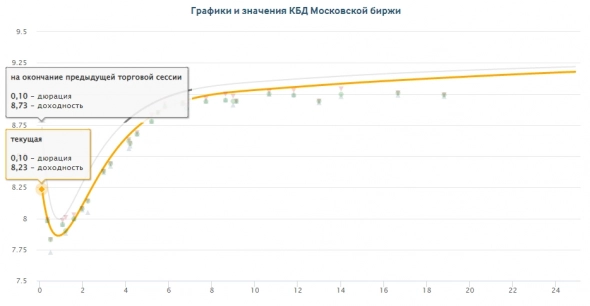

К прошлым выходным КБД немного начала поднимать доху в «ближних». А в начале этой недели замаячил «зародыш радикала» (радикал — знак корня, бывал уже в краях КБД), но к концу недели «подотпустило» (старушка благополучно машет крыльями по азиатскому региону).

Если смотреть доходности коротких дюраций, то в большей степени «колбасило» полугодовую. 2-х/3-х -летки вели себя более сдержано, хоть и немного подросли (+0,1%). Посмотрим, что будет в конце сегодняшней сессии.

Структурный профицит ликвидности во вторник снизился до 1,67 трлн., но к выходным подрос к 2,18 трлн. Там все вполне стабильно.

( Читать дальше )

Потенциал роста облигаций ГК ЕКС сохраняется - Синара

- 04 августа 2022, 21:11

- |

Группа компаний «ЕКС» (ГК ЕКС) — один из крупнейших подрядчиков в области строительства объектов социальной, коммунальной и дорожной инфраструктуры в России. Группа показывает впечатляющие темпы роста финансовых показателей при довольно умеренной долговой нагрузке. На наш взгляд, облигации эмитента несколько отстали от восстанавливавшего рынка, и мы видим в них потенциал роста.

( Читать дальше )

Евразийский банк развития сегодня предложит 3-летние облигации на сумму 5 млрд рублей - Синара

- 28 июля 2022, 13:42

- |

• Евразийский банк развития (ЕАБР), учрежденный межгосударственным соглашением Российской Федерации и Республики Казахстан, — международная финансовая организация, ставящая целью развитие экономического партнерства государств-участников и расширение торгово-экономических связей между ними. ЕАБР финансирует инвестиционные проекты в государствах-участниках на общую сумму свыше $4,5 млрд.

Ориентир по доходности находится на уровне 9,7% годовых, что, на наш взгляд, вполне соответствует вторичному рынку облигаций эмитента. Для сравнения: бумаги ЕАБР серии 001Р-07 торгуются с доходностью около 9,7% годовых при дюрации 1,7 года, что соответствует спреду к ОФЗ порядка 210–220 б. п. В то же время, учитывая высокие кредитные рейтинги и межгосударственный статус банка, мы полагаем, что спред к ОФЗ в перспективе может уменьшиться, так как в прошлом году бумаги ЕАБР торговались с премией порядка 50–70 б. п.Синара ИБ

Как менялись доходности и цены ОФЗ в этом году?

- 25 июля 2022, 07:29

- |

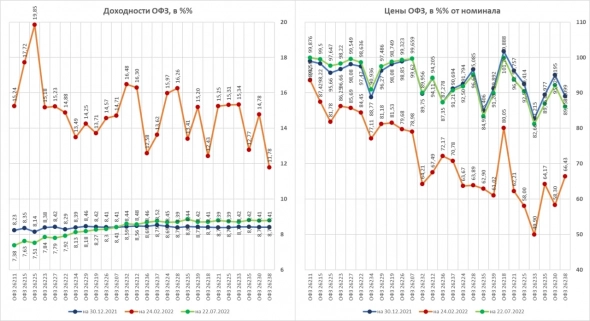

В пятницу 22 июля Банк России заметно снизил ключевую ставку, до 8% с 9,5%. Наиболее бурную реакцию на это проявил рынок гособлигаций. Индекс RGBI (индекс цен ОФЗ) взлетел на 1,1%. Основная часть кривой доходности ОФЗ оказалась ниже значений конца 2021 года.

ЦБ действует более агрессивно, чем это было 7 лет назад, и повышая, и понижая ставку. Реакция госбумаг тоже более активная. И менее предсказуемая.

( Читать дальше )

Цб ставка и инфляция

- 24 июля 2022, 00:01

- |

что мол доходности двигаются изз ожиданий цб

Непонятно только почему тогда он и вообще все участники рынка не покупали офз когда доходности были под 20% ???)

а ввместо этого ссались в штаны как дети)

Вообщем, пришлось сравнить динамику доходностей и ставку цб и вот что получилось:

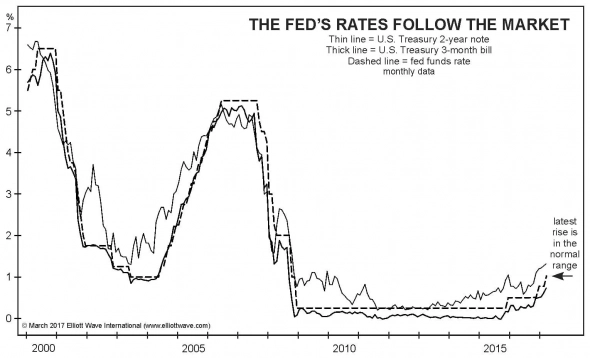

Как видим ставка (черная линия) всегда принималась позже изменения доходностей офз

по шкале времени Цб всегда были и будут правее

И у ФРС кстати та же самая картина:

( Читать дальше )

Пресс конференция ЦБ РФ: Главное

- 22 июля 2022, 15:10

- |

• Сегодняшние сбережения россиян могут разогнать спросовую инфляцию в будущем

• Снижаются ставки по депозитам ведут к увеличению спроса

• Экономический спад будет более растянутым по времени и менее глубоким

• Многим компаниям удалось избежать резкого сокращения запасов. Ситуация с запасами не ухудшилась, но и не улучшилась

• Экономический спад будет более растянутым по времени и менее глубоким

• Ситуация на рынке труда спокойная. Безработица на рекордно низком уровне.

• Доходности ОФЗ продолжат снижаться.

• На руках россиян 85 млрд долларов

• ЦБ РФ продолжит покупать валюту для Минфина в рамках нового бюджетного правила.

• Для ЦБ РФ не существует красных линий по снижению или повышению инфляции. Главная задача — достичь целей по инфляции

• Владение валютными вкладами сопряжено с рисками введения санкций на банки

( Читать дальше )

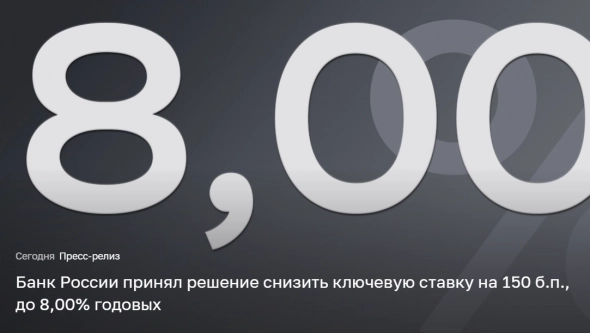

ЦБ РФ снизил ключевую ставку на 1,5%, до 8%

- 22 июля 2022, 13:30

- |

РОССИЯ — СТАВКА ЦБ РФ = 8% (ПРОГНОЗ 9% / ПРЕД 9.5%)

Текущие темпы прироста потребительских цен остаются низкими, способствуя дальнейшему замедлению годовой инфляции. Это связано как с влиянием набора разовых факторов, так и со сдержанной динамикой потребительского спроса. Инфляционные ожидания населения и бизнеса заметно уменьшились, достигнув уровней весны 2021 года.

Снижение деловой активности происходит медленнее, чем Банк России предполагал в июне. Однако внешние условия для российской экономики остаются сложными и по-прежнему значительно ограничивают экономическую деятельность.

Банк России будет принимать дальнейшие решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, процесса структурной перестройки экономики, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков. Банк России будет оценивать целесообразность снижения ключевой ставки во втором полугодии 2022 года. По прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция снизится до 12,0–15,0% в 2022 году, 5,0–7,0% в 2023 году и вернется к 4% в 2024 году.

Росстат с 9 по 15 июля 2022 года зафиксировал в РФ дефляцию на уровне 0,17% после дефляции в 0,03% неделей ранее, инфляции в 0,23% в «тарифную неделю» с 25 июня по 1 июля, нулевой инфляции с 18 по 24 июня и трех недель дефляции до этого (в 0,12%, 0,14% и 0,01%). Годовая инфляция в РФ на 15 июля замедлилась до 15,45-15,46% с 15,68% на 8 июля

www.cbr.ru/

Перед заседанием СД ЦБР - доходности ОФЗ снижаются. Немного про инфляцию. Денежный рынок на открытии.

- 22 июля 2022, 10:20

- |

После «рисковой неопределенности» (заседания СБ РФ) на прошлой неделе — вчера рынок «ближних» ОФЗ начал снижение доходностей.

В большей степени на это повлияли позавчерашние данные по инфляции и инфляционным ожиданиям.

Напомню немного про бонды (облигации):

Номинальная стоимость облигации (номинал). Размер купона определяется в процентах от номинала. Большинство облигаций, обращающихся на российских биржах, имеют номинал 1000 рублей.

Рыночная цена – эта цена постоянно меняется в зависимости от текущей конъюнктуры на рынке процентных ставок, спроса и предложения облигаций на бирже. Котируется не в рублях, а в процентах от номинала облигации.

Цены на денежном рынке базируются на ключевой ставке Банка России (ЦБР), что влияет на кривую процентных ставок.

Дюрация — это срок, за который Вы сможете вернуть свои вложенные в эту облигацию деньги обратно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал