Опцины СМЕ

The Грааль

- 19 октября 2025, 18:13

- |

Самая лучшая стратегия на фунте- это всегда держать покупку пары и продавать недельные страховки от роста текущей цены. Каждую неделю капает 45 пунктов, а как мы знаем, что в среднем фунт падает на 1 пункт в день, а значит, что эта конструкция на дистанции очень плюсовая.

17.10.25… Продажа покрытого колла на фунте…

Уникальная, но простая, прибыльная и очень слепая стратегия.

Купили 62500 фунт доллара по 1.3404

И продали центральный недельный колл 1.34 по 0.0052 пункта.

Так как 74% времени цена стоит на месте, то мы будем много зарабатывать.

Плюс заработок на снижении меньше 52 пунктов за неделю и при росте половина, приблизительно.

Конечно, я мог продать трёх дневные, но не у всех есть деньги на Чикагскую биржу, поэтому они могут пойти и с 1500 долларов это делать на московской бирже с парой доллар рубль на недельных опционах.

ПЕРВАЯ

Купили 625000 фунт доллара по 1.3404

И продали центральный недельный колл 1.34 по 0.0052 пункта.

Депозит 20000 долларов.

- комментировать

- 534 | ★3

- Комментарии ( 37 )

Пересматриваем стереотипы: подходят ли опционы только для краткосрочной торговли?

- 06 сентября 2025, 08:25

- |

Распространённое мнение в инвестиционном сообществе гласит, что опционные контракты — это прерогатива исключительно спекулянтов, работающих на коротких дистанциях. Действительно, классические опционы с периодом экспирации в несколько месяцев плохо согласуются с философией buy-and-hold, предполагающей владение активами годами. Однако это утверждение не является абсолютной истиной и требует глубокого анализа.

Долгосрочная перспектива: выход за рамки стандартных сроков.

Для инвесторов, мыслящих более долгосрочными категориями, существуют специальные инструменты — LEAPS (Long-Term Equity Anticipation Securities). Эти опционы со сроком действия до 39 месяцев (что превышает заявленные в исходном тексте 32 месяца) были введены в обращение CBOE в 1990 году. Их ключевое преимущество — значительная временная стоимость, которая позволяет нивелировать краткосрочные рыночные флуктуации и делает их пригодными для стратегического планирования. Таким образом, инвестор может использовать LEAPS для хеджирования портфеля на многолетнем горизонте или для реализации уверенного долгосрочного прогноза по конкретной акции, не отказываясь от преимуществ опционного плеча.

( Читать дальше )

Опционы на индекс SP500 ( аномальное распределение ММ)

- 12 августа 2021, 20:03

- |

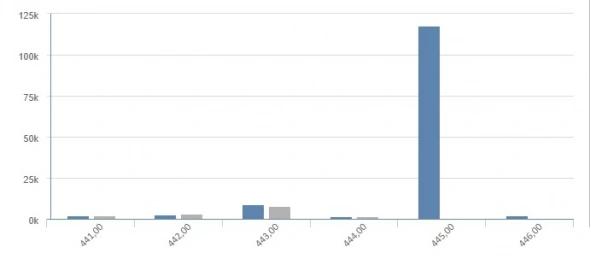

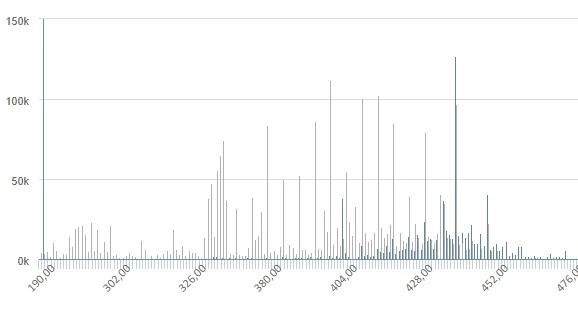

2) 20 августа в конце недели стоит абсолютно медвежья направленная позиция от 440 и вплоть до 400 через пут опционы… возможно это перекрытие «одной ноги» но если судить по объёмам и плотности страйков то имеется явный интерес. Есть вероятность потрогать эти края но только в качестве резкого и неожиданного движения .

( Читать дальше )

CME запускает дополнительные опционы

- 06 октября 2017, 10:56

- |

Опционы на американском рынке.

- 11 августа 2016, 21:01

- |

Мой стандартный план при торговле на американских биржах предполагал обычную ежемесячную прибыльность 5-10% от счета.Но как видно пока доходность получается даже с опережением плана.Это есть гуд.

Всем удачи, торгуйте опционами!

Опционы на американском рынке.

- 15 июня 2016, 19:02

- |

На этой неделе планирую открыть новую позицию в опционах на сентябрь, может быть даже сегодня.Предполагаю продать опционы далеко вне денег.

Рекомендую тем кто имеет финансовую возможность переходить торговать опционами на америке-большой выбор контрактов, страйков, календарей и очень высокая ликвидность.

Вопрос к опционщикам на СМЕ

- 04 января 2014, 01:41

- |

В каких программах можно анализировать профиль опционов на фьючерсы СМЕ, торговый терминал не имеет аналитического блока.

Можно совсем простой, ну что то аналогичное как на www.option.ru по ФОРТС.

У какого брокера есть хороший совмещенный аналитический и торговый терминал по опционам на фьючерсы СМЕ?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал