Облигации

Обновлён инвестиционный бюллетень и статистика по модельному портфелю

- 01 марта 2019, 14:31

- |

Опубликован инвестиционный бюллетень ABTRUST с последними данными и обновлена статистика по модельному портфелю. Опубликован инвестиционный бюллетень с последними данными. На сегодняшний день он включает в себя информацию о:

- валютном курсе рубля по отношению к основным мировым валютам

- более 30 самых торгуемых акциях российских эмитентов

- 16 выпусках облигаций федерального займа

- рублевых ETF представленных на нашей бирже

- готовых инвестиционных портфелях для инвесторов и «заготовок» для тех, кто хочет составить свой инвестиционный портфель

- макроэкономических показателях

- А также большой блок полезных материалов с примерами, как можно и нужно использовать инвестиционный бюллетень.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Сбербанк, золотой наш!

- 28 февраля 2019, 20:36

- |

А презентацию повеселее читать

Лучше Грефа не скажешь:

«мы не просто показали рекордную прибыль и обеспечили рентабельность капитала выше 23%, но и успешно прошли первый год реализации новой стратегии… Мы научились быстрее меняться… и обеспечивать устойчивый рост акционерной стоимости бизнеса!»

Ключевое:

Чистая прибыль 831,7 млрд. руб (+11,1%)

Чистые комиссионные доходы 445,3 млрд. руб (+18,1%)

29 раздел (91 стр отчета): Базовая и разводненная прибыль от продолжающейся деятельности на обыкновенную акцию 38,13 руб (+15,4%)!

Увы, но в максимум дивидендов 19,065 руб никто не верит!

42 раздел (177 стр) очень интересные цифры курсов валют, использованных при составлении отчета! Доллар там оценен в 69,471 руб!

Решение по хорошим дивидендам — в апреле (Греф)! Значит надеемся на золотую середину 16,4 руб (43%)!

( Читать дальше )

Продолжение обучения - 2

- 27 февраля 2019, 23:18

- |

Налетай, торопись, покупай живопись

- 27 февраля 2019, 17:59

- |

скромно предлагает Вашему вниманию настоящий best seller.

Встречайте: убийца офз — Облигации ООО «Кисточки финанс»

www.rusbonds.ru/nwsinf.asp?id=4949270

Купон 15%, трехлетки, номинал 10 тыс., срок программы 50 (пятьдесят) лет, объем 50 / 300 млн рублей.

Уставный капитал компании 10 000 рублей, зарегистрирован Устав в октябре.

Немного больше информации здесь:

www.e-disclosure.ru/portal/files.aspx?id=37693&type=3

Биржа,

релиз и видеоотчет с колокольчиком с мероприятия по размещению будет?

Ну что, инвестеры? Берем?

Рекомендуем сокращать долю длинных облигаций в портфелях

- 27 февраля 2019, 14:52

- |

Российский рынок акций

Индекс ММВБ после коррекции на прошлой неделе находится в боковике. Уровнем сопротивления выступает значение индекса 2500-2510 пунктов.

В случае пробития этого уровня вверх, нас, скорее всего, ждет движение в район предыдущего максимума ~2530-2550 пунктов. Но пока нельзя быть уверенным в том, что этот пробой состоится, т.к. целый ряд факторов пока играют против такого сценария: это и коррекция в ценах на нефть с 67,5$ до ~65$, это и продолжающиеся оттоки средств из фондов, ориентированных на Российские акции, это и возможное развитие санкционной риторики по отношению к России со стороны США (сегодня состоятся слушания в конгрессе по защите от вмешательства в выборы США).

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,25-7,55%, USD 2,0-2,35%, по недельным — RUB 7,5-8,0%, USD 2,3-2,6%.

Рынок облигаций

В начале недели рисковые активы получили поддержку на фоне некоторого позитива в торговых переговорах между США и Китаем — Д.Трамп сообщил о готовности отложить дату повышения импортных тарифов для Китая, назначенную на 1 марта. Также позитивно для рынков emerging markets вчерашнее выступление Дж.Пауэлла с полугодовым докладом в Сенате, на котором он подтвердил мягкую позицию ФРС и подчеркнул, что Федрезерв занимает выжидательную позицию и не собирается спешить с повышением процентных ставок. Однако прогресс в переговорах между США и Китаем и мягкость денежно-кредитной политики Федрезерва во многом ожидаемы рынками и спрос инвесторов на рисковые активы может оказаться кратковременным, особенно это касается ОФЗ, на которые сильно влияет уже регулярное обсуждение в Конгрессе США санкций в отношении РФ. Поэтому мы рекомендуем по возможности сокращать долю длинных облигаций в портфелях.

( Читать дальше )

Продолжаю обучаться.

- 27 февраля 2019, 12:22

- |

И так… Продолжаю ходить на семинары по разным темам к одному крупному брокеру. Семинары проходят вечером с удобным расположением около метро, потому народу к моему, удивлению приходит много. Вероятно все эти люди приходят на данные семинары в связи с небольшой доходностью самого массового банковского продукта (депозита). Возрастной состав достаточной разнообразный, преимущественно мужчины, но к моей радости приходит и слабый пол и задают достаточно грамотные вопросы, которые поражают своей эрудированность и знанием истории финансовой системы США.

Решил написать данный пост с целью помочь нерешительным форумчанам не стесняться и посоветовать не «бродить в потёмках» самостоятельно, а ходить на семинары как я и не стесняться задавать вопросы. Хотя сам уже лично сталкивался на нашем форуме с негативом по отношению к новичкам со стороны «старожил», что несколько печалит.

Ну да ладно… Будем считать это «Курсом молодого бойца» и не унывать

Всем удачи в постижении финансовой грамотности и конечно же финансовых успехов!

Корпоративные облигации вчера падали. И это нормально

- 26 февраля 2019, 08:55

- |

И все-таки, что это было? Вчера многие владельцы корпоративных облигаций, в том числе высокодоходного сегмента, обратили внимание на ощутимые просадки облигационных цен. Корпораты снижались повсеместно, причем падение было утром, а оставшийся день оно, пусть и робко, выкупалось. Параллельно, ОФЗ даже прибавляли в ценах. Корреляция снижения корпоративных бумаг со снижением нефти тоже будет надуманной: нефть отвесно падала вечером, когда облигации уже стабилизировались. Вывод, который мы можем сделать: обычная коррекция, несинхронизированная с другими рынками и секторами. Биржевая торговля – сфера парадоксов и их разоблачений. Еще год назад «длинные» облигации давали доходность выше, нежели «короткие», что не вполне естественно. Этот парадокс сошел на нет прошлым летом. Затем мы видели, что госбумаги значительно волатильней корпоративных, что тоже странно. Вчера и это противоречие было урегулировано. Так что, если Вы владеете бумагами с погашением/офертой до 3 лет – можно не обращать внимание и на -0,5-1%-ную коррекцию, она нормальна. Бумаги с отложенными сроками погашения – волатильны по природе. Здесь без рекомендаций.

Облигации Первого коллекторского бюро (ПКБ)- доходность более 19%

- 25 февраля 2019, 17:32

- |

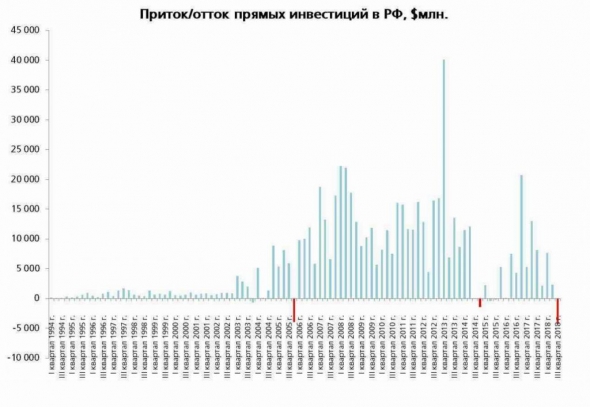

15 февраля в СМИ появилась информация о том, что был задержан основатель фонда Baring Vostok Майкл Калви. Это крупнейший фонд прямых инвестиций в российские активы. С 1994 г. организация привлекла $3,7 млрд, из которых $2,8 млрд являются собственными средствами фонда. В сфере интересов Baring Vostok находятся преимущественно высокотехнологичные компании, включая «Яндекс», Avito, Ozon.ru, Тинькофф‑Банк и другие. Свое мнение по поводу разбирательства высказали уже многие, в том числе правозащитники, бизнесмены и представители власти. Все они сходятся в том, что следственные органы несколько переусердствовали, учитывая экономическую составляющую предполагаемого преступления. Очевидно и то, что о благоприятном инвестиционном климате в России на ближайшее время можно забыть.

Отток прямых инвестиций из страны ускорился еще в 2018 году на фоне геополитического обострения. Угроза введения санкций со стороны США за сотрудничество и бизнес-связи с Россией увеличилась. Результатом чего стал рекордный отток капитала в 3 квартале прошлого года на уровне $4,2 млрд. Суммарно за 1 полугодие приток оценивался приблизительно в $10 млрд, поэтому по итогам всего года сальдо, вероятно, останется положительным, но важно понимать структуру денежных потоков. Речь идет не об открытии нового бизнеса с привлечением иностранного капитала, а по большей части касается лишь реинвестирования доходов от прежних вложений. Помимо этого, положительный вклад в статистику первого полугодия внесли крупные проекты, которые сосредоточены прежде всего в нефтегазовой сфере. Гарантии в таком случае обеспечиваются на самом высоком уровне, что снижает риски сотрудничества. В остальном же общая картина не радует и в начале 2019‑го только усугубится. По крайней мере, если ориентироваться на информацию тех, кто напрямую общается с иностранными инвесторами. Фонд Baring Vostok выступал проводником в российские реалии. Фигура основателя фонда Калви, вложившего собственный капитал в широкий перечень активов, служила удачным примером для его последователей. В свете последних событий все однозначно изменится.

( Читать дальше )

Простыми словами о деривативах

- 25 февраля 2019, 15:30

- |

Обзор портфелей высокодоходных облигаций PRObonds

- 25 февраля 2019, 11:14

- |

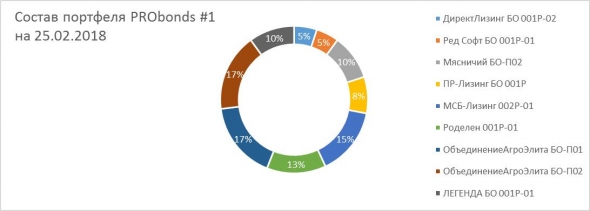

Портфель PRObonds #1 (портфель высокодоходных облигаций)

С момента запуска 17 июля 2018 и по 24 февраля 2019 прирост портфеля составил 9,0% (с учетом комиссионных издержек, по эффективной ставке, включающей реинвестирование купонов). Это соответствует 14,9% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал