SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ОФЗ

новости Евроклира

- 11 февраля 2013, 11:31

- |

Нерезиденты активизировались на рынке локального госдолга после запуска расчетов через Euroclear

В пятницу доходность ОФЗ понизилась на 3–4 бп по всей длине кривой на фоне повышения активности нерезидентов, связанного с запуском расчетов по сделкам с российским локальным долгом через международную клиринговую систему Euroclear. По итогам торгов доходность 7-летних облигаций составила 6.4%, 15-летних – 7.08%. Мы расцениваем это как подтверждение нашего мнения о том, что к моменту запуска расчетов большой сегмент потенциальных инвесторов был еще не охвачен. Как сообщила Euroclear, уже запущены расчеты по сделкам на основе единовременной поставки денег против бумаг (DVP) в рублях. Расчеты по операциям в других валютах пока проводятся по предпоставке (FOP). На наш взгляд, невозможность осуществления расчетов по DVP в других валютах является серьезным неудобством для многих участников рынка. На данный момент этот фактор представляет собой основное различие между рынками локального госдолга и рублевых еврооблигаций.

В пятницу доходность ОФЗ понизилась на 3–4 бп по всей длине кривой на фоне повышения активности нерезидентов, связанного с запуском расчетов по сделкам с российским локальным долгом через международную клиринговую систему Euroclear. По итогам торгов доходность 7-летних облигаций составила 6.4%, 15-летних – 7.08%. Мы расцениваем это как подтверждение нашего мнения о том, что к моменту запуска расчетов большой сегмент потенциальных инвесторов был еще не охвачен. Как сообщила Euroclear, уже запущены расчеты по сделкам на основе единовременной поставки денег против бумаг (DVP) в рублях. Расчеты по операциям в других валютах пока проводятся по предпоставке (FOP). На наш взгляд, невозможность осуществления расчетов по DVP в других валютах является серьезным неудобством для многих участников рынка. На данный момент этот фактор представляет собой основное различие между рынками локального госдолга и рублевых еврооблигаций.

- комментировать

- Комментарии ( 2 )

Запуск расчетов в Euroclear: внимание к длинным ОФЗ - ВТБ Капитал

- 08 февраля 2013, 17:24

- |

Вчера на рынке ОФЗ отмечался хороший спрос, так как Euroclear начала проводить расчеты по внебиржевым сделкам с ОФЗ (однако пока на бесплатной основе). Доходность на дальнем конце кривой опустилась на 4–5 бп. Доходность 15-летних бумаг составила 7.12%.

Вчера Euroclear начала проводить расчеты по внебиржевым сделкам с ОФЗ. В планах на ближайшие месяцы – запуск расчетов по операциям с бумагами корпоративных и муниципальных заемщиков. Также Euroclear планирует выступать в качестве центрального контрагента при заключении сделок репо со своими клиентами. Согласно пресс-релизу Euroclear, запуск расчетов по биржевым сделкам с ОФЗ, который позволит клиентам, имеющим счет в Euroclear, торговать непосредственно на ММВБ, запланирован на март. Впрочем, основной объем торгов ОФЗ в настоящее время приходится на внебиржевой рынок (фактически только расчеты по заключенным сделкам проводятся через режим РПС на ММВБ), и главным преимуществом запуска расчетов по биржевым сделкам должен стать прямой доступ клиентов к аукционам по размещению госбумаг, которые проводятся на ММВБ.

( Читать дальше )

Вчера Euroclear начала проводить расчеты по внебиржевым сделкам с ОФЗ. В планах на ближайшие месяцы – запуск расчетов по операциям с бумагами корпоративных и муниципальных заемщиков. Также Euroclear планирует выступать в качестве центрального контрагента при заключении сделок репо со своими клиентами. Согласно пресс-релизу Euroclear, запуск расчетов по биржевым сделкам с ОФЗ, который позволит клиентам, имеющим счет в Euroclear, торговать непосредственно на ММВБ, запланирован на март. Впрочем, основной объем торгов ОФЗ в настоящее время приходится на внебиржевой рынок (фактически только расчеты по заключенным сделкам проводятся через режим РПС на ММВБ), и главным преимуществом запуска расчетов по биржевым сделкам должен стать прямой доступ клиентов к аукционам по размещению госбумаг, которые проводятся на ММВБ.

( Читать дальше )

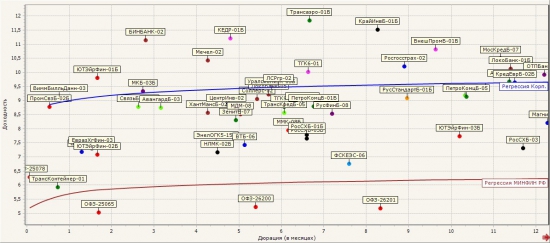

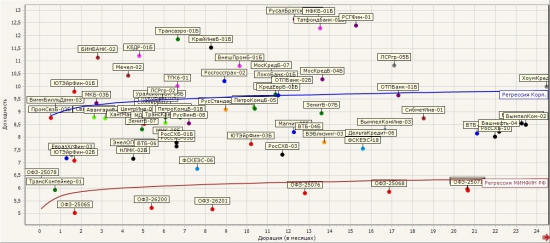

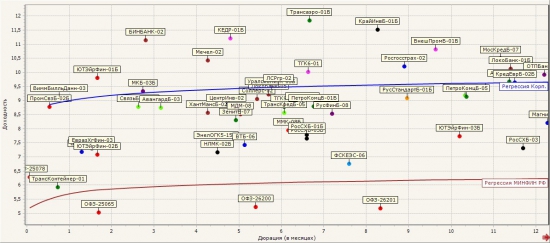

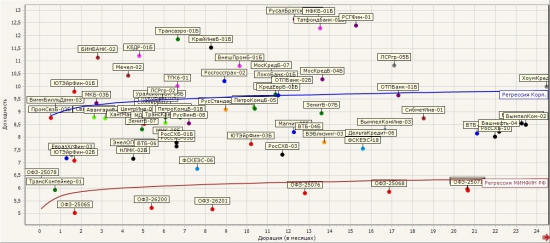

Идея "Fix": Адекватные облигации vs ОФЗ (12-60 месяцев, графики дюрация/доходность).

- 08 февраля 2013, 14:52

- |

Хотя, здесь не очень «жалуют» fix (потому, что «мало %% дохода»), я думаю, что для более серьезных инвесторов — это один из вариантов...

+ «интересующимся» темой «Облигации» — (на «подумать»)

( Читать дальше )

+ «интересующимся» темой «Облигации» — (на «подумать»)

( Читать дальше )

Ликвидность 6.02: "Возьмёте ОФЗ?! - Может быть..."

- 06 февраля 2013, 16:28

- |

Денежный рынок:

Поскольку сегодня было погашение и купон по ОФЗ примерно на 100 млрд.

ЦБР на аукционе РЕПО предложил минимальный лимит — 10 млрд.

В итоге, на первом аукционе спрос=предложению — 9,936 млрд.

Отсечение — 5,501%; Средняя ставка — 5,9850%.

Мин/макс — 5,5010/6,35%

На втором, что естественно, «разбирали остатки»:

Спрос — 124 млн.; сделок на 43,6 млн.; отсечка — 5,8002%; средняя — 5,8185%; мин/макс — 5,71/6,5%

Также сегодня проходило размещение ОФЗна 30 млрд. — могу сказать, что серьезного спроса там не отмечалось:

Междилерское РЕПО:

Акции (MCX EQ ON) — 5,58%

Облигации (MCX BO ON) — 5,59%

МБК:

Сделки — 5,25%

DELTA — 5 на 5,25%

Свопы:

USD_TODTOM — 5,1%

EUR_TODTOM — 4,85%

Поскольку сегодня было погашение и купон по ОФЗ примерно на 100 млрд.

ЦБР на аукционе РЕПО предложил минимальный лимит — 10 млрд.

В итоге, на первом аукционе спрос=предложению — 9,936 млрд.

Отсечение — 5,501%; Средняя ставка — 5,9850%.

Мин/макс — 5,5010/6,35%

На втором, что естественно, «разбирали остатки»:

Спрос — 124 млн.; сделок на 43,6 млн.; отсечка — 5,8002%; средняя — 5,8185%; мин/макс — 5,71/6,5%

Также сегодня проходило размещение ОФЗна 30 млрд. — могу сказать, что серьезного спроса там не отмечалось:

- ОФЗ 25081 (короткая) предложение 20 млрд. — разместили 13,5 млрд. по ставке 6,3%

- ОФЗ 26212 (длинная) предложение 10 млрд. — разместили целиком по ставке 7,14%

Междилерское РЕПО:

Акции (MCX EQ ON) — 5,58%

Облигации (MCX BO ON) — 5,59%

МБК:

Сделки — 5,25%

DELTA — 5 на 5,25%

Свопы:

USD_TODTOM — 5,1%

EUR_TODTOM — 4,85%

РЕПО с Центральным Контрагентом

- 04 февраля 2013, 19:49

- |

О начале торгов в режиме РЕПО с Центральным контрагентом

rts.micex.ru/n2539

5 февраля 2013 года в ЗАО «ФБ ММВБ» начинаются торги в следующих режимах: РЕПО с Центральным контрагентом (далее – РЕПО с ЦК) и сделки РПС с Центральным контрагентом (далее – РПС с ЦК).

Распоряжением ЗАО «ФБ ММВБ» с 5 февраля 2013 года установлены следующие условия подачи заявок и заключения сделок РЕПО и РПС с ЦК:

1. Торги в Режимах торгов «РЕПО с ЦК – Безадресные заявки» и «РЕПО с ЦК – Адресные заявки» проводятся по ценным бумагам, включенным в перечень ценных бумаг Приложения № 1 к настоящему Распоряжению.

2. Допустимыми кодами расчетов при заключении сделок РЕПО с ЦК являются:

( Читать дальше )

rts.micex.ru/n2539

5 февраля 2013 года в ЗАО «ФБ ММВБ» начинаются торги в следующих режимах: РЕПО с Центральным контрагентом (далее – РЕПО с ЦК) и сделки РПС с Центральным контрагентом (далее – РПС с ЦК).

Распоряжением ЗАО «ФБ ММВБ» с 5 февраля 2013 года установлены следующие условия подачи заявок и заключения сделок РЕПО и РПС с ЦК:

1. Торги в Режимах торгов «РЕПО с ЦК – Безадресные заявки» и «РЕПО с ЦК – Адресные заявки» проводятся по ценным бумагам, включенным в перечень ценных бумаг Приложения № 1 к настоящему Распоряжению.

2. Допустимыми кодами расчетов при заключении сделок РЕПО с ЦК являются:

- в Режиме торгов «РЕПО с ЦК – Безадресные заявки» –Y0/Y1;

- в Режиме торгов «РЕПО с ЦК – Адресные заявки» — T0/Y1, Y0/Y1.

- торговый период — 10:00 — 16:00;

- период исполнения — 17:00 — 19:00.

( Читать дальше )

Срочный рынок и хеджирование рисков денежного рынка.

- 29 января 2013, 12:53

- |

В наше «неспокойное» (в плане волатильности денежного рынка) время приходится достаточно серьезно подходить к вопросу управления процентным риском портфеля. Особенно это касается денежной ликвидности на промежутке овернайт и более длинного промежутка. Также серьезный вопрос по риску/доходности облигационного портфеля. В частности, важно правильно оценивать портфель ОФЗ (под эти бумаги можно привлекать дешевые деньги) его структуру и риски.

Для того, чтобы управление было более точным и предсказуемым обратимся к срочной секции Московской Биржи, где можно найти инструменты хеджирования процентного риска – как короткого, так и длинного.

Итак, что же есть у Биржи для управления процентным риском на коротком и длинном участках кривой доходности?

Короткий участок – фьючерсы на процентные ставки:

( Читать дальше )

Для того, чтобы управление было более точным и предсказуемым обратимся к срочной секции Московской Биржи, где можно найти инструменты хеджирования процентного риска – как короткого, так и длинного.

Итак, что же есть у Биржи для управления процентным риском на коротком и длинном участках кривой доходности?

Короткий участок – фьючерсы на процентные ставки:

- Фьючерс на ставку 3-хмесячного кредита MosPrime

- Фьючерс на среднюю ставку межбанковского однодневного кредита RUONIA

( Читать дальше )

Хеджируем портфель при помощи фьючерса на ОФЗ

- 25 января 2013, 16:04

- |

Хеджируем портфель при помощи фьючерса на ОФЗ. Сегодня в «Ведомостях» вышла колонка Романа Сульжика, управляющего директора по срочному рынку МБ.

Российский спотовый рынок государственного долга по объемам и количеству участников уже давно сопоставим с мировыми ведущими площадками. Согласно статистике, среднедневной объем торгов теми же казначейскими облигациями США (аналог отечественных ОФЗ) в III квартале 2012 г. в США достиг $510 млрд при объеме рынка $11 трлн. Даже по сравнению с этой, казалось бы, заоблачной цифрой рынок российских ОФЗ выглядит довольно уверенно: объем рынка государственных облигаций за последние два года вырос на 60% и превышает 3,2 трлн руб. При этом ежедневно на биржевых торгах заключается сделок с ОФЗ более чем на 18 млрд руб.

Львиная доля объема государственных обязательств, порядка $90 млрд, находится на балансе отечественных банков и инвестдомов. Однако, как и с любым другим финансовым инструментом, рано или поздно встает вопрос управления рисками, которым подвержены даже такие сверхнадежные бумаги, как ОФЗ.

( Читать дальше )

Российский спотовый рынок государственного долга по объемам и количеству участников уже давно сопоставим с мировыми ведущими площадками. Согласно статистике, среднедневной объем торгов теми же казначейскими облигациями США (аналог отечественных ОФЗ) в III квартале 2012 г. в США достиг $510 млрд при объеме рынка $11 трлн. Даже по сравнению с этой, казалось бы, заоблачной цифрой рынок российских ОФЗ выглядит довольно уверенно: объем рынка государственных облигаций за последние два года вырос на 60% и превышает 3,2 трлн руб. При этом ежедневно на биржевых торгах заключается сделок с ОФЗ более чем на 18 млрд руб.

Львиная доля объема государственных обязательств, порядка $90 млрд, находится на балансе отечественных банков и инвестдомов. Однако, как и с любым другим финансовым инструментом, рано или поздно встает вопрос управления рисками, которым подвержены даже такие сверхнадежные бумаги, как ОФЗ.

( Читать дальше )

косвенный признак неизбежности прихода нерезов на ОФЗ

- 25 января 2013, 12:43

- |

Минфин вчера объявил, что с 30 января сдвинет на час вперед время ввода заявок при размещении ОФЗ – теперь заявки на аукционах будут приниматься в период с 12:00 мск по 12:30 мск. Данное изменение принято для удобства иностранных инвесторов из-за разности в часовых поясах, что еще раз подтверждает неизбежность для прихода международных клиринговых систем в Россию в самое ближайшее время.

Вью от нерезов по ОФЗ (англ)

- 25 января 2013, 10:23

- |

Краткое резюме:

вчера были первые покупки от нерезов в ОФЗ. ждут скорого евроклира, на фоне этого покупают длину (собствено укрепление рубльдоллар ноги и оттуда растут)

приток средств в фонд инвестирующие в облигации не стихает

бешенный спрос на качественный 1 эшелоен в корпоратах

Market commentary:

Euroclear is in the air. OFZ curve tightened 5-8 bp in the belly and long-end on the back of strong international demand. Interestingly, most of it came from hedge-funds, who were reestablishing or adding to their long-OFZ positions for the first time this year (previously they mostly took profits) – a sign, that fast money expect significant rally after Euroclear finally comes. Shorter-dated OFZs and quasi-sov corps continue to perform strongly, buoyed by recent 150 bln rub OFZ redemption and favorable money market environment (OFZ 25076, 14s another 5 bp tighter, new 3y VTB already 15 bp tighter from the placement).

Yday corp placement results:

• 3y Rosbank printed at 9% yield, 75 bp to VTB, book was reportedly 3x times oversubscribed. We find the paper very cheap, see fair premium to VTB @50 bp.

• 3y euroclearable Sberbank printed at 7.12% annual yield (7% s/a), 105 bp to OFZ, 145 bp to XCCY, 5 bp below e/c RusAg’16, 75 bp below e/c GPB’15. Issue size 25 bln rub, book 35 bln rub.

FSK placement today: 7-years, 10 bln rub, auction format (more competition compared to the usual book-building). Based on FSK local curve, we see fair yield ~8.15%, 175 bp to OFZ. We note, that e/c FSK’19 (6 years, 8.1%) looks very cheap compared to the local curve: it trades flat to locals, while e/c RuRail’19, for comparison, now trades 75 bp tighter than locals. Therefore, even at 8.2% yield we don’t really find new FSK particularly attractive, prefer e/c FSK’19 instead.

( Читать дальше )

вчера были первые покупки от нерезов в ОФЗ. ждут скорого евроклира, на фоне этого покупают длину (собствено укрепление рубльдоллар ноги и оттуда растут)

приток средств в фонд инвестирующие в облигации не стихает

бешенный спрос на качественный 1 эшелоен в корпоратах

Market commentary:

Euroclear is in the air. OFZ curve tightened 5-8 bp in the belly and long-end on the back of strong international demand. Interestingly, most of it came from hedge-funds, who were reestablishing or adding to their long-OFZ positions for the first time this year (previously they mostly took profits) – a sign, that fast money expect significant rally after Euroclear finally comes. Shorter-dated OFZs and quasi-sov corps continue to perform strongly, buoyed by recent 150 bln rub OFZ redemption and favorable money market environment (OFZ 25076, 14s another 5 bp tighter, new 3y VTB already 15 bp tighter from the placement).

Yday corp placement results:

• 3y Rosbank printed at 9% yield, 75 bp to VTB, book was reportedly 3x times oversubscribed. We find the paper very cheap, see fair premium to VTB @50 bp.

• 3y euroclearable Sberbank printed at 7.12% annual yield (7% s/a), 105 bp to OFZ, 145 bp to XCCY, 5 bp below e/c RusAg’16, 75 bp below e/c GPB’15. Issue size 25 bln rub, book 35 bln rub.

FSK placement today: 7-years, 10 bln rub, auction format (more competition compared to the usual book-building). Based on FSK local curve, we see fair yield ~8.15%, 175 bp to OFZ. We note, that e/c FSK’19 (6 years, 8.1%) looks very cheap compared to the local curve: it trades flat to locals, while e/c RuRail’19, for comparison, now trades 75 bp tighter than locals. Therefore, even at 8.2% yield we don’t really find new FSK particularly attractive, prefer e/c FSK’19 instead.

( Читать дальше )

Рубль, евроклир, перспективы на квартал?

- 24 января 2013, 20:17

- |

Голдман клевещет о 28 на конец марта

Сторчак обещает евроклир к следующей неделе

в «ОФЗ твориться маразм» (с) Вася — ралли 2012 года конечо не будет, но паркануть на квартал в коротких бумагах под 4-5% годовых при игре на укрепление рубле на 6-7 % — чем не идея?

До кучи ожидания смягчения денежно-кредитной политики ЦБ, а фоне массового пресса со стороы минфина и «крупных» олигархов и ожидания смены Игнатьева

Сторчак обещает евроклир к следующей неделе

в «ОФЗ твориться маразм» (с) Вася — ралли 2012 года конечо не будет, но паркануть на квартал в коротких бумагах под 4-5% годовых при игре на укрепление рубле на 6-7 % — чем не идея?

До кучи ожидания смягчения денежно-кредитной политики ЦБ, а фоне массового пресса со стороы минфина и «крупных» олигархов и ожидания смены Игнатьева

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал