ОФЗ

акции Сбер V ОФЗ (инвестидея)

- 12 февраля 2019, 19:30

- |

Смотрим на ЕМ и видим:

1. норма прибыли на разнице в процентных ставка в госбондах в нацвалюте с учетом валютного хеджа что в РФ, что в ряде других стран, почти одинакова.

2. по мультипликаторам российские акции в среднем в 2 раза дешевле ЕМ-вских стоков.

Никому ничего не предлагаю, но имею чуйку, попытка играть вверх в ценах в госдолге уперлась в норму прибыли по ЕМ… а в отдельных акциях без особых трудов могут и вверх сыграть :)

Так что акции Сбанбанка против RGBI… Как вам?

Предлагаю поучаствовать в опросе:

smart-lab.ru/blog/522014.php

P.S. прошу не использовать выше приведенных слов для обоснования своих торгов на финансовых рынках.

- комментировать

- ★3

- Комментарии ( 42 )

Экономический рост России вновь замедляется?

- 11 февраля 2019, 20:23

- |

Долговые рынки России сигнализируют об ухудшении экономической ситуации в стране?

С начала года резко сократился спред между 10-ти и 2-х летними гособлигациями России. Если к концу прошлого года разница в доходностях была равна 0,94 процентных пункта, то в пятницу она упала до 0,3 процентных пункта.

В предыдущий раз такой низкий спред наблюдался на рынках в ноябре 2017 г.

Считается, что кривая доходности является барометром экономической ситуации в стране — чем она площе или если принимает инверсионный вид (когда ставки по более «длинным» долгам выше, чем по более «коротким»), тем ближе кризисные явления.

К примеру, доходность по 10-летним гособлигациям была ниже, чем по 2-х летним с октября 2014 г. по сентябрь 2017 г. за исключением непродолжительных перерывов. Но только в 2017 г. ВВП страны показал рост превышающий 1%.

Резюме

Замедление экономической активности вполне реально, так как стоимость цен на нефть, что в рублях, что в долларах, заметно упала в четвертом квартале 2018 г.

( Читать дальше )

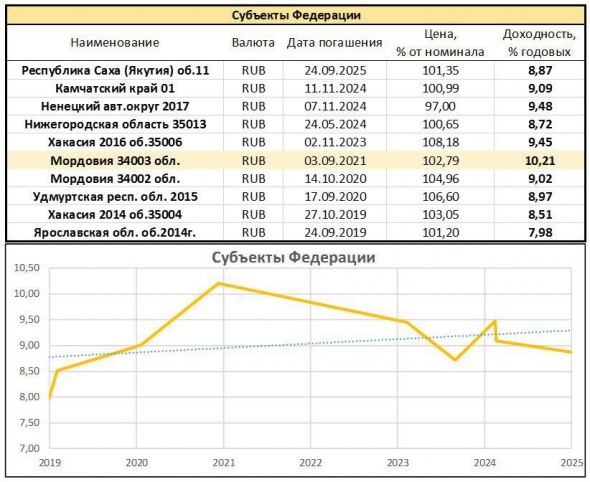

Обзор доходностей облигационного рынка России

- 08 февраля 2019, 13:03

- |

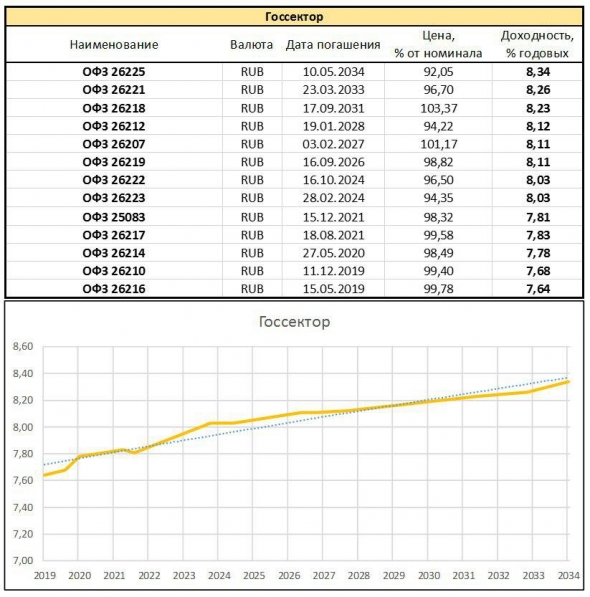

ОФЗ. Еще ровнее, еще идеальнее. Мысли и эмоции, в которые погружает нас кривая доходности на рынке биржевого госдолга. Год назад эта же кривая имела обратный уклон (дальние долги имели меньшую в сравнении с близкими доходность), затем произошел великий исход нерезидентов и кривая, по осени, была, действительно, именно кривой. А сейчас спред доходностей годовых пятнадцатилетних бумаг – всего 0,7%. Но рынок, даже рынок госдолга – это хаотичное явление. И вслед за любым равновесием и математическим изяществом наступает новая фаза разрушения и беспорядка. Готовимся. Может, после пятничного заседания ЦБ. Как и прежде, и тем более в свете сказанного, интересны короткие бумаги, до 1-1,5 лет, как инструмент удобного тактического хранения денег.

( Читать дальше )

Российский рынок в ожидании решения ЦБ РФ по ставке в пятницу

- 07 февраля 2019, 14:28

- |

Российский рынок акций

Индекс ММВБ растет без коррекций 6-ю неделю подряд. На текущей неделе в отсутствии значимых событий вплоть до пятницы, когда состоится решение ЦБ России по ключевой ставке, с учетом закрытых бирж Китая, ожидается торговля с понижением волатильности. Однако, обращает на себя внимание, появление ряда признаков надвигающейся коррекции: на графиках отраслевых индексов ММВБ энергетики и финансов появились технические сигналы ”медвежье расхождение”, которые предвещают начало коррекции до конца недели, также можно отметить, что и на Американских индексах рост последних дней проходит с понижением объемов, а композитный индикатор PUT/CALL Ratio приближается к своим экстремальным значениям (текущее 0,83) вблизи уровня 0,8, что также может служить индикатором надвигающейся коррекции и на Американских фондовых площадках. С учетом этого, спекулятивным инвесторам, возможно, имеет смысл сократить вложения в акции и зафиксировать часть прибыли.

Денежный рынок

( Читать дальше )

Теперь ты "Самозанятый"? Позаботься о создании собственного "Пенсионного фонда"! Дивитикеры помогут...

- 07 февраля 2019, 07:21

- |

Есть там нюанс, самому надо регистрироваться в ПФ РФ и платить взносы, ничем не отличающиеся от взносов ИП на упрощенке.

В этом году это почти 30 тыс.рублей, каждый год увеличение почти на 10%.

Грубо 3 тыс. руб. в месяц.

Предлагаю многолетний эксперимент.

Сделайте свой «Пенсионный фонд» (Кубышка) вкладывайте каждый месяц по 3 тыс. рублей.

Счет, конечно, ИИС.

И покупайте: дивитикеры, облигации, валюту, по 1/3.

Пользуйтесь правилом: никогда, ни при каких обстоятельствах, вы не можете вскрыть свою «Кубышку».

Вы ведь не можете забрать деньги, уплаченные в ПФ РФ.

При выходе на пенсию, благодаря реинвестированию, ежемесячному вложению, сложному проценту, ребалансировки (усреднению), вы накопите очень привлекательную сумму!

Я так делаю с 2006 года. В феврале 2019 г. пошел 151 месяц (более 12 лет). Мне до пенсии еще 15 лет!

Друзья, нужен совет! Куда припарковать наличные?

- 06 февраля 2019, 19:44

- |

Пока из идей есть только короткие вклад, разложить по картам с процентом на остаток или закинуть на брокерский счет в короткие ОФЗ.

Есть еще идеи, куда положить средства чтобы они работали, но при этом был относительно легкий доступ к ним??

О результатах размещения ОФЗ № 26226RMFS; ОФЗ № 26225RMFS

- 06 февраля 2019, 19:24

- |

Минфин России информирует о результатах проведения 6 февраля 2019 г. аукциона по размещению ОФЗ-ПД выпуска № 26226RMFS с датой погашения 7 октября 2026 г.

Итоги размещения выпуска № 26226RMFS:

— объем предложения – 20,000 млрд. рублей;

— объем спроса – 54,995 млрд. рублей;

— размещенный объем выпуска – 20,000 млрд. рублей;

— выручка от размещения – 20,235 млрд. рублей;

— цена отсечения – 100,0200% от номинала;

— доходность по цене отсечения – 8,11% годовых;

— средневзвешенная цена – 100,1072% от номинала;

— средневзвешенная доходность – 8,09% годовых.

06.02.2019 16:49

Минфин России информирует о результатах проведения 6 февраля 2019 г. аукциона по размещению ОФЗ-ПД выпуска № 26225RMFS с датой погашения 10 мая 2034 г.

Итоги размещения выпуска № 26225RMFS:

— объем предложения – 15,000 млрд. рублей;

— объем спроса – 15,569 млрд. рублей;

— размещенный объем выпуска – 15,000 млрд. рублей;

— выручка от размещения – 14,025 млрд. рублей;

— цена отсечения – 91,8600% от номинала;

— доходность по цене отсечения – 8,36% годовых;

— средневзвешенная цена – 92,1124% от номинала;

— средневзвешенная доходность – 8,33% годовых.

www.minfin.ru/ru/document/#

Минфин меняет планы по закупке валюты

- 06 февраля 2019, 17:53

- |

Где можно взять данные доходности портфелей из офз за 20 лет?

- 05 февраля 2019, 15:27

- |

Где можно взять данные доходности портфелей из офз с историей от 20 лет?

Интересуют портфели из длинных, средних и коротких ОФЗ, а также их сочетания

Отчет январь. Планы на год по накоплениям и инвестициям.

- 04 февраля 2019, 23:37

- |

План на год по накоплениям.

Всем доброго времени суток.

Так как на этот год подоспели личные траты (смена авто), мною из ранее заявленного плана было выведено следующее. Планирую:

Январь – июнь закидывать по 25 т.р. (остальное пойдет на смену авто)

Июль – август — ничего (отпуск не откладываю, ранее об этом писал)

Сентябрь – 50 т.р.

Октябрь – 50 т.р.

Ноябрь – 50 т.р.

Декабрь – 100 т.р.

Итого 400 т.р. по итогам года на инвестиции.

Поживем увидим.

Планы по тактике инвестиций на год.

Ожидаю три варианта развития событий;

1) Мы растем еще февраль, далее рынок стагнирует и падает в апреле – мае повторяя примерно прошлый год, в конце года скорее падаем, чем растем.

2) Мы стагнируем в феврале, по сути топчемся на месте и начинаем расти под дивидендный сезон (который обещает быть хорошим), осенью не шатко не валко, ноябрь-декабрь растем.

3) Мы волотильно, проводим весь год, то растя, то падая, без ярко выраженного тренда, и в самый неожиданный момент (возможно в сезон отпусков) мы хорошенько свалимся, после чего закончим год за счет ралли под новогодние примерно там, где и начали в январе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал