ОФЗ

Внутренний рынок долга

- 21 февраля 2019, 12:03

- |

- Первым прошел аукцион по ОФЗ 26226 с погашением в октябре 2026 г. Спрос на выпуск чуть превысил 32 млрд руб. Министерство финансов доразместило облигации почти на 9,7 млрд руб., установив доходность по цене отсечения на уровне 8,4% годовых, что предполагало премию в размере 3 б.п. ко вторичному рынку.

- Затем предлагались короткие ОФЗ 26209 с погашением в июле 2022 г., и здесь результаты нас удивили. Так, спрос достиг 42,6 млрд руб., то есть был заметно больше, чем по другим бумагам. Финансовое ведомство продало этот выпуск на 18,6 млрд руб. и практически без премии ко вторичному рынку:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Мониторинг доходностей. ОФЗ

- 21 февраля 2019, 08:25

- |

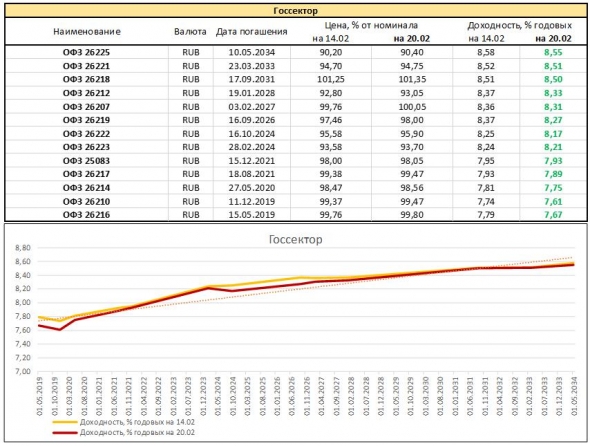

#probondsмонитор ОФЗ. Испуг прошлой недели оказался излишним и недолгим. После 1-%ного падения, по индексу широкого рынка (https://www.moex.com/ru/index/RGBITR/technical/), состоялось сопоставимое восстановление. Преград для продолжения этого восстановления не видим. Ставки межбанковского рынка плавно отходят от 8%-ных рубежей (http://cbr.ru/), доходности почти всех ОФЗ ожидаемо выше ключевой ставки (КС = 7,75%). Удешевление денег в сравнении с концом прошлого года, косвенно, отражено в росте фондового рынка. Не забываем про нефть: Brent в соответствии с нашими же прогнозами ушла выше 67 долл./барр., и, скорее всего, эффект этого роста еще вне цен облигаций. Санкционные страхи на прошлой неделе жестко скорректировали рынок. Но не развернули его. На повестке ближайших сессий, скорее всего, дальнейший подъем. Впрочем, ралли уже было, рынок относительно равновесен. ОФЗ – это нынче инструмент хранения денег, а не спекуляций на длинном конце.

Результаты размещения ОФЗ № 26226RMFS, № 26209RMFS, № 52002RMFS на аукционе 20.02.2019г

- 21 февраля 2019, 03:09

- |

Минфин России информирует о результатах проведения 20 февраля 2019 г. аукциона по размещению ОФЗ-ПД выпуска № 26226RMFS с датой погашения 7 октября 2026 г.

Итоги размещения выпуска № 26226RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 32,020 млрд. рублей;

— размещенный объем выпуска – 9,691 млрд. рублей;

— выручка от размещения – 9,672 млрд. рублей;

— цена отсечения – 98,4100% от номинала;

— доходность по цене отсечения – 8,40% годовых;

— средневзвешенная цена – 98,4368% от номинала;

— средневзвешенная доходность – 8,40% годовых.

Дата публикации: 20.02.2019 14:57

Минфин России информирует о результатах проведения 20 февраля 2019 г. аукциона по размещению ОФЗ-ПД выпуска № 26209RMFS с датой погашения 20 июля 2022 г.

Итоги размещения выпуска № 26209RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 42,624 млрд. рублей;

( Читать дальше )

Портфель облигаций для свекрови

- 20 февраля 2019, 14:41

- |

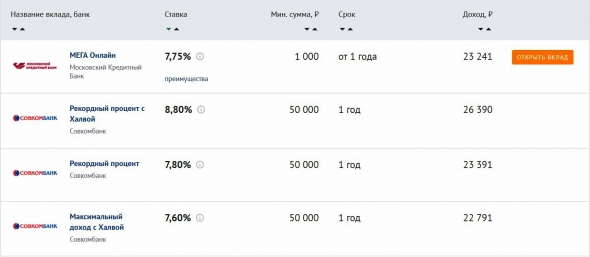

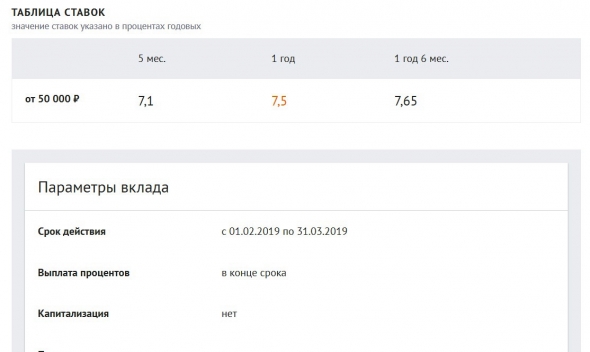

Позвонила на днях свекровь и говорит:

— Юля, посмотри там в интернете, в какой банк можно деньги вложить под хороший процент. 300 тыс. на 1 год.

Если свекровь о чём-то просит — надо всё бросать и делать о чём просит ))

Захожу на банки.ру и вижу:

Из топ-10:

Сбербанк

( Читать дальше )

Приток западных денег в длинные ОФЗ продолжается

- 20 февраля 2019, 14:13

- |

Российский рынок акций

Российский фондовый рынок пока продолжает оставаться под умеренным давлением, и в ходе вчерашнего дня индекс МосБиржи потерял еще около 0,6%. При текущем новостном фоне явных драйверов для продолжения снижения индекса на текущий момент мы, скорее, не наблюдаем, и в базовом сценарии сегодня ожидаем возвращения индекса в середину диапазона 2450-2500 пунктов.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,40-7,60%, USD 2,2-2,4%, по недельным — RUB 7,5-8,0%, USD 2,35-2,55%.

Рынок облигаций

Новый формат аукционов ОФЗ все еще пугает инвесторов, сегодняшнее размещение длинной ОФЗ 26226 с погашением 7 октября 2026 года, «в объеме остатков, доступных для размещения в указанном выпуске», именно так указано в сообщении Минфина, конечно способно напугать инвесторов, а агрессивное размещение этого выпуска способно передвинуть всю кривую доходностей ОФЗ вверх. В этих условиях отскок в ОФЗ после небольшого провала на новости о появлении новой версии законопроекта о санкциях США против РФ выглядит неожиданным и объясняется продолжением притока западных денег в длинные ОФЗ на фоне роста глобального спроса на облигации развивающихся рынков. Полагаем, что в случае агрессивного размещения длинных ОФЗ 26226 (сбор заявок с 12 до 12.30) и провала вторичного рынка логично воспользоваться этим и нарастить позицию в длинных облигациях сроком 7-10 лет на уровнях доходностей 8,40 – 8,60 % годовых соответственно.

( Читать дальше )

Внутренний рынок долга

- 20 февраля 2019, 14:02

- |

( Читать дальше )

Утренний комментарий по финансовым рынкам 18.02.2019

- 18 февраля 2019, 10:14

- |

— Индексы США завершили торги в пятницу на позитивной ноте, S&P500 прибавил 1.09% на фоне торговых переговоров с Китаем, а также вследствие подписания бюджета страны Трампом до окончания финансового года – 30 сентября. Стороны продолжат обсуждение и на текущей неделе.

— Котировки нефти продолжают рост. Помимо сокращения добычи странами ОПЕК трейдеры реагировали на сообщение из Саудовской Аравии, крупнейшее месторождение которой частично прекращало работу. Обозначенная нами ранее цель 66.50 по Brent практически достигнута, вблизи текущих значений сопротивление продавцов увеличится.

— Доля нерезидентов в ОФЗ, по информации ЦБ РФ, впервые с лета 2018 увеличилась. По состоянию на январь 24.4% суверенного долга находится в руках нерезидентов по сравнению с 23.8% в декабре. Но из-за возобновления санкционной риторики показатель вновь будет ухудшаться.

( Читать дальше )

Обстановка на рынках: противоречия, скепсис и эмоции. И 65 и меньше рублей за доллар.

- 18 февраля 2019, 07:02

- |

• Прошедшая неделя запомнилась на российских площадках как неделя стремительной коррекции. Причем коррекция оказалась не однонаправленной: в конце недели рубль, акции, гособлигации активно отыгрывали потери. Американский и европейские рынки акций росли, в принципе. Параллельно с ними, на новые максимумы вышла нефть, вернулось на убедительный тренд повышения золото.

• Оптимизмом участников эти, в общем, положительные явления не сопровождались. Осторожность и скепсис отечественных игроков понятны и укладываются в динамику российских активов. Правда, пятничный их рост вызвал, возможно, бОльшую тревогу и недоверие к перспективам, чем предыдущее снижение. В отношении же повышения западных рынков, главное экспертное мнение – надувание пузыря. Рост нефти обойден пренебрежением и молчанием.

• Почему важно не только движение котировок, но и чувственное восприятие этого движения? Цена – это реализованное действие конкретных живых людей, либо роботизированных систем, созданной живыми людьми и действующих в их интересах. Если рынки растут в отсутствии публичного желания к покупкам со игроков, это показатель давления избыточного капитала. Деньги приходят на рынки, в соответствии с инвестдекларациями, должны быть размещены. Покупки происходят по умолчанию и необходимости. Скептически настроенные игроки ставят на разворот тенденции вниз, на опережение, открывают короткие позиции, которые не только прогладываются притекающим капиталом, но и в дальнейшем, при принудительном закрытии, формируют вал новых покупок. Эти же скептики, в попытке отбить убытки и находясь в жесточайшем дискомфорте по отношению к новым коротким позициям, рано или поздно, сами становятся чистыми покупателями. Здесь наступает разворотный момент: цены максимально высоки, поскольку покупки, в большинстве, состоялись; сокращение потенциальных покупателей приводит к коррекции.

• Предполагаем, картина роста западных рынков акций определяется приведенной логикой. Скептики пока продают на опережение. Но, видимо, весьма скоро будут готовы покупать. Впрочем, переломный момент не наступил. И на сегодня западный рост – поддержка российским активам.

• Рост нефти, также важный для российских акций, облигаций и рубля, как уже говорилось, проигнорирован. Видимо, он окажется аргументом в пользу дальнейшей компенсации состоявшейся в России фондовой коррекции. В том числе и аргументом в пользу возврата рубля к укреплению. Укрепление рубля, вообще, представляется нам еще не реализованным процессом, и пробой вниз 66, 65 рублей за доллар – это, по нам, наиболее читаемая тенденция ближайших дней. В этой связи психоз на рынке ОФЗ (падение цен гособлигаций более чем на 1% в середине прошедшей недели) оцениваем как локальную вспышку настроений, без последствий и развития.

Отдельный брокерский счет для ОФЗ.

- 16 февраля 2019, 18:14

- |

Сбербанк, ОФЗ и санкции

- 15 февраля 2019, 13:48

- |

Сейчас ожидания антироссийских санкций создают влияние на сантимент участников рынка сильнее, чем чем макроэкономика и финансовые результаты.

В каком-то смысле опасения санкций в моменте преувеличены из-за неопределенности, которые сами санкции таят: слишком большой разброс возможных сценариев от катастрофического до нейтрального (понятное дело, что страх от именно реализации катастрофических сценариев отсюда и такие панические ожидания, хотя вероятность их реализации может быть невысокой).

Вот график RGBI. На нем горизонтальными линиями отмечены уровни индекса RGBI на момент введения санкций против Русала, En+ И Дерипаски (в апреле 2018) и индекса RGBI на риторике о вводе санкций против госдолга и госбанков по «делу Скрипалей» (в августе 2018).

Как мы видим сейчас, санкции против Русала сняли, а ожидаемые санкции по «делу Скрипалей» мягче, чем тот сценарий что озвучивался в качестве проекта в августе. Вот только индекс RGBI сейчас ниже тех уровней. Но это несоответствие еще можно обосновать тем что Банк России дважды повысил ключевую ставку (в то время как в марте 2018 года были ожидания, что до конца 2018 г. будет 2-3 понижения ставки).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал