ОФЗ с переменным купоном

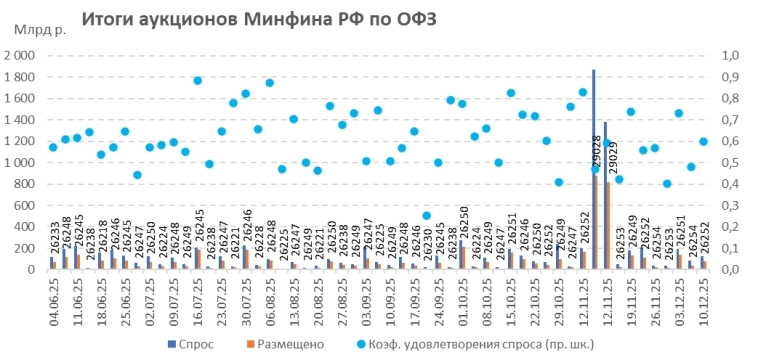

Итоги аукционов Минфина РФ по размещению ОФЗ 10.12.2025: идем с перевыполнением годового плана

- 10 декабря 2025, 20:26

- |

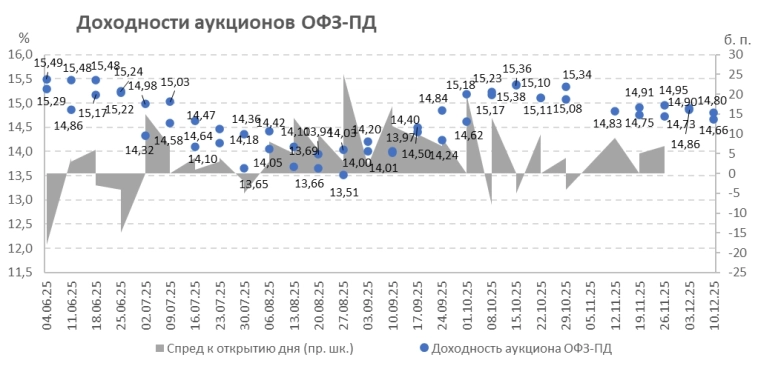

Минфин РФ 10.12.2025 провел аукционы по размещению ОФЗ-ПД серий: 26254 с погашением 03.10.2040 и серии 26052 с погашением 12.10.2033.

ОФЗ-26254

- Предложение: доступный остаток (975,4 млрд руб.)

- Спрос: 84,0 млрд руб.

- Размещено: 40,4 млрд руб. по номиналу

- Выручка: 38,3 млрд руб.

- Средневзвешенная цена: 92,88% от номинала

- Средневзвешенная доходность: 14,66%

- Премия к открытию дня: 6 б. п.

ОФЗ-26052

- Предложение: доступный остаток (170,6 млрд руб.)

- Спрос: 124,7 млрд руб.

- Размещено: 74,6 млрд руб. по номиналу

- Выручка: 69,7 млрд руб.

- Средневзвешенная цена: 91,70% от номинала

- Средневзвешенная доходность: 14,80%

- Премия к открытию дня: 2 б. п.

План/факт размещения ОФЗ по номиналу

*С учетом дополнительных размещений после аукционов

**Первоначальный план был 1,5 трлн руб.

Размещено ОФЗ по номиналу по видам с начала 2025 г., млрд руб.

Обновленный план по выручке на 2025 г. перевыполнен на 105,1% (7,335 трлн руб.).

Обновленный план привлечения ОФЗ по выручке согласно поправкам Минфина РФ, млрд руб.

Источники: Минфин РФ, Московская биржа, собственные расчеты

Источники: Минфин РФ, Росстат, Счетная палата и собственные расчеты

Примечание: Государственный долг приведен с учетом государственных гарантий

- комментировать

- 440

- Комментарии ( 0 )

Итоги аукционов Минфина РФ по размещению ОФЗ 26.11.2025: годовой план по номиналу выполнен почти на 100%

- 26 ноября 2025, 20:51

- |

Минфин РФ 26.11.2025 провел аукционы по размещению ОФЗ-ПД серий: 26252 с погашением 12.10.2033 и серии 26054 (новый выпуск) с погашением 03.10.2040.

ОФЗ-26252

- Предложение: доступный остаток (284,0 млрд руб.)

- Спрос: 203,4 млрд руб.

- Размещено: 113,5 млрд руб. по номиналу

- Выручка: 104,7 млрд руб.

- Средневзвешенная цена: 91,05% от номинала

- Средневзвешенная доходность: 14,95%

- Премия к открытию дня: 7 б. п.

ОФЗ-26054

- Предложение: доступный остаток (1 000,0 млрд руб.)

- Спрос: 37,6 млрд руб.

- Размещено: 21,4 млрд руб. по номиналу

- Выручка: 20,0 млрд руб.

- Средневзвешенная цена: 92,47% от номинала

- Средневзвешенная доходность: 14,73%

- Премия к открытию дня: -

План размещений ОФЗ по номиналу по сумме планов за все кварталы выполнен почти на 100% (с учетом дополнительных размещений после аукционов) за счет перевыполнения планов за 1-3 кварталы.

План/факт размещения ОФЗ по номиналу

*С учетом дополнительных размещений после аукционов

**Первоначальный план был 1,5 трлн руб.

Размещено ОФЗ по номиналу по видам с начала 2025 г., млрд руб.

Обновленный план привлечения ОФЗ по выручке согласно поправкам Минфина РФ, млрд руб.

Источники: Минфин РФ, Московская биржа, собственные расчеты

Источники: Минфин РФ, Росстат, Счетная палата и собственные расчеты

Примечание: Государственный долг приведен с учетом государственных гарантий

Итоги аукционов Минфина РФ по размещению ОФЗ 19.11.2025

- 19 ноября 2025, 19:00

- |

Минфин РФ 19.11.2025 провел аукционы по размещению ОФЗ-ПД серий: 26253 (новый выпуск) с погашением 06.10.2038 и серии 26049 с погашением 16.06.2032

ОФЗ-26253

- Предложение: доступный остаток (750,0 млрд руб.)

- Спрос: 48,4 млрд руб.

- Размещено: 20,4 млрд руб. по номиналу

- Выручка: 19,1 млрд руб.

- Средневзвешенная цена: 92,75% от номинала

- Средневзвешенная доходность: 14,75%

- Премия к открытию дня: -

ОФЗ-26049

- Предложение: доступный остаток (132,6 млрд руб.)

- Спрос: 178,4 млрд руб.

- Размещено: 131,4 млрд руб. по номиналу

- Выручка: 118,7 млрд руб.

- Средневзвешенная цена: 85,86% от номинала

- Средневзвешенная доходность: 14,91%

- Премия к открытию дня: 5 б. п.

План/факт размещения ОФЗ по номиналу

*С учетом дополнительных размещений после аукционов

**Первоначальный план был 1,5 трлн руб.

Размещено ОФЗ по номиналу по видам с начала 2025 г., млрд руб.

Обновленный план привлечения ОФЗ по выручке согласно поправкам Минфина РФ, млрд руб.

Источники: Минфин РФ, Московская биржа, собственные расчеты

Источники: Минфин РФ, Росстат, Счетная палата и собственные расчеты

Примечание: Государственный долг приведен с учетом государственных гарантий

⭐️ Инфляция рухнула! Цифры вдвое ниже прогноза, ЦБ оказался в ловушке 👻Когда экономика уйдет в отрицательную зону? ❄️

- 16 ноября 2025, 20:46

- |

Очень интересные данные вышли в конце недели, но рынок прошёл мимо. А зря! цифры выглядят так, будто кто-то резко нажал стоп-кран

📌Инфляция

Октябрьская инфляция составила 0,50% против ожидаемых 0,84%. Годовая 7,71%, тогда как консенсус был 8,08%.

За январь-октябрь уже 4,81%. Минэкономразвития тут же снизило оценку годовой инфляции до 7,37%. Хочется назвать происходящее «обвалом» инфляции. Настолько неожиданно резким выглядит замедление

Разрыв между ключевой ставкой и инфляцией продолжает находиться на рекордных уровнях. При этом, ставки по вкладам еженедельно снижаются на 0,1-0,2%. Тенденция устойчива, но это микро шаги

( Читать дальше )

- комментировать

- 16.1К |

- Комментарии ( 88 )

Обгоняет ли ОФЗ-ПК инфляцию на периоде 10 лет с разными точками старта (винтажный анализ)? Проверяю надежность стратегии.

- 14 ноября 2025, 07:13

- |

Этот вопрос интересен в контексте не только высоких текущих реальных ставок, но и ретроспективно посмотреть, что было при отрицательной реальной ставке и минимальной положительной.

В предыдущие 10 лет все эти периоды были, поэтому ретроспективная оценка на таком длительном периоде и с разными точками старта позволит сделать сформировать ожидания по данной стратегии.Я выбрал ОФЗ-ПК 29007 размещение проходило 31.12.2014 и на данный момент еще не погашена.Наиболее правильно надо было б выбирать индекс ОФЗ-ПК RUFLBITR, но его начали рассчитывать только с декабря 2023 года.

Купон на ОФЗ начисляется раз в полгода, поэтому выбрал соответствующие месяцы.

Цель: понять,

1. что было бы с 1 млн руб. ОФЗ-ПК с реинвестированием купона, с учетом 13% ставки НДФЛ на купоны

2. обогнал бы ОФЗ-ПК инфляцию с учетом разных точек старта инвестирования в течение предыдущих 10 лет.

Сразу вывод по итогам:

1. ОФЗ-ПК позволяет обогнать инфляцию, но довольно скромно. На 10 годах всего 33%.

2. НФДЛ мощно бьет по накопленной доходности, пользуйтесь ИИС на долгий срок.

( Читать дальше )

Небольшой комментарий по итогам аукционов Минфина РФ ОФЗ-ПК (флоатеров) серий 29028 и 29029

- 12 ноября 2025, 20:43

- |

В предыдущем посте позиционировал новые ОФЗ-ПК (флоатеры): https://smart-lab.ru/mobile/topic/1228910/. Большой переспрос на аукционах Минфина РФ позволил разместить их без премии к близким и аналогичным ОФЗ серий 29026 и 29027. (см.: https://smart-lab.ru/mobile/topic/1229297/).

( Читать дальше )

Рекордное размещение ОФЗ: сегодня, 12 11 2025 Минфин разместил более 1 трлн руб. Выводы

- 12 ноября 2025, 19:24

- |

Еженедельно по средам

Минфин проводит аукционы ОФЗ

В 4 кв. запланировано 12 аукционов Минфина.

Сегодня впервые в 2025г Минфин разместил флоатеры.

Долгосрочно,

банки предпочитают покупать флоатеры (доходность привязана к ставке RUONIA)

Потому что высокий риск и неопределённость (особенно высокий риск связан с СВО)

Напоминаю.

RUONIA (Ruble Overnight Index Average) —

процентная ставка,

по которой банки кредитуют друг друга сроком «овернайт»,

фактически на один день.

Это «эталонная» ставка, которая измеряет стоимость денег (ликвидности) для банков на краткосрочном межбанковском рынке.

Флоатеры выгодны при росте процентных ставок.

Когда ключевая ставка растёт, купонные выплаты по флоатерам увеличиваются.

При падении ставки,

флоатеры менее выгодны,

их купонная доходность снижается.

В такой период выгоднее продавать флоатеры и

покупать классические облигации с фиксированным купоном,

ведь их доходность становится более предсказуемой.

Негласно, в связи с ростом дефицита бюджета,

( Читать дальше )

Итоги аукционов Минфина РФ по размещению ОФЗ 12.11.2025: рекордные объемы по флоатерам с прошлого года

- 12 ноября 2025, 19:13

- |

Минфин РФ 12.11.2025 провел аукционы по размещению ОФЗ-ПД серий: 26252 с погашением 12.10.2033, а также по двум новым ОФЗ-ПК (флоатеры) серии 29028 с погашением 22.10.2039 и серии 29029 с погашением 22.10.2041. В результате рекордных объемов по последним с декабря прошлого года, план по привлечению оказался перевыполнен по 4 кварталу и за весь 2025 г. (до изменения)

ОФЗ-26252

- Предложение: доступный остаток (445,4 млрд руб.)

- Спрос: 198,6 млрд руб.

- Размещено: 164,6 млрд руб. по номиналу

- Выручка: 151,9 млрд руб.

- Средневзвешенная цена: 91,54% от номинала

- Средневзвешенная доходность: 14,83%

- Премия к открытию дня: 9 б. п.

ОФЗ-29028

- Предложение: доступный остаток (1 000,0 млрд руб.)

- Спрос: 1 866,5 млрд руб.

- Размещено: 876,2 млрд руб. по номиналу

- Выручка: 830,7 млрд руб.

- Средневзвешенная цена: 93,82% от номинала

- Средневзвешенная доходность: -

- Дисконт к открытию дня: -

ОФЗ-29029

- Предложение: доступный остаток (1 000,0 млрд руб.)

- Спрос: 1 378,1 млрд руб.

- Размещено: 815,0 млрд руб. по номиналу

- Выручка: 771,1 млрд руб.

- Средневзвешенная цена: 93,62% от номинала

- Средневзвешенная доходность: -

- Дисконт к открытию дня: -

План/факт размещения ОФЗ по номиналу

*С учетом дополнительных размещений после аукционов

**По номиналу без учета продолженных Минфином РФ поправок в ФБ о размещении на 2,2 млрд руб. в 4 кв. 2025 г.

Примечание: после аукционов Минфин РФ увеличил план размещения на 4 кв. до 3,8 трлн руб., т. о., его исполнение составит 74,4%, а за 2025 г. — 95,6%

Размещено ОФЗ по номиналу по видам с начала 2025 г., млрд руб.

Текущий план на 2025 г. по выручке от размещения ОФЗ – 4,781 трлн руб. Минфин РФ в 4 кв. 2025 г., согласно предложенным поправкам (приняты Государственной Думой в октябре 2025 г.), планирует занять через госбумаги 2,2 трлн руб. для финансирования дефицита федерального бюджета (ФБ). Таким образом новый план будет — 6,981 трлн руб. по выручке (5,565 трлн руб. — чистое привлечение с учетом погашений).

План привлечения ОФЗ согласно поправкам Минфина РФ, млрд руб.

Источники: Минфин РФ, Московская биржа, собственные расчеты

Источники: Минфин РФ, Росстат, Счетная палата и собственные расчеты

Примечание: Государственный долг приведен с учетом государственных гарантий

Минфин РФ разместил на аукционе ОФЗ-ПК 29029 в объеме ₽0,815 трлн при спросе ₽1,378 трлн, средневзвешенная цена – 93,6222% от номинала

- 12 ноября 2025, 17:18

- |

Минфин России информирует о результатах проведения 12 ноября 2025 г. аукциона по размещению ОФЗ-ПК выпуска № 29029RMFS с датой погашения 22 октября 2041 г.

Итоги размещения выпуска № 29029RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 1378,097 млрд. рублей;

— размещенный объем выпуска – 815,026 млрд. рублей;

— выручка от размещения – 771,122 млрд. рублей;

— цена отсечения – 93,4490% от номинала;

— средневзвешенная цена – 93,6222% от номинала.

minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=314365-o_rezultatakh_razmeshcheniya_ofz_vypuska__29029rmfs_na_auktsione_12_noyabrya_2025_g.

Минфин РФ разместил на аукционе ОФЗ-ПК 29028 в объеме ₽0,876 трлн при спросе ₽1,866 трлн, цена отсечения – 93,7490% от номинала

- 12 ноября 2025, 15:42

- |

Минфин России информирует о результатах проведения 12 ноября 2025 г. аукциона по размещению ОФЗ-ПК выпуска № 29028RMFS с датой погашения 22 октября 2039 г.

Итоги размещения выпуска № 29028RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 1866,477 млрд. рублей;

— размещенный объем выпуска – 876,193 млрд. рублей;

— выручка от размещения – 830,733 млрд. рублей;

— цена отсечения – 93,7490% от номинала;

— средневзвешенная цена – 93,8207% от номинала.

minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=314361-o_rezultatakh_razmeshcheniya_ofz_vypuska__29028rmfs_na_auktsione_12_noyabrya_2025_g.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал