Блог им. OlegDubinskiy

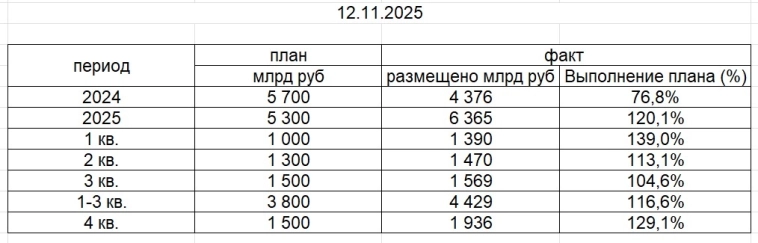

Рекордное размещение ОФЗ: сегодня, 12 11 2025 Минфин разместил более 1 трлн руб. Выводы

- 12 ноября 2025, 19:24

- |

Еженедельно по средам

Минфин проводит аукционы ОФЗ

В 4 кв. запланировано 12 аукционов Минфина.

Сегодня впервые в 2025г Минфин разместил флоатеры.

Долгосрочно,

банки предпочитают покупать флоатеры (доходность привязана к ставке RUONIA)

Потому что высокий риск и неопределённость (особенно высокий риск связан с СВО)

Напоминаю.

RUONIA (Ruble Overnight Index Average) —

процентная ставка,

по которой банки кредитуют друг друга сроком «овернайт»,

фактически на один день.

Это «эталонная» ставка, которая измеряет стоимость денег (ликвидности) для банков на краткосрочном межбанковском рынке.

Флоатеры выгодны при росте процентных ставок.

Когда ключевая ставка растёт, купонные выплаты по флоатерам увеличиваются.

При падении ставки,

флоатеры менее выгодны,

их купонная доходность снижается.

В такой период выгоднее продавать флоатеры и

покупать классические облигации с фиксированным купоном,

ведь их доходность становится более предсказуемой.

Негласно, в связи с ростом дефицита бюджета,

план Минфина по размещению ОФЗ на 4 квартал

был увеличен на 2.2 трлн руб.

Т.е. план на 4 квартал 3,7 трлн (а не 1,5 трлн).

Федеральный бюджет РФ в январе-октябре 2025 года, по предварительным данным,

был исполнен с дефицитом 4,19 трлн рублей, или 1,9% ВВП, сообщил Минфин.

За 2025г. дефицит бюджета, вероятно, будет 5,7 трлн руб.

(так запланировано, с учётом последних корректировок).

Обычно, самые высокие расходы бюджета — в конце календарного года.

Дефицит бюджета покрывается за счёт эмиссии ОФЗ.

Аукционы по размещению ОФЗ

позволяют оценить конъюнктуру рынка и

понять, под какую доходность инвесторы готовы кредитовать государство.

Высокий уровень спроса позволяет государству рассчитывать при следующем размещении на более низкий процент по займам, а

низкий спрос, напротив, говорит о необходимости дать инвесторам большую доходность или дождаться более подходящей рыночной ситуации.

Понять, какая ставка необходима для выполнения плана, важно

для принятия решения о длине облигаций в портфеле.

Огромные расходы на обслуживание гос. долга будут в 2026г.

8,9% бюджета пойдёт на обслуживание гос. долга

(в США затраты на обслуживание долга тоже около 9%, т.к. у них под 4% размещают).

ВЫВОД

Пока спрос на ОФЗ позволяет выполнить план за счёт размещения флоатеров.

Банки не хотят брать высокий риск,

поэтому длинные ОФЗ готовы брать именно с плавающим купоном

(доходность привязана к RUONIA)

Расходы на обслуживание госдолга в 2026г могут превысить запланированные 8,9% бюджета

Сейчас фикс купон выгоден.

«Тела» длинных ОФЗ растут.

А у банков в ОФЗ очень длинные деньги.

А что будет до 2039г. и до 2041г никто не знает.

Поэтому на такие сроки банки предпочитают флоатеры.

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- eurrub

- EURUSD

- IMOEX

- NASDAQ

- rgbi

- S&P500

- Si

- акции

- банки

- брокеры

- БСП

- бюджет

- бюджет РФ 2025

- валюта

- вклады

- Владимир Путин

- ВТБ

- Газпром

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- евро

- золото

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- мирные переговоры

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- отчеты МСФО

- офз

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- пошлины США

- прогноз по акциям

- Роснефть

- РТС

- рубль

- рынки

- рынок

- санкции

- санкции США

- Сбер

- сбербанк

- СВО

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- торговые войны

- Трамп

- трейдинг

- тренд

- узкая денежная база

- Украина

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- экономика США

- юань

сейчас фикс купон выгоден.

«Тела» длинных ОФЗ растут.

А у банков в ОФЗ очень длинные деньги.

А что будет до 2039г. и до 2041г никто не знает.

Поэтому на такие сроки банки предпочитают флоатеры.

банки сейчас не планируют продавать ОФЗ на сотни млрд

Это — очень длинные деньги.

Руководители гос. банков зарабатывают такие деньги, которые обычным трейдерам могут только присниться.

дописал пост.

Для понимания.

Банкиры умеют считать.

Просто краткосрочная логика отличается от логики тех, кто покупает на десятидения.

сколько с % от ВВП

8,9% бюджета на 26г

Ситуация кажется крайне опасной и что правительство не осознаёт насколько всё плохо стало.

ещё Минфин с декабря и в юанях будет размещать

Думаю,

дефицит бюджета в 2025г будет около 6 трлн руб.

Т.е. достаточно будет выполнить план на 4 кв. в 3,8 трлн руб.

за 10 мес. 4,19 трлн

Можете сылку отправить, что уже 10 трлн?

Гос.долг в своей валюте — это не страшно.

Большая проблема, когда гос.долг в чужой валюте

Бывает и так

Пока, ситуация преемлемая.

Долг в своей валюте.

Можно и напечатать