SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ОПЦИОНЫ

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Поведение волатильности

- 08 февраля 2012, 12:39

- |

Вот довольно забавно наблюдать да и отвечать на вопросы типа...

— Че за фигня, рынок вроде откатывает а вола при этом снижается, чо за бред?

Ответ довольно простой, вола конечно не столько связана с падением или ростом рынка, сколько с его отклонением от некоего среднего за последнее время.

Если посмотреть что сейчас происходит: узкий длинный тоненький тренд, растущий. Возьмем за некий центр точку откуда пошло много шортов, это где то 150 000, рынок рос, вола падала по двум «причинам»,

первая в ковычках причина потому что рынок рос,

вторая причина уже без ковычек, потому что дисперсия маленькая.

Что происходит дальше, тренд, или по научному автокорреляция временного ряда, начинает выходить за рамки того, что ожидал рынок (примерно минимум индекса волатильности пришелся на 3 ее число около 161000 по индексу и он, гад, рынок начинает переть дальше, аш до 166500, — беспредел, вола начинает закладывать в себя такое стандартное отклонение за прошедший период и растет на росте индеса.

( Читать дальше )

— Че за фигня, рынок вроде откатывает а вола при этом снижается, чо за бред?

Ответ довольно простой, вола конечно не столько связана с падением или ростом рынка, сколько с его отклонением от некоего среднего за последнее время.

Если посмотреть что сейчас происходит: узкий длинный тоненький тренд, растущий. Возьмем за некий центр точку откуда пошло много шортов, это где то 150 000, рынок рос, вола падала по двум «причинам»,

первая в ковычках причина потому что рынок рос,

вторая причина уже без ковычек, потому что дисперсия маленькая.

Что происходит дальше, тренд, или по научному автокорреляция временного ряда, начинает выходить за рамки того, что ожидал рынок (примерно минимум индекса волатильности пришелся на 3 ее число около 161000 по индексу и он, гад, рынок начинает переть дальше, аш до 166500, — беспредел, вола начинает закладывать в себя такое стандартное отклонение за прошедший период и растет на росте индеса.

( Читать дальше )

- комментировать

- 37 | ★1

- Комментарии ( 6 )

План по опц. комбинации RIG на неделю (06-10 февраля 2012)

- 07 февраля 2012, 14:32

- |

Хай по акции 49,74, лоу за тек месяц 43,75

3 февраля в пятницу продали 6 контрактов колл май 40 с прибылью 3536,91

Итого на данный момент в нашей комбинации остались:

Длинный пут февра 45, 51 контракт

Длинный колл май 40, 45 контрактов

Короткий колл май 52,5, 45 контрактов (покрыт длинным колом)

Длинный пут май 40, 51 контракт

кэша было больше $15000

План по опц. комбинации RIG на след неделю (06-10 февраля):

Вверх: в точке 50 или выше в т 52,5 — покупаем пут март 50 или 52,5 -45 контрактов по цене 3,0 или меньше (кэша хватит)

Дальше вверх в точке 55 продаем короткий колл и колл 40 май весь и опять берем стредл 55 май на сколько хватит кэша

Вниз: на цене 40 либо закрываем комбинацию в прибыли, либо продаем путы и оставляем бесплатный колл 40 май, либо покупаем снова 6 контрактов колла 40 май

В результате на данный момент 6 февраля купили пут 50 март по цене 3.0 45 контрактов

( Читать дальше )

3 февраля в пятницу продали 6 контрактов колл май 40 с прибылью 3536,91

Итого на данный момент в нашей комбинации остались:

Длинный пут февра 45, 51 контракт

Длинный колл май 40, 45 контрактов

Короткий колл май 52,5, 45 контрактов (покрыт длинным колом)

Длинный пут май 40, 51 контракт

кэша было больше $15000

План по опц. комбинации RIG на след неделю (06-10 февраля):

Вверх: в точке 50 или выше в т 52,5 — покупаем пут март 50 или 52,5 -45 контрактов по цене 3,0 или меньше (кэша хватит)

Дальше вверх в точке 55 продаем короткий колл и колл 40 май весь и опять берем стредл 55 май на сколько хватит кэша

Вниз: на цене 40 либо закрываем комбинацию в прибыли, либо продаем путы и оставляем бесплатный колл 40 май, либо покупаем снова 6 контрактов колла 40 май

В результате на данный момент 6 февраля купили пут 50 март по цене 3.0 45 контрактов

( Читать дальше )

Риски при торговле опционами. Часть 2,5

- 06 февраля 2012, 18:00

- |

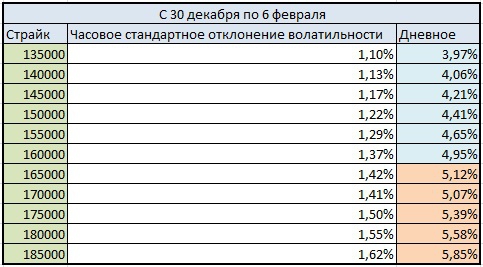

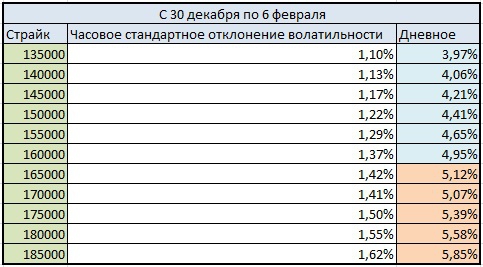

В этой маленькой записке я хочу привести пример как важен вегалимит при построении опционных позиций.

Для этого проведем небольшое аналитическое исследование:

Я беру данные по биржевой улыбке по часам, далее смотрю стандартное изменение доходносей. А-ля dIv/Iv0 по часовым данным по каждому из страйков.

Вот что примечательно. На растущем тренде мы наблюдали большую подвижность в правом краю кривой, нежели в левой путовой части.

Итак, строя позиции, вероятно стоит оценивать максимальное вега-влияние на позу исходя из следующих результатов:

поправка, скрин переделывать влом, не 30 декабря, а 30 ноября, серия — март.

Для этого проведем небольшое аналитическое исследование:

Я беру данные по биржевой улыбке по часам, далее смотрю стандартное изменение доходносей. А-ля dIv/Iv0 по часовым данным по каждому из страйков.

Вот что примечательно. На растущем тренде мы наблюдали большую подвижность в правом краю кривой, нежели в левой путовой части.

Итак, строя позиции, вероятно стоит оценивать максимальное вега-влияние на позу исходя из следующих результатов:

поправка, скрин переделывать влом, не 30 декабря, а 30 ноября, серия — март.

не направленная опционная схема.

- 05 февраля 2012, 13:25

- |

В понедельник думаю открыть такую схему опционную по Ри.

put 15.02/12 страйк 165 -10 шт

put 15.03/12 страйк 165 + 10 шт.

put 15.02/12 страйк 160 +20шт.

рut 15/02/12 страйк 155 -20 шт.

call 15.02/12 страйк 170 +20шт.

call 15.02.12 страйк 175 -50шт.

Идея такая. Не думаю, что экспирируемся 15.02.2011 выше 177000 и ниже 152000 по РИ. В этом диапазоне схема профитная.

Держать буду вплоть до экспирации.

put 15.02/12 страйк 165 -10 шт

put 15.03/12 страйк 165 + 10 шт.

put 15.02/12 страйк 160 +20шт.

рut 15/02/12 страйк 155 -20 шт.

call 15.02/12 страйк 170 +20шт.

call 15.02.12 страйк 175 -50шт.

Идея такая. Не думаю, что экспирируемся 15.02.2011 выше 177000 и ниже 152000 по РИ. В этом диапазоне схема профитная.

Держать буду вплоть до экспирации.

Расчет дохода по опционам

- 04 февраля 2012, 22:01

- |

Вопрос к тем кто торгует опционами.

Продал я 20 контрактов Call по 2650, откупил их по 2105.

2650-2105=545*20=10900 пунктов.

Брокер мне рисует прибыль в рублях 6591,95 руб.

Как он эту цифру рассчитывает?

Прога Option-Lab рисует вообще 2180

Продал я 20 контрактов Call по 2650, откупил их по 2105.

2650-2105=545*20=10900 пунктов.

Брокер мне рисует прибыль в рублях 6591,95 руб.

Как он эту цифру рассчитывает?

Прога Option-Lab рисует вообще 2180

Депо специального назначения

- 03 февраля 2012, 21:32

- |

Постараюсь кратко. В общем поставил себе цель — работать только на идеях, в которых уверен не менее чем на 80% (по субъективным ощущениям). Работать на 100% от депо, но выделить под это специальный счет, малый. Цели долгосрочные, не менее 100% от депо, верхний предел только идеей определяю, на прибыль не смотрю вообще, торгую идею. Итак, что имею:

1. Выделил счет 38 тыс.руб. на фортс. Сайз для меня небольшой.

2. Поскольку определил цели не менее 100% на одной идее — выбрал инструмент с максимальным уровнем волатильности и доходности — опционы на фртс.

3. Непосредственно об идее: а) Слишком много внимания аналитиков уделяется проблемам в ЕС. На мой взгляд ЕС давно живет своей собственной жизнью и на роль одного из ведущих финансовых центров претендует все меньше; б) Интересы ЕС и США сейчас расходятся — штаты заинтересованы в нестабильности в ЕС, но сами при этом хотят расти и выглядеть во всем мире гарантом стабильности; в) Азия — крупнейший произодитель товаров, но сейчас кризис перепроизводства, Азия перекуплена; г) Осталась РФ. Мы смотримся сейчас лучше всех, по большому счету. Ближний Восток лихорадит, забыл напомнить. Мы недооценены на фоне полит.беспорядков, на фоне дорожающей нефти, на фоне еще не угасшей веры в зону евро; д) в течение 2 последних недель был уверен что будем расти на фоне пунктов а и б.

( Читать дальше )

1. Выделил счет 38 тыс.руб. на фортс. Сайз для меня небольшой.

2. Поскольку определил цели не менее 100% на одной идее — выбрал инструмент с максимальным уровнем волатильности и доходности — опционы на фртс.

3. Непосредственно об идее: а) Слишком много внимания аналитиков уделяется проблемам в ЕС. На мой взгляд ЕС давно живет своей собственной жизнью и на роль одного из ведущих финансовых центров претендует все меньше; б) Интересы ЕС и США сейчас расходятся — штаты заинтересованы в нестабильности в ЕС, но сами при этом хотят расти и выглядеть во всем мире гарантом стабильности; в) Азия — крупнейший произодитель товаров, но сейчас кризис перепроизводства, Азия перекуплена; г) Осталась РФ. Мы смотримся сейчас лучше всех, по большому счету. Ближний Восток лихорадит, забыл напомнить. Мы недооценены на фоне полит.беспорядков, на фоне дорожающей нефти, на фоне еще не угасшей веры в зону евро; д) в течение 2 последних недель был уверен что будем расти на фоне пунктов а и б.

( Читать дальше )

Терминал Thinkorswim

- 03 февраля 2012, 11:52

- |

Спешу сообщить, что для тех, кто интересуется торговлей опционами на американской бирже с использованием торгового терминала thinkorswim, компания ilearney.ru выложила в записи мой вебинар, посвещённый обзору данного торгового терминала. Я рассматривал терминал, исходя из своего опыта его использования, то есть рассказавал о том, чем пользуюсь сам на ежедневной основе. Не скажу, что обзор получился абсолютно подробным с разбором каждой функцией и т.д., но может дать представление о том, как можно пользоваться данным терминалом на первоначальном этапе.

Запись вебинара по ссылке.

Запись вебинара по ссылке.

Каким софтом Вы пользуетесь для работы с опционами на FORTS?

- 03 февраля 2012, 11:46

- |

Каким софтом Вы пользуетесь для работы с опционами на FORTS?

Риски при торговле опционами. Часть 2.

- 02 февраля 2012, 23:39

- |

Итак, в прошлом посте http://smart-lab.ru/blog/37582.php я предложил систему расчета лимитов при тоговле опционами.

В этом посте ставлю задачу объяснить что в этой системе и как устроено и что залимитировано. Первое – это лимит на дельту. Он рассчитывается исходя из максимального «плеча» которое мы можем себе позволить взять при направленной торговле. Для большинства «агрессивных» счетов данный приведенный к линейному параметр в пределе не должен превышать 1:0,5. То есть, если индекс стоит примерно 100 000 и у нас на счете есть 1 000 000, то направленная торговля с плечом 1:0,5 – это 1000000*0,5/100000 = 5. Здесь все просто и в точности совпадает с простым лимитированием при направленной торговле фьючерсом. Однако, рпционы – не фьючерсы, они могут изменяться на сотни процентов в течение торгов, и для них, кроме дельты есть и другие немаловажные параметры, которые также необходимо залимитировать.

Второй крайне важный параметр, это оценка модуля вариационной маржи, которая в пределе может поступить или списаться со счета. Вообще говоря, это оценка Var для совокупной позиции. Как я рассчитываю Var, — довольно просто, это оценка дисперсии волатильности по страйкам + оценка дисперсии по базовому активу. Берем 95% вероятность для обоих параметров и оцениваем отдельно каждый страйк по худшему сценарию. На сегодняшний день d(IV) = 3,4%, d(RI)=4600 пунктов (посление 30 торговых дней). Итак, по вариационке мы допускаем, что максимальное изменение не должно превышать 2% счета.

( Читать дальше )

В этом посте ставлю задачу объяснить что в этой системе и как устроено и что залимитировано. Первое – это лимит на дельту. Он рассчитывается исходя из максимального «плеча» которое мы можем себе позволить взять при направленной торговле. Для большинства «агрессивных» счетов данный приведенный к линейному параметр в пределе не должен превышать 1:0,5. То есть, если индекс стоит примерно 100 000 и у нас на счете есть 1 000 000, то направленная торговля с плечом 1:0,5 – это 1000000*0,5/100000 = 5. Здесь все просто и в точности совпадает с простым лимитированием при направленной торговле фьючерсом. Однако, рпционы – не фьючерсы, они могут изменяться на сотни процентов в течение торгов, и для них, кроме дельты есть и другие немаловажные параметры, которые также необходимо залимитировать.

Второй крайне важный параметр, это оценка модуля вариационной маржи, которая в пределе может поступить или списаться со счета. Вообще говоря, это оценка Var для совокупной позиции. Как я рассчитываю Var, — довольно просто, это оценка дисперсии волатильности по страйкам + оценка дисперсии по базовому активу. Берем 95% вероятность для обоих параметров и оцениваем отдельно каждый страйк по худшему сценарию. На сегодняшний день d(IV) = 3,4%, d(RI)=4600 пунктов (посление 30 торговых дней). Итак, по вариационке мы допускаем, что максимальное изменение не должно превышать 2% счета.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал