ОГК-2

ОГК-2 - чистая прибыль по МСФО за 9 месяцев составила 12,24 млрд руб (+60%)

- 13 ноября 2019, 15:08

- |

Выручка Группы «ОГК-2» составила 99 млрд 834 млн рублей, что на 5,2% меньше аналогичного показателя прошлого года.

Операционные расходы сокращены на 10% — до 82 млрд 75 млн рублей, в основном, в связи с уменьшением закупки топлива по причине снижения выработки электроэнергии.

Операционная прибыль выросла на 37,9% и составила 17 млрд 531 млн рублей. Показатель EBITDA вырос на 24,1% — до 27 млрд 699 млн рублей. Прибыль увеличилась на 60% – до 12 млрд 242 млн рублей.

релиз

- комментировать

- Комментарии ( 0 )

ОГК-2: изменение доли инсайдера

- 13 ноября 2019, 11:15

- |

Должность: Член совета директоров

Доля в капитале до: 0,006%

Было обыкн. акций: 0,006%

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7234

ОГК-2: изменение доли инсайдера

- 11 ноября 2019, 20:55

- |

Должность: Член совета директоров

Доля в капитале до: 0,036%

Доля в капитале после: 0,033%

Было обыкн. акций: 0,036%

Стало обыкн. акций: 0,033%

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7234

ОГК-2: изменение доли инсайдера

- 31 октября 2019, 10:10

- |

Должность: Член совета директоров

Доля в капитале до: 0,039%

Доля в капитале после: 0,038%

Было обыкн. акций: 0,039%

Стало обыкн. акций: 0,038%

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7234

ОГК-2 - чистая прибыль по РСБУ за 9 месяцев 2019 года увеличилась на 52,1%

- 28 октября 2019, 16:20

- |

Выручка Компании составила 99 млрд 594 млн рублей, что на 3,7% меньше, чем за аналогичный период 2018 года. Изменение данного показателя связано с оптимизаций производственной деятельности. Себестоимость продаж сокращена до 80 млрд 177 млн рублей, на 7%.

Показатель EBITDA вырос на 24,8% до 25 млрд 377 млн рублей. Валовая прибыль составила 19 млрд 416 млн рублей (+12,4%). Чистая прибыль увеличилась на 52,1% до 12 млрд 368 млн рублей.

отчет

ОГК-2: изменение доли инсайдера

- 24 октября 2019, 17:20

- |

Должность: Член совета директоров

Доля в капитале до: 0,041%

Доля в капитале после: 0,039%

Было обыкн. акций: 0,041%

Стало обыкн. акций: 0,039%

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7234

Наиболее привлекательные акции электроэнергетического сектора - Интер РАО, ОГК-2 и ТГК-1 - Sberbank CIB

- 23 октября 2019, 18:59

- |

С фундаментальной точки зрения нам нравятся высокая доходность их свободных денежных потоков и щедрые дивиденды благодаря денежным потокам, даже с учетом капвложений в модернизацию. Хотя эти акции существенно опередили по темпам роста бумаги других генерирующих компаний с момента нашего февральского обзора отрасли, мы полагаем, что потенциал их роста еще не исчерпан.

Контракты на модернизацию в 2022-2025 годах распределены. По итогам аукционов и заседаний правительственной комиссии были распределены проекты модернизации ТЭС, которые предполагается реализовать в 2022-2024 годах. Больше всего от этого выиграли «ИнтерРАО» и «Юнипро», которым досталось соответственно 43% и 17% совокупных мощностей (в мегаваттах) в рамках этих проектов и соответственно 24% и 8% в капвложениях. Мы полагаем, что проекты позволят компаниям повысить свою акционерную стоимость, хотя последующие аукционы могут изменить соотношение сил, так что мы считаем, что их полное фактическое влияние на EBITDA станет понятно не раньше середины 2020-х годов. Мы думаем, что участники рынка пока в большей мере ориентируются на долгосрочную стабильность денежных потоков, которую должны обеспечить контракты на модернизацию, чем финансовыми последствиями, т. к. положительный эффект на уровне свободных денежных потоков все еще не проявился.

( Читать дальше )

Коррекцию в акциях ОГК-2 стоит использовать для открытия длинных позиций с 85% потенциалом роста - Инвестиционная компания ЛМС

- 10 октября 2019, 15:15

- |

На текущий момент акция находится под давлением в связи с возможным бумажным убытком после обмена квазиказначейскими акциями с Мосэнерго. В 2011 году ОГК-2 зачислила на свой баланс собственные акции по цене $ 0,027 (1,75 руб.) за 1 бумагу, а в августе 2019 года продала их, примерно по $ 0,0085 (0,55 руб.), данная операция предполагает $ 0,077 млрд. (5 млрд. руб.) убытка по МСФО, которого не будет, учитывая комментарий на сайте компании по поводу сделки. «По итогам сделки будет отражено изменение структуры собственного капитала ПАО ОГК-2, использование нераспределенной прибыли на покрытие убытка не потребуется. Сделка не окажет влияния на финансовый результат ПАО ОГК-2 по итогам 2019 года, что отвечает интересам акционеров ПАО ОГК-2».

( Читать дальше )

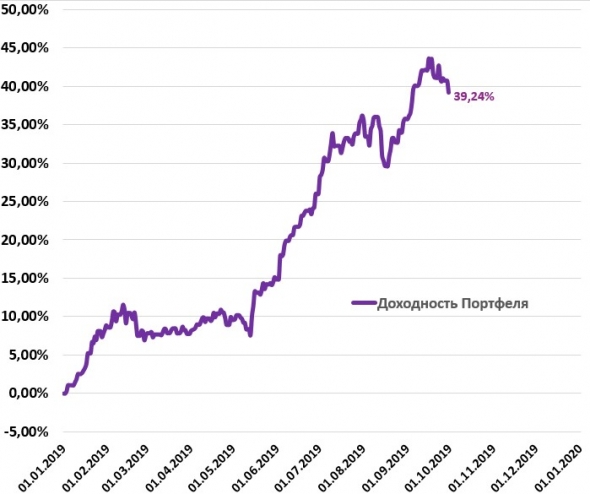

Итоги сентября. Обзор портфеля. + 39,24% за 9 месяцев.

- 01 октября 2019, 09:18

- |

Здравствуйте, уважаемые читатели!

Завершился очередной торговый месяц, а значит вновь пришло время подведения итогов. Накопленная доходность портфеля с начала года составила 39,24 %.

За этот месяц были совершенны следующие сделки:

- Выставил шорт СургутНефтегаза (обычные) на данной новости:

БОГДАНОВ НА ВОПРОС О ВОЗМОЖНЫХ ИНВЕСТИЦИЯХ РИОНА В АКЦИИ: ЭТО ДОМЫСЛЫ ТЕХ, КТО ХОЧЕТ ИЗБАВИТЬСЯ ОТ АКЦИЙ И ПРОДАТЬ ПОДОРОЖЕ – RTRS

Сделку закрыл в небольшой плюс буквально через 8 минут.

2. Продал префы Сбербанка (14% портфеля). Докупил упавшие акции Яндекса (на 7% от портфеля)

3. Увеличил позицию в акциях EN+ на данной новости:

18 сентября. ИНТЕРФАКС — «РусАл» (RUAL) может выплатить дивиденды по итогам III квартала или 2019 года, рассчитывает Андрей Шаронов, член совета директоров холдинга En+ (ENPL), контролирующего 50,12% акций алюминиевой компании.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал