ОБлигации

ЦБ забивает козла.....

- 18 декабря 2017, 14:48

- |

Чистое домино… Татфондбанк, Открытие, БинБанк, Промсвязьбанк....

«Я сам» сказал ВТБ и прыгнул.....

КОНЕЧНО, НИКАКОГО БАНКОВСКОГО КРИЗИСА В РОССИИ НЕТ!!!

- комментировать

- Комментарии ( 14 )

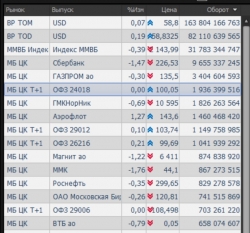

/\ - значит Ликвидность

- 16 декабря 2017, 21:28

- |

Да, я вижу конкретные преимущества и о них ниже (или в видео). Только сперва, всё таки, что такое Ликвидность?

«Способность активов быть быстро проданными по цене, близкой к рыночной». Лучше не скажешь. возможно… :)

1) Чем меньше расстояние между предложениями на покупку и продажу (СПРЕД) — тем мне удобнее работать с активом. Купил — вижу, что ситуация развивается не так, легко нахожу покупателя -выхожу. А чаще ситуация такая: вижу, что в другом активе «движуха» и лучше поучаствовать в ней, а старая идея подождёт… Если бы я держал неликвидные акции, то такой «манёвр» стоил бы от 3% и более.

2) Вероятность манипуляций (понимаю, что многие не согласятся) с ликвидными активами — заметно ниже. Участников торгов много, включая иностранные фонды, объём торгов высокий. Так что, любая аномалия получит адекватный ответ рынка в течении часа.

( Читать дальше )

Корпоративные и муниципальные облигации с защитой при девальвации рубля

- 15 декабря 2017, 11:45

- |

Что такое "доходность к погашению"?

- 14 декабря 2017, 08:58

- |

Смотрю на облигации РСХБ (14 и 26) и не могу понять почему они с таким дисконтом торгуются? Пусть из доходности вычтем 13% - всё равно получается 8-9%%

- 13 декабря 2017, 15:26

- |

Облигации Системы

- 12 декабря 2017, 20:43

- |

Сибирский гостинец сохранил ставку 17% по рублевому выпуску облигаций

- 12 декабря 2017, 11:31

- |

ПАО «Сибирский гостинец» сохранило ставку купона на следующие купонные периоды на уровне 17%. Ставка соответствует ожиданиям инвесторов и средней стоимости заимствования в третьем эшелоне облигаций.

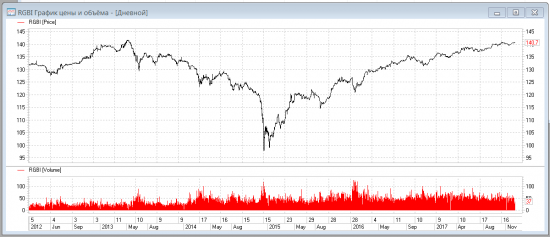

Индекс гос облигаций можно считать восстановившимся

- 08 декабря 2017, 19:46

- |

Впереди, конечно, новые испытания в виде возможных ограничений на покупку гос бондов РФ в США, но как говорил Твардовский: «Пережили лето горячее, переживем и дерьмо собачье».

«Роснефть» берет на себя рекордный долг, перед новыми санкциями США

- 07 декабря 2017, 13:09

- |

«Роснефть» берет на себя рекордный долг

Российский государственный нефтяной гигант «Роснефть» в этом году в значительной степени заимствовало на внутреннем рынке облигаций для финансирования нефтяных проектов и рефинансирования более ранних долгов, поскольку он отрезан от рынков капитала США и Запада.

Теперь, когда надвигаются новые санкции в отношении России и некоторых российских энергетических проектов, «Роснефть» взяла облигаций самые высокие заимствования за год — рекордную сумму — 17 млрд долларов (1 трлн. Рублей).

«Роснефть» входит в список санкционированных организаций США с 2014 года, так как ее глава Игорь Сечин, близкий союзник Владимира Путина.

Но США теперь изучают дополнительные санкции, в том числе по энергетическим проектам, которые могут еще больше ограничить возможности «Роснефти» по сбору средств.

Согласно расчетам Блумберга, общая сумма выпусков облигаций Роснефти в этом году больше, чем облигаций, выпущенных в 2015 и 2016 годах вместе взятых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал