ОБлигации

Свежие новости про Пересвет

- 15 ноября 2016, 10:01

- |

ЦБ сформулировал свое предложение по оздоровлению. Если кратко, то:

1) 28 крупнейших кредиторов банка с остатком средств на 1 ноября в размере 61,93 млрд рублей конвертируют 85% этих средств (52,6 млрд рублей) в субординированный кредит под 0,51% сроком на 15 лет;

2) На таких же условиях конвертируется 90% (18,6 млрд рублей) долга перед четырьмя крупнейшими акционерами банка с объемом средств в нем 20,6 млрд рублей;

3) АСВ предоставит кредит банку-санатору на 35 млрд руб. также по 0,51% на 15 лет.

Таким образом, цену спасения банка можно оценить в 106,2 млрд руб.

Выбор санатора «Пересвета» идет среди таких его кредиторов, как Россельхозбанк, Совкомбанк, Татфондбанк и ФК «Открытие».

Есть несколько моментов:

— не все кредиторы согласны с предложением ЦБ;

— в сообщении говорится о крупнейших кредиторах и их долгах;

— к какой категории относятся облигации, и что будет с мелкими держателями облигаций?

В стаканах по облигациям народ начал выставляться крупными лотами на продажу по 70% и выше.

- комментировать

- ★1

- Комментарии ( 14 )

Инвесторы устремились на рынок США. Надолго ли?

- 14 ноября 2016, 22:07

- |

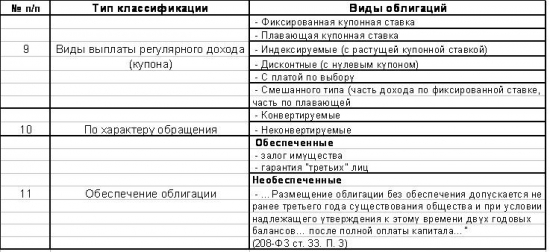

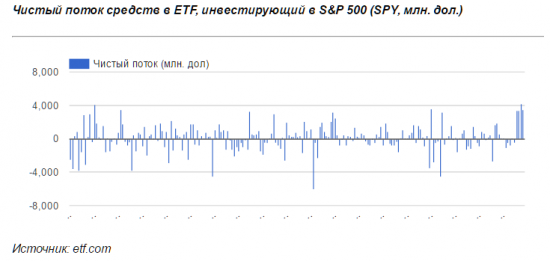

Столь значимый интерес к ценным бумагам США возник у инвесторов после ухода с рынка неопределенности, касающейся будущего президента Соединенных Штатах. За 2016 г. общий чистый приток средств в фонд превысил 13,4 млрд. долларов, таким образов положительный эффект был достигнут только благодаря 4-ем послевыборным дням.

( Читать дальше )

Выборы в США передают эстафетную палочку ожиданиям результатов ОПЕК

- 14 ноября 2016, 13:27

- |

Прошедшие выборы в США взбудоражили рынки. Первые результаты голосования с неожиданным для многих склонением чаши весов в пользу Трампа были встречены эмоциональными распродажами рисковых активов, ростом цен на золото и снижением доллара. По некоторым позициям (в первую очередь по мексиканскому песо) ситуация была близка к панике. Однако наиболее опасная ситуация неопределенности или совсем близких (и потому спорных) результатов голосования быстро завершилась. Фантастическая неопределенность выбора путей в США завершилась тоже большой, но все же меньшей неопределенностью — Who is mister Trump? Во всех спорных штатах Трамп одержал победу и получил необходимые голоса выборщиков с большим запасом. После признания итогов выборов Обамой и Клинтон, а также после успокоительного выступления избранного президента со смягчением предвыборных акцентов, на рынках пошла волна умиротворения и предвкушений результатов от некоторых позитивных обещаний нового президента.

( Читать дальше )

Смена тренда на рынке облигаций, государственые займы дорожают.

- 12 ноября 2016, 08:15

- |

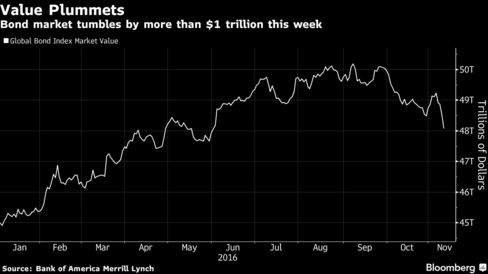

www.bloomberg.com/news/articles/2016-11-11/bonds-tumble-by-1-trillion-this-week-on-trump-inflation-concern

Курс Global Bond Market Index американского крупного банка Bank of America, который отражает курс 24000 облигаций со всего мира упал на 1.14 триллиона долларов. В последние 20 лет такое недельное падение случалось всего два раза.

Такое развитие событий на рынке облигаций происходит из за ожиданий, что обещанные Дональдом Трампом инвестиции в инфраструктуру приведут к значительно более высокому проценту инфляции. Это в свою очередь приводит к повышению процентов по облигациям, так как существует опасность, что инвестор получит выплаты в обесцененной валюте.

Выплаты по 30-летним займам США выросли за последнюю неделю так же как в последний раз в 2009 году.

Также растут и проценты по европейским облигациям, одновременно с падением цен на них.

Аналитик bloomberg видит смену тренда после выборов Трампа. Трамп желает проводить фискальную экспансию и является сторонником инфляционной политики. Все это позволит федеральному резерву начать повышать ставку в декабре и в 2017 и 2018 годах, раньше чем ожидалось.

Причина падения рубля

- 11 ноября 2016, 18:38

- |

Стоимость облигаций во всем мире, на фоне избрания президентом США Дональда Трампа и ускорения инфляции, снизилась на более чем $ 1 трлн на этой неделе

Капитализация глобального индекса облигаций снизилась на $ 450 млрд в четверг, показав четвертый день снижения подряд. В итоге за неделю стоимость облигаций упала на более чем $ 1 трлн и такое событие происходит только во второй раз за последние два десятилетия. Мировые акции выросли на $ 1,3 трлн за тот же период. Доходности 30-летних облигаций США достигли за этот же период уровней невиданных с января 2009 года.

На рис. Стоимость глобальных облигаций.

Рыночная стоимость глобального индекса облигаций Bank of America, который отслеживает стоимость более 24000 облигаций по всему миру, резко упала на $ 1,14 триллиона на этой неделе до $48100 млрд. Подобное падение более чем на $ 1 трлн в последний раз происходило в июне 2013 года, когда Бен Бернанке угрожал сократить покупки долгов, что привело к распродаже облигаций, которая стала известна как «Конусная истерика.»

( Читать дальше )

Продолжаем держать КАМАЗ

- 11 ноября 2016, 11:57

- |

В данный момент нет времени дополнить статистику по показателям и мультипликаторам, дополню уже скорее всего или на праздниках или дождусь выхода годового отчёта.

Инвесторы скупают американские акции, правда, с одним «но»

- 11 ноября 2016, 11:46

- |

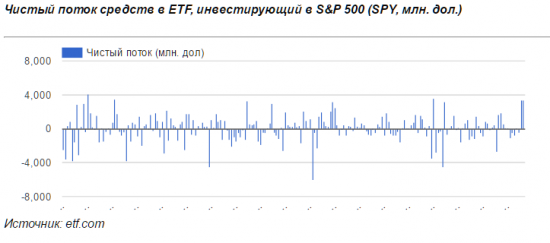

Определившись с президентом в США, инвесторы принялись покупать американские акции. Вчера промышленный индекс Dow Jones 30 установил абсолютный максимум, закрывшись на рекордном уровне в 18811 п.

На этом фоне фонд, инвестирующий в американский индекс S&P 500 (SPY), ощутил на себе существенный приток средств. Так за 8 и 9 ноября общая сумма пришедших денег составила 6,8 млрд. долларов — самый высокий двухдневный приток с начала года.

За 2016 г. чистые вложения инвесторов превысили 5,77 млрд. долларов, приблизившись к максимальным показателям года, установленными 7 сентября.

Основными бенефициарами победы Трампа стали акции промышленных, финансовых и нефтегазовых компаний. Ценные бумаги технологичных и телекоммуникационных корпораций наоборот сильно потеряли в своей стоимости.

Однако не все так радужно. Уже третий день к ряду наблюдаются активные распродажи на долговом рынке США. Доходность по 10-летним гособлигациям страны подскочила на 15% с 1,858% до 2,138%. Напомним, что доходность растет в том случае, когда продают бумаги, что уменьшает их стоимость и тем самым повышает доходность.

( Читать дальше )

Ситуация на внутреннем рынке заимствований ухудшилась (замминистра финансов Орешкин)

- 11 ноября 2016, 11:25

- |

… резкий рост доходности американских казначейских облигаций.… Влияет показатель на много что, влияет, в том числе, на Россию...Прайм

Например, если посмотреть на еврооблигации, которые мы размешали недавно, там 3,9% доходности, сейчас они торгуются 4,2%. То есть на 30 базисных пунктов подорожали стоимости заимствования в долларах для России....

И тот благоприятный период для размещения, который был с начала года, он немного позади. Сейчас рынок будет немного аккуратно относиться к предложению наших бумаг. Я постоянно говорил, что у возможностей активных заимствований для финансирования дефицита бюджета есть пределы, и такие ситуации это ярко демонстрируют

Распродажи ОФЗ продолжаются. Под угрозой ли рубль?

- 10 ноября 2016, 22:15

- |

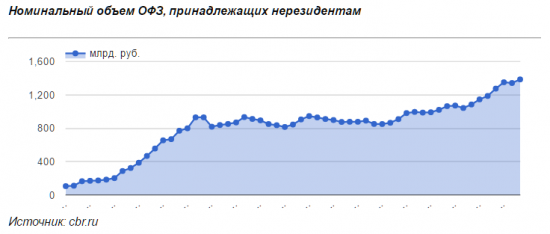

Вот уже второй день инвесторы по всему миру избавляются от долговых бумаг ряда стран. Так за эти дни доходность 10-ти летних гособлигаций США выросла на 35 базисных пунктов, и если по итогам вторника составляла 1,85%, то по состоянию на 21:00 мск поднялась до 2,10%.

Не остались в стороне и российские бумаги. За среду и четверг доходность по аналогичным бумагам России подскочила до 8,71%, что на 24 базисных пункта выше уровней 8 ноября. В последний раз столь высокая доходность по нашим гособлигациям наблюдалась 16 июня текущего года. А с июня 2016 г., согласно данным Центрального банка, нерезиденты увеличили свои вложения в облигации федерального займа на 110 млрд. рублей.

Распродажи российского долга начались еще в середине сентября, постепенно увеличивая масштабы. Все было бы ничего, если бы не начал снижаться курс рубля. Так 10 ноября он поднялся выше 65 рублей за доллар впервые с 19 сентября.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал