ОБлигации

Как купить облигации и почему они надежнее и выгоднее депозита?

- 20 февраля 2016, 22:52

- |

Интересная статистика, основанная на результатах исследования рейтингового агентства Standard &Poor’s о финансовой грамотности граждан разных стран, показало, что по части финансовой грамотности (причем в самых простых вопросах) граждане России занимают одно место с гражданами Камеруна, Мадагаскара и Того, а уступают Зимбабве и Монголии.

Не очень приятная статистика, особенно учитывая текущую ситуацию в Российской экономике. Очень хочется эту статистику поправить и в первую очередь считаю важным рассказать о таком способе получения инвестиционного дохода как облигации. Именно вложения в облигации, на мой взгляд максимально недооценены и непопулярны в обществе, не смотря на то, что заслуживают огромного интереса.

Обычный ассоциации со словом облигации возникают примерно следующие: низкодоходные, сложные, рискованные.

Теперь предлагаю сравнить по ряду параметров облигации с банковским вкладом.

Но прежде чем начать, пару слов про облигации.

Облигация — это долговая эмиссионная ценная бумага, выпускаемая эмитентом (государством, компанием, муниципалитетом) и гарантирующая ее владельцу возвращение ее номимальной стоимости в оговоренные сроки, а также получение по ней дополнительного дохода. Дополнительный доход часто выплачивается посредством купона (регулярного платежа по облигации).

Если говорить более простым языком, покупая облигацию вы становитесь кредитором эмитента данной облигации и соответственно ваш доход: сумма кредита, которую вам вернут + процент.

Далее, чтобы сразу снять вопрос о том, что облигация — это рискованная бумага, мы будем говорить только об ОФЗ, то есть облигациях выпущенных государством. Это, к слову, наиболее надеждный инструмент инвестирования из всех теоретически возможных внутри РФ.

Как торгуются облигации - ОФЗ торгуются на фондовом рынке, то есть, чтобы их купить, вам нужно иметь брокерский счет. Сам процесс выглядит следующим образом. Каждый выпуск облигаций ОФЗ (а их может быть много) имеет свои условия: свой купон (% доходности), выраженный в рублях, свой период выплат (как правило купон выплачивается раз в полгода), свой номинал (как правило 1 облигация = 1000 рублей) и свою дату погашения (в эту дату вам вернется номинал облигации — 1000 рублей).

В идеальном варианте процесс покупки может выглядеть так: Вы положили на брокерский счет 10 000 рублей, что позволило вам купить 10 облигаций по 1000 рублей. Купон по облигации составляет 50 рублей, период выплаты 182 дня, дата погашения 31.12.2020 года. Это значит, что до конца 2020 года каждые 182 дня (пол-года) за одну облигацию вы будете получать по 50 рублей, а 31.12.2020 года за каждую облигацию вам вернется по 1000 рублей. Таким образом годовую доходность за год можно посчитать как 50*2/1000 = 0,1 или 10% годовых (выплата купона два раза за год). Пока не слишком доходно, но у облигации есть целый ряд интересных преимуществ.

( Читать дальше )

- комментировать

- ★77

- Комментарии ( 104 )

3 графика для оценки кредитного риска на рынке

- 19 февраля 2016, 14:08

- |

В дополнение к предыдущему посту — еще три важных момента, а точнее, индикатора. Они анализируют динамику облигаций и не всегда напрямую влияют на акции. Но (что важно) дают понимание ситуации на долговом рынке, а это — проверенный фильтр от лишнего риска.

( Читать дальше )

Вопрос, в частности, к Василию Олейнику, и ко всем, кто готов на него ответить. Спасибо, Василий, и все уважаемые участники смарт-лаба,.

- 19 февраля 2016, 00:28

- |

Государственные облигации США делятся на два типа: среднесрочные (notes) и долгосрочные (bonds).

В этом посте хочется остановиться только на облигацциях 2, 5, 10, 30 лет, без затрагивания инфляционных (Treasury Inflation Protected Securities — TIPS) и векселей сроком до 1 года www.bloomberg.com/markets/rates-bonds/government-bonds/us

Объясню сначала для всех. В экономической теории сказано, что если учетная, базовая ставка растет, то и доходность по облигации растет, соответственно цена по ней падает. Если ставка падает, то и доходность по облигации падает, что приводит к росту рыночной стоимости облигации. Это фундаментальная взаимосвязь между облигациями и ставками. Простой пример. У вас есть T-bond, с номинальной стоимостью (par value) — 1000$, купонной ставкой (yield) — 3.00%, частотой выплат — 1 раз в год. Держателю облигации выплачиваются 30 долларов ежегодно на протяжении 30 лет, и ко времени смерти облигации (maturity) выплачивается номинальная стоимость облигации в размере 1000 $. Допустим, что учетную, базовую ставку повышают. Для облигаций — это негативный признак, он приводит к увеличению доходности и уменьшению стоимости облигации. Из нашего примера, если купонная ставка теперь не 3%, а 3.05%, то 30/0.305=~983$. Рыночная цена облигации должна быть в районе 983 долларов, чтобы дать вам ваши 3%. Это в теории. Подробнее смотрите здесь:

( Читать дальше )

Фьючерсы на американские трежерис. Contango на Ultra Bonds и backwardation на T-Bonds

- 17 февраля 2016, 04:04

- |

Удачный хапок

- 15 февраля 2016, 11:02

- |

— Да хера была делать, без третьего никак, кто ж знал, что он таким муд«ком окажется.

— Ладно, хорошо хоть наводка хорошая была, вон три пакета взяли. Биржевик знакомый фишку спалил, говорит, там бумаги очень ценные.

— Так, помотрим, что тут у нас. О-бли-га-ции Трансаэро. Ну че, мы в шоколаде?

P.S. Вы прослушали радиодебилопередачу «Пятничные биржевые сказки».

Предыдущий выпуск: http://smart-lab.ru/blog/fun/310361.php

Опционы

- 08 февраля 2016, 17:41

- |

Прокотирую ОФЗ и фьючерсы на ОФЗ с поставкой через стакан.

- 08 февраля 2016, 14:04

- |

Всем кому интересно: прокотирую до 3-5 мио руб практически все ликвидные бумаги ОФЗ а так же фьючерсы на ОФЗ ( до 500 контрактов)

со спредом 20-30 б.п. Цены лучше стакана! Обращайтесь в личку.

Куда вложить доллары

- 07 февраля 2016, 17:15

- |

Посдкажите по облигациям, не могу понять, что за глюк

- 05 февраля 2016, 16:34

- |

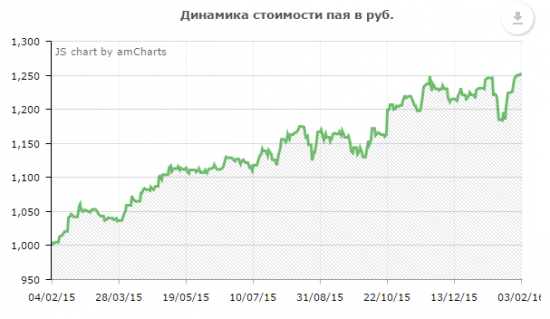

Результат управления активами Private Investment Fund по итогам 12 месяцев.

- 02 февраля 2016, 20:16

- |

Итог 12 месяцев управления активами составил 25,3%

(стоимость пая выросла с 1000 руб. до 1253 руб.)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал