ОБлигации

Атомэнергопром - Прибыль мсфо 1 кв 2021г: 59,112 млрд руб (-27% г/г)

- 10 июня 2021, 18:08

- |

Атомэнергопром — рсбу/ мсфо

Атомный энергопромышленный комплекс

Общий долг на 31.12.2018г: 400,618 млрд руб/ мсфо 921,762 млрд руб

Общий долг на 31.12.2019г: 423,802 млрд руб/ мсфо 1,031.26 трлн руб

Общий долг на 31.12.2020г: 490,457 млрд руб/ мсфо 1,196.40 трлн руб

Общий долг на 31.03.2021г: 512,788 млрд руб/ мсфо 1,160,04 трлн руб

Выручка 2018г: 800,38 млн руб/ мсфо 788,097 млрд руб

Выручка 1 кв 2019г: 178,80 млн руб/ мсфо 183,804 млрд руб

Выручка 2019г: 953,52 млн руб/ мсфо 888,991 млрд руб

Выручка 1 кв 2020г: 36,67 млн руб/ мсфо 185,995 млрд руб

Выручка 2020г: 856,86 млн руб/ мсфо 931,550 млрд руб

Выручка 1 кв 2021г: 24,56 млн руб/ мсфо 206,564 млрд руб

Прибыль 1 кв 2018г: 2,647 млрд руб/ Прибыль мсфо 77,656 млрд руб

Прибыль 2018г: 56,006 млрд руб/ Прибыль мсфо 210,157 млрд руб

Убыток 1 кв 2019г: 9,195 млрд руб/ Прибыль мсфо 30,584 млрд руб

Прибыль 2019г: 10,792 млрд руб/ Прибыль мсфо 143,585 млрд руб

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Что мы узнали об инвестициях через краудлендинговую платформу Jetlend?

- 10 июня 2021, 16:07

- |

Изначально я был настроен скептически и с недоверием, потому что всё новое у меня априори вызывает недоверие. Но Роману удалось развеять мой скепсис.

Краудлендинг — тема новая. По сути, ты сам себе банк, можешь кредитовать юриков на выбор, но только тех, которые прошли на платформу через жесткий отбор по качеству. Идея в том, чтобы собрать заявки с множества физических лиц-инвесторов с одной стороны и свести их с заявками компаний-заемщиков с другой стороны.

✅Для физиков доходность выше чем облигации, фактически забирают себе маржу банковского кредитования при строгом контроле рисков со стороны платформы

✅Для заёмщиков, которые прошли фильтр, возможность привлечь кредитные деньги быстрее, чем у банка или через облигации

Интересно конечно, как оно пойдет в будущем. Но для простого обывателя она конечно не слишком впечатляющая. Мы прекрасно с вами знаем, что обыватель скорее отнесет все свои деньги в доходность 70% с дефолтностью 100%, чем отдаст под 15% с дефолтностью 5%. На платформе JetLend доходности очень спокойные, чуть выше облигационных, поэтому наверное, такой продукт привлечет больше внимания у тех, кто имеет опыт работы с облигациями и понимает какие ставки доходности реалистичны, а какие предлагают мошенники.

Итак, что нового/интересного я для себя узнал?

Доходность краудлендинга

👉Роман Хорошев говорит, что средневзвешенная доходность на платформе 20%👉После дефолтов остается 15-16% годовых (такая доходность была в 2019 и 2021)

👉Даже в очень плохом 2020 доходность была 10-11%

👉Частота выплат инвестору выбирается заемщиком, обычно это 1 раз в месяц

👉Все заёмщики поделены в платформе на 3 класса (по доходности-риску)

👉В 2021 году профинансировали бизнес на 0,5 млрд, план на весь год 1,5 млрд рублей.

👉Весь рынок кредитования РФ 2 трлн рублей, потенциал роста огромный.

На сайте JetLend объясняется откуда берется такая доходность:

Надежность JetLend

👉JetLend — №3 краудлендинг в России👉Деятельность лицензируется и жестко контролируется ЦБ, проверки регулярные, в том числе выездные, поэтому всё чисто.

👉Основатели — серьезные ребята, выходцы из инвестбанкинга (Sber CIB и Oliver Wyman)

👉Средства инвесторов отделены от средств платформы и находятся на отдельном «номинальном» счете. Например, в случае банкротства платформы средства инвесторов никак не затрагиваются.

👉Проект развивается на деньги 4 венчурных инвесторов, раунд финансирования закрыли осенью 2020, сейчас деньги не нужны, доли в компании не продаются.

👉Со-инвестор на платформе — это МСП Банк.

( Читать дальше )

Дейтрейдинг - Фьючерсный контракт на курс доллар США - российский рубль (Si-6.21)

- 10 июня 2021, 15:44

- |

Лонг: 72 059

Тейк-профит: 72 159

Задать интересующие вопросы по торговой системе можно по электронной почте:

maksim-nikolaev07@list.ru

«Грузовичкоф» планирует новый выпуск облигаций

- 10 июня 2021, 12:44

- |

Планируемое размещение станет первым для ООО «Круиз» и пятым выпуском для сервиса «Грузовичкоф».

Информация о целях привлечения средств, ставке, дате размещения и других параметрах будут опубликованы после регистрационных действий.

Эмитент — ООО «Круиз» — является центральным юридическим лицом и агрегатором заказов сервиса внутригородских перевозок «Грузовичкоф», который осуществляет свою деятельность в 100 городах России, а также открыл 5 филиалов в Казахстане, Узбекистане, Киргизии и Таджикистане. Сегодня «Грузовичкоф» — лидер в сфере мувинговых услуг в России, благодаря наличию известного бренда, программного обеспечения — системы автоматического распределения заказов, развитой сети партнеров-фрачайзи, диверсифицированного автопарка.

( Читать дальше )

ТД «Мясничий» разместил клубный выпуск коммерческих облигаций

- 10 июня 2021, 12:40

- |

1 июня компания разместила выпуск коммерческих облигаций серии КО-03 объемом 200 млн рублей.

ИК «Фридом Финанс» выступила андеррайтером выпуска. Размещение прошло по закрытой подписке.

По словам представителей компании, привлеченные денежные средства будут направлены на реализацию текущих проектов, в частности на масштабирование рынков сбыта за счет экспортных поставок за рубеж. Совсем недавно мясоперерабатывающий завод холдинга Goldman Group завершил аттестацию и получил разрешение на поставку продукции в страны Таможенного союза. В дальнейших планах компании — выход и за его пределы, в частности на рынки Китая и Европы. Подробнее об этом на нашем сайте.

( Читать дальше )

Пока ФРС не видит инфляции ее нет или почему рынки растут

- 10 июня 2021, 12:13

- |

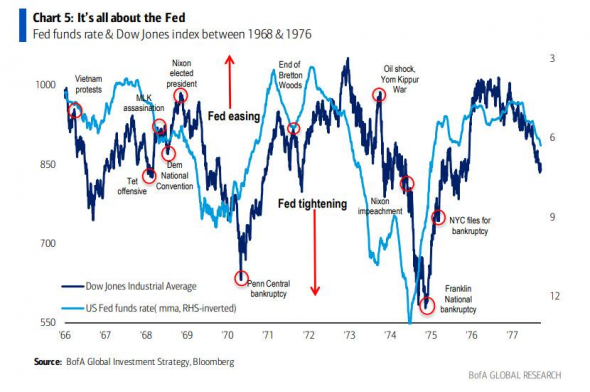

Посмотрим на график ставок ФРС (инвертированная шкала) и динамики индекса Dow с 1968 по 1976 год:

Этот график наглядно демонстрирует, как рынок двигался вверх вместе со снижением ставки ФРС и вниз по мере ее роста. И инфляция, растущая она была или падающая, значения не имело — имело значение только то, что делает ФРС. Автор телеграм канала @gko00 делает вывод, что пока ФРС не видит инфляции, ее нет, а также пишет: «Don't fight the Fed, в общем или, на трейдерском, не шортите рыночек».

Вы согласны?

p.s. лично я уже говорил, что если инфляция разгоняется, а ФРС продолжает печатать бабки на нулевых ставка, для растущего фондового рынка это вообще просто бензин в костёр! Лучше условий для инфляции активов, сырьевых рынков и прочего — придумать сложно!

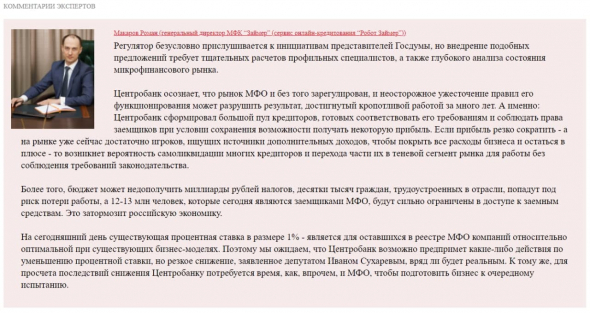

Роман Макаров (гендиректор МФК "Займер") о перспективах снижения предельной ставки кредитования (ПСК)

- 10 июня 2021, 11:45

- |

Гендиректор лидера микрофинансовой отрасли России МФК «Займер», Роман Макаров высказался насчет законодательной инициативы о снижении предельной ставки кредитования (ПСК) до с нынешних 1% до 0,5% в день (https://www.lawmix.ru/banki/16946).

Со своей стороны добавлю, что отрасль готовится к возможному понижению ПСК, хотя ее представители и считают любое понижение с нынешних уровней излишним. Вероятно, в случае дальнейших нормативных ужесточений число МФО и МКК еще более сократится, а доли лидирующих из них в этом случае должны вырасти наиболее заметно.

/Облигации МФК «Займер» входят в портфели PRObonds на 5% от активов/

Компания ООО «Пионер-Лизинг» выплатила купоны

- 10 июня 2021, 11:37

- |

Сегодня, 10 июня, состоялась выплата 36-го купона по 1-му выпуску биржевых облигаций ООО «Пионер-Лизинг» (ПионЛизБП1). Размер начисленных процентов по одной биржевой облигации, подлежавший выплате за купонный период – 10 руб. 07 коп. (12,25% годовых).

Таким образом, совокупные выплаты на одну облигацию номиналом в 1000 руб. с момента начала размещения уже составили 362,52 руб. (более 36%)!

Основные параметры 1-го выпуска:

• Ставка купона – 12,25% годовых.

• Выплата купонов – каждые 30 дней.

• Номинальная стоимость облигации – 1000 руб.

• Объем выпуска – 100 млн руб.

• Срок обращения – 1800 дней (дата погашения 31.05.2023).

Наряду с высокой процентной ставкой главной особенностью выпуска является возможность досрочного предъявления ценных бумаг к выкупу эмитенту по цене не ниже номинала – благодаря ежемесячной оферте облигации ООО «Пионер-Лизинг» застрахованы от снижения цены.

( Читать дальше )

Финансовые рынки 9 июня: рост ставок и снижение цен облигаций в ожидании заседания ЦБ

- 10 июня 2021, 10:53

- |

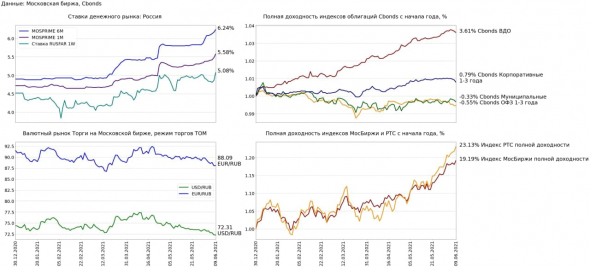

Денежный рынок:

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME выросла на 0.07 п.п. до 6.24% (+0.16 п.п. н/н, +1.34 п.п. с начала года)

• 1-месячная ставка MOSPRIME выросла на 0.1 п.п. до 5.58% (+0.2 п.п. н/н, +0.86 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.22 п.п. до 5.08% (+0.19 п.п. н/н, -0.44 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару подешевел на 0.01% до 72.305 USD/RUB (-1.17% н/н, -2.84% с начала года)

• Рубль по отношению к евро подешевел на 0.06% до 88.0875 EUR/RUB (-1.4% н/н, -3.75% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи вырос на 0.95% до 7095.36 пунктов (+0.74% н/н, +19.19% с начала года)

• Индекс полной доходности РТС вырос на 1.11% до 3089.99 пунктов (+1.97% н/н, +23.13% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций снизился на -0.08% (-0.1% н/н, +3.61% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет снизился на -0.13% (-0.23% н/н, +0.79% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет снизился на -0.01% (-0.23% н/н, -0.55% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг снизился на -0.1% (+0.04% н/н, -0.33% с начала года)

Данные по инфляции в США сегодня в 15:30мск могут всколыхнуть рынки

- 10 июня 2021, 10:37

- |

Сегодня мы имеем довольно высокие ожидания по тому, что выйдет в 15:30мск.

Так, основной индекс цен CPI согласно прогнозам в мае вырастет на 4.7%г/г — максимум с 2008 года, а базовый индекс (Core CPI) может вырасти на 3,5% г/г, что является максимум аж с 1993 года. Таким образом, если показатель не дотянет до высоких прогнозов, это будет позитивно для рынка. А если окажется еще выше, ну опять коротенький невроз.

В любом случае краткосрочную волатильность можем увидеть на мировых рынках, потому что об инфляции в США сейчас говорят все и все ждут именно этого показателя. Других идей пока нет.

Если при CPI 4,7% доходность облигаций составляет 1,5% (реал.доходность=-3.2%г/г), значит у нас либо в рынке огромная надежда на то, что инфляция очень временная, либо рынок сошёл с ума.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал