ОБлигации

Облигации для новичков

- 28 июля 2021, 19:25

- |

Облигации – довольно непонятная штука для многих подписчиков. Поэтому сегодня решил закрыть этот пробел и на пальцах объяснить, что такое облигации, зачем они нужны, как рассчитывается их доходность и как на них заработать.

Облигация – это долговая ценная бумага, по которой тот, кто ее выпустил (эмитент), должен выплатить владельцу облигации ее номинальную стоимость и/или проценты по ней (купоны). Проще говоря, это долговая расписка компании, по которой она должна физ или юр лицу.

Облигации отдаленно напоминают вклад в банке. Вклад тоже можно долговой распиской назвать. В этом случае банк одалживает у вас деньги под проценты. Представьте, что вы стоите на рынке и продаете свой вклад другому человеку. Вот вам и облигация получилась.

Вот и вся разница между вкладом и облигацией. Облигацию можно покупать и продавать по разным ценам, а вклад нет. У вклада – проценты, у облигации – купоны, хотя это по сути то же самое.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 6 )

Размещение ОФЗ + Доля нерезидентов

- 28 июля 2021, 18:44

- |

Очередное размещение от Минфина. Предложено два выпуска, ОФЗ-ПД серии 26237 и ОФЗ-ПД серии 26240 в объеме остатоков, доступный для размещения в указанных выпусках.

ОФЗ 26237 с погашением 14 марта 2029 года, купон 6,7% годовых

ОФЗ 26240 с погашением 30 июля 2036 года, купон 7% годовых

Итоги:

ОФЗ 26237

Спрос составил 96,406 млрд рублей по номиналу.

( Читать дальше )

«ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» осуществил плановые купонные выплаты за июль 2021

- 28 июля 2021, 13:04

- |

Инвесторы получили перечисленный эмитентом купонный доход в размере 12,5% годовых по двум выпускам коммерческих облигаций.

Выпуск коммерческих облигаций серии КО-П002-01 (4CDE-01-00381-R-002P) объемом 50 млн рублей был размещен эмитентом по закрытой подписке в декабре 2020 года сроком на пять лет. По выпуску предусмотрены 60 ежемесячных купонов.

( Читать дальше )

Шоппинг за облигациями. Душа просит покоя. Мой портфель на 28.07.2021

- 28 июля 2021, 12:45

- |

впервые с 2015 года у меня долларов США в сбережениях меньше 50%. С начала года я принял такую стратегию

С начала года постепенно выходил из американских акций, доллары (как набиралось на целые 1000 единиц) обменивал на рубли и брал облигации. (никаких гос облигаций и гос компаний — мои заморочки)

на конец июля 2021 года структура портфеля выглядит так:

( Читать дальше )

Планка повышается: и все-таки «ААА»!

- 28 июля 2021, 12:44

- |

Начиная с 1 октября 2021 года неквалифицированным инвесторам, непрошедшим тестирование, будут доступны только облигации с рейтингом «ААА» от АКРА или «Эксперт РА».

- «ruААА» — по национальной рейтинговой шкале для Российской Федерации АО «Рейтинговое агентство «Эксперт РА»;

- «ААА(RU)» — по национальной рейтинговой шкале для Российской Федерации Аналитического Кредитного Рейтингового Агентства (АКРА).

( Читать дальше )

Ограничения ЦБ для неквалов по индексам с 01.10.2021 и облигациям до 01.04.2022

- 28 июля 2021, 12:33

- |

Просматривал сегодня новости и наткнулся на 3 решения Совета директоров ЦБ РФ в части вводимых ограничений для неквалов с 1 октября 2021 г., а также ограничения по облигам.

1) Установлен перечень индексов в целях применения условий совершения сделок по приобретению ценных бумаг физическим лицом, не являющимся квалифицированным инвестором, и условий, при которых исполнение поручения физического лица на совершение сделок не требует проведения тестирования.

Перечень включает 42 индекса, в том числе FTSE 100 (Великобритания), DAX (Германия), индекс МосБиржи (Россия), индекс РТС (Россия), S&P 500 (США). В целях пункта 7 части 8 статьи 11 Федерального закона от 11.06.2021 N 192-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» настоящее решение применяется с даты опубликования информации о нем на официальном сайте Банка России до 1 октября 2021 года. В целях подпунктов 6 и 7 пункта 2 статьи 3.1 Федерального закона от 22.04.1996 N 39-ФЗ «О рынке ценных бумаг» настоящее решение применяется с 1 октября 2021 года.

( Читать дальше )

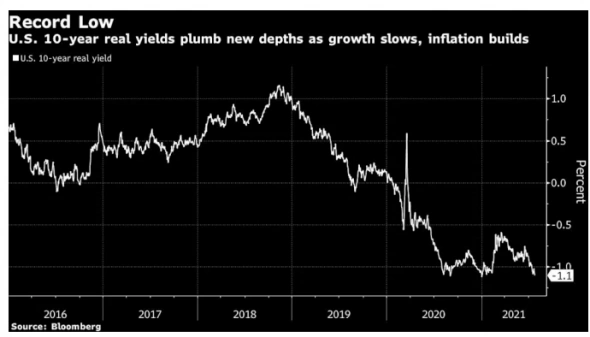

Реальные ставки казначейских облигаций в США упали до минимума

- 28 июля 2021, 12:28

- |

Доходность 10-летних государственных облигаций, скорректированная с учетом ожидаемой инфляции, снизилась почти на шесть базисных пунктов до -1,269%. Это отступление усугублялось нехваткой торговой ликвидности, так как усредненный прогноз по потребительской инфляции в США за предстоящий 10-летний период вырос до 2,36%.

Эти данные указывают на ухудшение настроений инвесторов на фоне быстрого распространения «Дельта»-штамма коронавируса, который угрожает сорвать восстановление мировой экономики. И это происходит по мере того, как инвесторы перекладываются в защитные активы после неожиданного спада делового оптимизма в Германии.

«Мы находимся в режиме замедления экономического роста в США, поскольку восстановление становится более зрелым и масштабным, тогда как инфляционное давление нарастает», – сказал Питер Чатвелл, руководитель департамента мульти-активов в Mizuho International.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал