ОБлигации

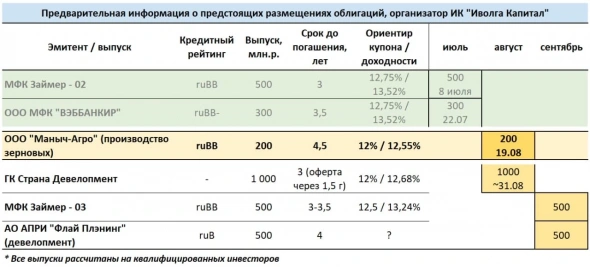

Скрипт заявки на участие в размещении облигаций ООО "Маныч-Агро" (ruBB, 300 м.р., 12,0/12,55%, 4,5 года). И календарь ближайших размещений

- 18 августа 2021, 10:52

- |

Скрипт заявки для участия в размещении второго выпуска ООО «Маныч-Агро». Размещение 19.08.2021:

— полное / краткое наименование: Маныч-Агро 02 / Маныч02

— ISIN: RU000A103K20

— контрагент (партнер): ИВОЛГАКАП (код контрагента MC0478600000)

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Удовлетворены будут заранее поданные заявки от квалифицированных инвесторов (на сегодня заявки полностью собраны).

Контакты клиентского блока ИК «Иволга Капитал»:

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Николай Стариков: @NikolayStarikov, starikov@ivolgacap.com, +7 908 912 48 69

— dcm@ivolgacap.com, +7 495 150 08 90

Не является инвестиционной рекомендацией

@AndreyHohrin

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Еженедельный обзор долговых рынков

- 18 августа 2021, 10:49

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

БАЛАНС ФРС: ОЧЕРЕДНОЙ МАКСИМУМ И ВОПРОСЫ О СРОКАХ СВОРАЧИВАНИЯ QE

Баланс Федерального Резерва за последнюю неделю увеличился на $22 млрд vs роста на $14 млрд ранее.

ФРС планирует объявить о плане дальнейших объемов скупки активов в сентябре, и ключевым вопросом остается рынок труда. Регулятор считает, что уровень безработицы в США будет оставаться выше уровня до пандемии в течение как минимум года.

После публикации на прошлой неделе сильного отчета о занятости в США, который показал падение уровня безработицы до 5.4% в июле, ряд чиновников предположили, что ФРС может начать сокращать свои ежемесячные покупки казначейских облигаций (сейчас: $80 млрд UST и $40 млрд ипотечных бумаг) несколько раньше, чем ожидалось. Впрочем, пока что превалирует мнение, что может понадобиться еще несколько месяцев для восстановления экономики США, прежде чем ФРС примет решение по сворачиванию экстренного стимулирования

( Читать дальше )

Имеет ли смысл покупать облигации через IB?

- 18 августа 2021, 10:29

- |

Подскажите плиз, имеет ли смысл покупать облигации через IB?

Насколько я понял, в IB есть комиссии за «бездействие», а сделки по облигациям в принципе часто не совершаются.

Какие есть варианты?

В первой половине августа сопоставимые продажи школьных товаров в OR GROUP выросли в более чем 1,5 раза

- 18 августа 2021, 09:22

- |

Сопоставимые продажи канцелярии выросли на 62% по отношению к последней неделе июля, детской обуви — на 54%. Увеличение сопоставимых продаж год к году по детской обуви составил 18%, по канцелярии, которая летом 2020 года только появилась на торговой платформе OR GROUP, — 300%.

Компания начала продавать канцелярские товары в июле 2020 года, на текущий момент работает уже с 10 поставщиками, среди которых такие известные бренды, как ErichKrause, BRAUBERG, «Феникс+» и др.

Источник: Новости (obuvrus.ru)

/Облигации и акции OR Group входят в портфели PRObonds на 8-8,5% от активов/

Короткий обзор финансовых показателей «Круиз» по итогам 1 полугодия 2021

- 18 августа 2021, 06:00

- |

С 2019 г. ООО «Круиз» и ООО «Грузовичкоф-центр» находились в процессе реорганизации, которая завершилась в феврале 2021 года полным переходом активов и обязательств от ООО «Грузовичкоф-центр» на баланс ООО «Круиз». ООО «Круиз» сегодня является центральным юридическим лицом и агрегатором сервиса «Грузовичкоф».

( Читать дальше )

TIPS обычно идут в направлении фонды. Уже 2 недели немного падают.

- 18 августа 2021, 05:59

- |

iShares TIPS Bond ETF (TIP) по дневным.

TIPS — Treasury Inflation Protected Securities Казначейские облигации США с защитой от инфляции

TIPS – это особая бумага. Эмитент — казначейство США. Особенность её состоит в том, что её номинальная стоимость меняется 2 раза в год в соответствии с инфляционным индексом (CPI) плюс небольшой купон.

Мысли по поводу небольшого снижения в августе пишите в комментариях.

Адрес в telegram

@OlegTrading t.me/s/OlegTrading

Чат с > 760 трейдерами tx.me/OlegTradingChat

Каналы бесплатные и без рекламы (хобби).

С уважением,

Олег.

Должно быть ангел играет с графиком (перевод с elliottwave com)

- 17 августа 2021, 19:19

- |

Кто захочет стать аналитиком кредитного рейтинга? Кажется, что рейтинговые агентства не могут поступать правильно и неправильно, и их всегда критикуют за то что опоздали или поспешили. До и во время так называемого Великого финансового кризиса 2008 года рейтинговые агентства, такие как Moody's, S&P и Fitch, придерживались своих розовых взглядов на перспективы корпоративного и ипотечного долга, несмотря на мигающие красные сигналы о долговом пузыре, понизив рейтинги эмитентов облигаций только после его взрыва.

Перенесемся в март 2020 года и, возможно, уязвленные нанесенными тогда критиками, агентства очень быстро понизили кредитный рейтинг эмитентов облигаций, поскольку фондовый рынок рухнул. В марте и апреле 2020 года кредитный рейтинг корпоративного долга США инвестиционного уровня на 1 триллион долларов был понижен.

Однако теперь, когда фондовый рынок вернулся на рекордные максимумы, рейтигн корпоративного долга повышается. По данным Bank of America, только за последние два месяца был повышен рейтинг облигаций с высоким рейтингом и инвестиционным рейтингом на сумму 361 миллиард долларов. Citigroup прогнозирует, что к концу 2022 года бросовые облигации на сумму 200 млрд долларов будут повышены до инвестиционного уровня. Рейтинговые агентства в качестве основной причины для повышения рейтингов ссылаются на более управляемую долговую нагрузку из-за восстановления экономики. Тот факт, что Федеральная резервная система по существу гарантировала рынок корпоративных облигаций, вероятно, тоже помогает.

( Читать дальше )

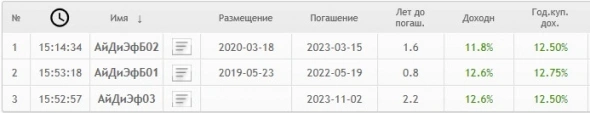

Онлайн Микрофинанс-02-об выплатил 9-ый купон🔥

- 17 августа 2021, 16:12

- |

Вид, категория: Онлайн Микрофинанс-02-об;

Государственный регистрационный номер: 4-02-00459-R от 22.10.2020;

ISIN: RU000A102CZ3;

Отчетный период: с 15 июля 2021 года по 14 августа 2021 года, 9 (девятый) купонный период;

Общий размер выплат: 7 189 000 (семь миллионов сто восемьдесят девять тысяч) рублей 00 копеек;

Выплаты на одну облигацию: 10 (Десять) рублей 27 копеек;

Размер процента: 12,5 %;

Количество облигаций соответствующего выпуска (серии), доходы по которым подлежали выплате:

700 000 (семьсот тысяч) штук;

Напомним, что облигации серии 02-об были размещены на Московской бирже 17.11.2020 г. Дата погашения 02.11.2023. Возможность досрочного погашения: Не предусмотрено. Безотзывная оферта: нет.

Наши облигации:

https://smart-lab.ru/q/watchlist/idf-eurasia/2840/

Инвестируйте в IDF по ставке 16% годовых: idfeurasia.com/investors

Компания Пионер-Лизинг выплатила купонный доход своим облигационерам

- 17 августа 2021, 14:37

- |

Сегодня, 17 августа, состоялась выплата 21-го купона по 3-му выпуску биржевых облигаций ООО «Пионер-Лизинг» (ПионЛизБП3). Эмитент осуществил выплаты держателям облигаций в размере 3 780 000 руб. Размер начисленных процентов по одной биржевой облигации, подлежавший выплате за купонный период – 9,45 руб.

Параметры выпуска:

• Начиная с 23-го купона ставка составит 12,5% (ставки со 2-го по 120-й купоны устанавливаются по формуле: Ключевая ставка Банка России + 6% годовых).

• Номинальный объем выпуска – 400 млн руб.

• Номинальная стоимость облигации – 1000 руб.

• Выплата купонов – каждые 30 дней (с возможностью реинвестирования процентов).

• Срок обращения облигаций – 3600 дней (дата погашения 04.10.2029).

Приобрести биржевые облигации компании «Пионер-Лизинг» можно через любого брокера, имеющего аккредитацию на Московской Бирже, в том числе через андеррайтера выпуска – АО «НФК-Сбережения» (краткое наименование: ИК НФК-Сбер, код участника торгов: GC0294900000).

Коротко о главном на 17.08.2021

- 17 августа 2021, 13:06

- |

Периодичность выплаты купонов, процедура наблюдения и итоги размещения:

- «Мираторг Финанс» установил периодичность выплаты купонов по трехлетним облигациям серии 001Р-01 объемом 3 млрд рублей: выплаты будут производиться раз в полгода. Ставка купона пока не раскрывается. Бумаги включены во Второй уровень котировального списка. По выпуску предусмотрено поручительство от АПХ «Мираторг». Сбор заявок пройдет сегодня, 17 августа, с 11:00 до 15:00 по московскому времени. Техразмещение запланировано на 19 августа. Организатор — Россельхозбанк.

- В отношении «ДЭНИ КОЛЛ» введена одна из процедур банкротства. Арбитражный суд Краснодарского края признал требования АО «МегаЛабс», г. Москва обоснованными и постановил ввести процедуру наблюдения в отношении «ДЭНИ КОЛЛ».

- «Джи-групп» завершил размещение выпуска трехлетних облигаций серии 002Р-01 объемом 3 млрд рублей за один день торгов. Ставка купона установлена на уровне 10,6% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. По выпуску предусмотрена амортизация и ковенантный пакет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал