ОБлигации

🅰️ Как я отбираю акции в свой портфель, на примере Energy Transfer LP

- 29 января 2021, 18:10

- |

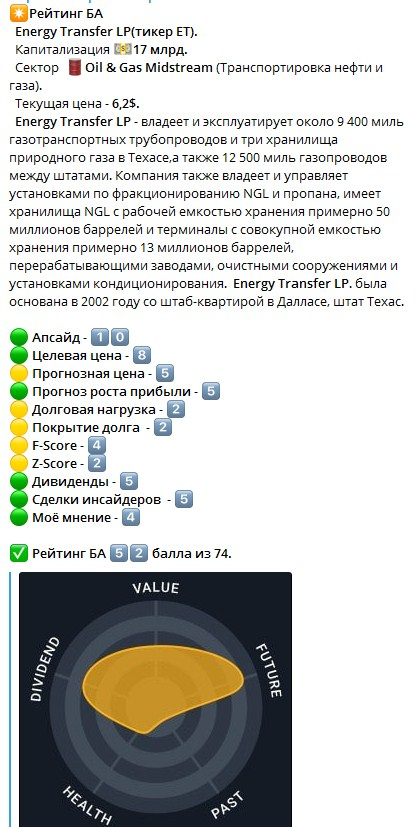

Сегодня мы рассмотрим компанию Energy Transfer LP(тикер ET), которая доступна на СПБ бирже. Для удобства восприятия я делаю графическое представление результатов, используя интуитивно понятный «светофор». Готовый ✴ Рейтинг БА выглядит так.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Коротко о главном на 29.01.2021

- 29 января 2021, 14:07

- |

Дебютные выпуски новых эмитентов и амортизация «Сэтл Групп»:

- «ЮниСервис Капитал» зарегистрировал выпуск облигаций с залоговым обеспечением недвижимым имуществом серии 02К, предназначенных для квалифицированных инвесторов в Банке России. Бумаги будут размещаться по закрытой подписке.

- Банк России зарегистрировал выпуск облигаций «Кировского завода» серии 02. Параметры выпуска пока не раскрываются.

- «ТФН» планирует собирать заявки инвесторов на трехлетние облигации серии 01 на 1 млрд рублей с 1 по 5 февраля. Ориентир ставки купона установлен на уровне 11,5-12% годовых, купоны ежеквартальные.

- «Сэтл Групп» определил график досрочного погашения выпуска облигаций серии 001Р-01 — бумаги будут погашаться равными долями, в размере 11% от номинальной стоимости (110 рублей на одну облигацию), начиная с 12-го купонного периода. В последний купонный период будет выплачено 12% от номинальной стоимости облигаций.

( Читать дальше )

ЛайфСтрим новый пациент Септема

- 29 января 2021, 12:13

- |

Брокер Септем готовит выпуск облигаций нового эмитента ООО “ЛайфСтрим”

Есть статья на Yango.Pro: https://yango.pro/blog/lifestream-my-sozdali-unikalnuyu-biznes-model-v-industrii-oblachnogo-tv-v-rossii-/

Основное направление деятельности — предоставление услуг облачного ТВ под брендом “Смотрешка”

Отзывы населения отрицательные: https://otzovik.com/reviews/interaktivnoe_televidenie_smotreshka_russia/

В одном из Телеграмм каналов выложили бухгалтерский баланс и комментарий к бухгалтерскому балансу ООО “ЛайфСтрим” за 2019. Внимание! И эти файлы из этого канала были удалены буквально через минуту. Я успел скачать только комментарии и сразу скажу, это АД! Реально такого цинизма я никогда не видел. Смотрим вместе и шокируемся.

Ссылка: https://yadi.sk/i/Wu44HMqdOQmIrQ

Основные тезисы:

Уставной капитал: 25т.р.

( Читать дальше )

Коротко о главном на 28.01.2021

- 28 января 2021, 10:11

- |

Оспаривание внесенных третьими лицами изменений в Устав, новые выпуски и программа:

- «ПЮДМ» подаст документы в ФНС об оспаривании и аннулировании недостоверных сведений, внесенных в Устав третьими лицами. Действующий генеральный директор Роман Асанов в обращении к инвесторам акцентировал свое внимание на том, что в результате данных мошеннических действий компания никакого ущерба не понесла.

- Московская биржа зарегистрировала выпуск биржевых облигаций «Агрофирма — племзавод «Победа» серии 001P-01. Присвоенный регистрационный номер — 4B02-01-58611-P-001P от 27.01.2021.

- «Селектел» (Selectel) зарегистрировал программу биржевых облигаций серии 001P объемом 10 млрд рублей или эквивалент этой суммы в иностранной валюте на Московской бирже.

- «Форвард» зарегистрировал выпуск двухлетних коммерческих облигаций серии КО-П03 с ежемесячными купонами в НРД.

( Читать дальше )

+0,5% к доходности любых облигаций

- 27 января 2021, 19:10

- |

Добрый день! На этой неделе заметил интересную особенность в формировании доходности облигаций. Сегодня расскажу о ней и о том, как с помощью нее повысить доходность любых облигаций в вашем портфеле.

Как вы помните, с этого года купоны по всем облигациям без исключения облагаются налогом в 13%. Неважно, корпоративные это облигации или ОФЗ. Я писал подробный пост на тему изменения налогообложения в начале января, кто не читал, очень рекомендую ознакомиться.

«Ну изменилось и изменилось. Что с того?» — спросите вы? Я поначалу тоже думал, что теперь просто будет удерживаться 13% с купонов, что радости, кончено, не вызывает. Я адаптировал свою таблицу Excel по расчету доходности облигаций под новые налоги и набрал новых облигаций в январе исходя из текущих реалий.

Сижу такой довольный своим выбором, как тут ко мне на глаза попадается облигация Норникеля с доходностью 11,8% годовых! Погашение облигации – 6 февраля 2026 года. Те, у кого есть даже небольшой опыт в инвестициях, почувствуют здесь что-то неладное. Не может такая крупная и надежная компания характеризоваться такой высокой доходностью.

( Читать дальше )

И снова о торговле ОФЗ и Дени колами.

- 27 января 2021, 12:58

- |

Господа, у одного персонажа на сайте есть очень хороший термин — Финансовая штанга. Я много прикалывался над ним, но фактически человек определил для себя некоторый риск, который он принимает на свой портфель. И это очень разумный с моей точки зрения подход.

В индустрии ДУ давно уже выбрали некоторые стандарты аллокаций портфелей, которые предлагаются клиентам в зависимости от их степени приемлемости риска. Грубо говоря, это смешанные портфели (риск/безриск 100-0, 50-50, 30-70, 10-90, 0-100). И если с риском вам более или менее все понятно, то с безриском (инструменты с фиксированным доходом) так читатели смартлаба и не разобрались. А именно облигации — наиболее торгуемые инструменты в мировой практике. И именно облигации являются самыми популярными вложениями у институционалов. Но облигация облигации рознь.

Так один читатель недоумевает — как у него могло по результатам 3-4 месяцев вложение в Бпиф облигаций оказаться в убытке, не понимая, что зашито в том пифе. Другой, устраивая конкурс «портфельных инвесторов», предлагает в качестве безриска 10-летнее ОФЗ, не догадываясь, что вола 10-летнего бонда не сильно отличается от волы индексов акций. Очевидно же, что классический безриск — это вложения в инвестиционные облигации с короткой дюрацией. Ну и вообще, жесть, когда физики заходят в бумаги джанков — мусора (ВДО — это какое-то уж слишком пафосное название.), абсолютно не зная эмитента изнутри. Впрочем, есть случаи и жесткого обмана со стороны эмитентов.

( Читать дальше )

Коротко о главном на 27.01.2021

- 27 января 2021, 09:48

- |

Новые выпуски и кредитный рейтинг:

- «МСБ-Лизинг» зарегистрировал новый выпуск облигаций серии 002Р-04 на Московской бирже. Бумаги включены в Сектор ПИР.

- Группа «Эконива» планирует в первом квартале 2020 года разместить дебютные рублевые облигации на Московской бирже, чтобы частично рефинансировать выпуск еврооблигаций на 50 млн евро. Рейтинговое агентство «Эксперт РА» присвоило рейтинг кредитоспособности нефинансовой компании Ekosem Agrar AG (материнской компанией, консолидирующей активы ГК «ЭкоНива») на уровне ruBBB+. Прогноз по рейтингу — стабильный.

- Московская Биржа отказала «Левенгук» в регистрации изменений в решение о выпуске биржевых облигаций в части сведений о представителе владельцев биржевых облигаций серии БО-01.

- «Дэни Колл» допустил дефолт по выплате 7-го купона по облигациям серии КО-П01. Причина неисполнения обязательств — неперечисление эмитентом денежных средств для выплаты купонного дохода.

( Читать дальше )

Что будет с БПИФ на российские рублевые облигации, когда повысят ставку? Я правильно понимаю, что БПИФ тоже нельзя покупать перед повышением?

- 26 января 2021, 16:10

- |

Инвестиционные обзоры 2021

- 26 января 2021, 11:10

- |

В статье выбраны ключевые идеи из обзоров мировых инвестбанков и управляющих на 2021 год. Из 13 просмотренных отчетов лучшими, на наш взгляд, оказались материалы от Citi и JP Morgan. Они предлагают более конкретные решения для портфелей, что отличает их от общих фраз в отчетах других банков.

В Bastion Podcast #34 мы обсуждаем многие из этих графиков, так что можно сказать, что у обзора есть еще и аудиоверсия.

Структура обзора

1) Макроэкономика. Максимально короткая часть о влиянии мировой экономики на финансовые рынки.

2) Основные инвестиционные идеи. Какие портфельные решения предлагают аналитики.

3) Выводы для стратегий Bastion. Цель статьи — применить наблюдения для управления собственными портфелями.

Консенсус по макроэкономике

Большинство аналитиков согласны, что мировая экономика сейчас находится в стадии восстановления. После спада из-за локдаунов в I и II кварталах 2020 года экономику ждет несколько лет восстановления и медленного роста. Ниже картинка прогноза динамики мирового ВВП от Vanguard. Почти все прогнозы других аналитиков совпадают с такими сценариями.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал