ОБЛИГАЦИИ

Мосбиржа введет инструменты денежного рынка с плавающей ставкой

- 30 ноября 2022, 10:28

- |

Торговая площадка рассчитывает увеличить средний срок сделок

- Московская биржа хочет выводить на денежный рынок инструменты с плавающей ставкой, с надеждой увеличить средний срок сделок торговой площадки, эти инструменты будут привязаны к индикаторам RUSFAR (в том числе c валютой расчетов в китайских юанях) или RUONIA.

- Привязка к плавающему курсу будет хеджировать риск изменения процентных ставок, что, это будет способствовать размещению средств в такие инструменты на более длительный срок.

- frankrg.com/103224

- комментировать

- 176

- Комментарии ( 0 )

У нас было 2 пакета бондов МФО, 75 выпусков лизинга, 5 пакетов колхозников, пол портфеля вайфая в метро и целое множество ВДО всех сортов и расцветок

- 30 ноября 2022, 10:09

- |

🛻 У нас было 2 пакета бондов МФО, 75 выпусков лизинга, 5 пакетов колхозников, пол портфеля вайфая в метро и целое множество ВДО всех сортов и расцветок, строительные депрессанты, а также текила, ром, ящик пива от Белуги, пинта дефолтов Обуви России и 2 дюжины ампул Роснано.

К вопросу о том, почему я не особо смотрю в сторону бондов МФО

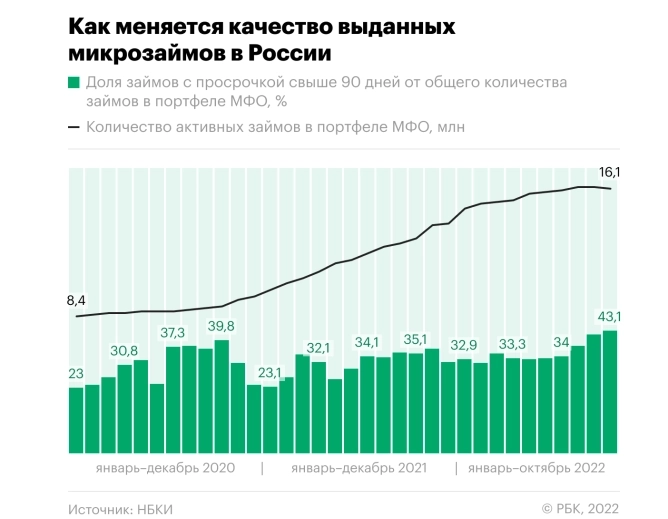

РБК пишет: «Уровень просроченной задолженности в портфелях микрофинансовых организаций в сентябре—октябре вырос до рекордных 43,1%. Участники рынка признают ухудшение качества выданных займов, но пока не считают его значительным».

Микрозаймы — зло. Для тех, кто их берет;) Проценты конские, еще и дефолтность дикая. Но это уже дело тех, кто их берет. Имеют право. А готов ли я как инвестор вкладываться в 43% дефолтов?

Дефолтность микрозаймов всегда была высокой, это не так, что было 4%, а стало 43%. За последние 3 года значение колебалось от 23% до 40%. В моменте — пик. Но и весь год уровень просрочек высокий, в среднем он выше, чем в предыдущие годы.

( Читать дальше )

Просрочка у МФО в сентябре-октябре составила 43,1%, не обслуживаются 7 млн займов - РБК

- 30 ноября 2022, 09:53

- |

Данными подсчетами делится НБКИ.

Качество микрофинансовых кредитов начало падать с августа, кол-во проблемных ссуд подскочило на 1,5 млн шт. или на 29%.

Всего у МФО 16 млн займов из которых 7 млн в просрочке.

https://www.rbc.ru/finances/30/11/2022/6385ec809a794720f51f060c

Может ли ЭнергоТехСервис погасить декабрьский выпуск

- 30 ноября 2022, 09:02

- |

То, что у компании не очень хорошая структура капитала и компания в долгах, как в шелках, можно убедиться ознакомившись с анализом финансового состояния компании по ссылкам в конце обзора. Так, или иначе, но у компании есть облигационные займы и было бы интересно узнать перспективы их погашения, которые намечены на декабрь 2022 года, 2023 и 2025 годы.

По итогам последних пяти лет ООО «ЭнергоТехСервис» показывает очень неплохой среднегодовой прирост чистой прибыли на уровне 14%. Это хороший показатель, но из-за большого долгосрочного долга и сроков его погашения, такой прирост недостаточный. Текущими темпами, компания рассчитаться с долгами может не ранее чем через 10 лет и это не в пользу инвестора. Максимальное количество лет на погашение, должно быть не более 5 лет (согласно статистики) Отличный результат, если период погашения составляет 2-3 года. К сожалению компания Энерготехсервис не может похвастать такими показателями. Тем не менее...

( Читать дальше )

Уровень просроченной задолженности в МФО в сентябре—октябре вырос до рекордных 43,1%. Качество стало падать с августа. А у банков всё хорошо?

- 30 ноября 2022, 08:22

- |

В октябре 2022 года доля займов с просрочкой свыше 90 дней (NPL90+) достигла 43,1% от их общего количества в портфелях микрофинансовых организаций (МФО), посчитали в Национальном бюро кредитных историй (НБКИ) по просьбе РБК. Показатель держится выше 40% второй месяц подряд, это максимальный уровень «проблемных» долгов с пандемийного кризиса. Для сравнения: в октябре 2020 года доля просрочки в портфелях МФО составляла 39,8%.

Как следует из данных НБКИ, качество выданных займов в России начало заметно падать начиная с августа этого года: за три месяца доля NPL90+ подскочила на 9,1 п.п., количество «проблемных» ссуд за тот же период увеличилось на 1,5 млн штук, или на 28,8%. По итогам октября на балансе МФО было 16,1 млн активных займов, из которых в просрочке было 6,93 млн.

( Читать дальше )

День ИКС на Рынках – 13 Декабря / Ждем Взлет Акций? / Инфляция в США

- 29 ноября 2022, 18:09

- |

Сегодня мы поговорим на тему того, а стоит ли покупать акции США прямо сейчас? Почему стоит дождаться 13 декабря, чтобы принимать новые решения? Ожидания рынка, прогнозы по ставке и мысли по инфляции в этом видео.

( Читать дальше )

"Магнит" 30 ноября проведет сбор заявок на бонды объемом 15 млрд рублей

- 29 ноября 2022, 17:44

- |

Ритейлер «Магнит» планирует 30 ноября с 11:00 до 15:00 МСК провести сбор заявок на 3-летние облигации серии БО-004Р-01 объемом 15 млрд рублей, сообщил «Интерфаксу» источник на финансовом рынке.

Ориентир ставки 1-го купона не выше 9,30% годовых, что соответствует доходности к погашению в размере не выше 9,52% годовых. Купоны полугодовые.

Организаторами выступят Газпромбанк, Московский кредитный банк, инвестиционный банк «Синара», РСХБ, «Велес капитал» и ВБРР.

Техразмещение запланировано на срок не позднее 7 декабря.

Запрет на присвоение кредитных рейтингов

- 29 ноября 2022, 17:27

- |

Центральный банк может получить право вводить запрет на присвоение кредитных рейтингов, если были нарушены предписания регулятора и требовать от агентств их пересмотра, если была нарушена методология, следует из поправок, внесенных в Госдуму.

Автор поправок — глава комитета Госдумы по финансовому рынку Анатолий Аксаков. Изменения предлагается внести в закон о деятельности кредитных рейтинговых агентств.

Согласно действующему законодательству, если рейтинговое агентство не устранило в срок нарушения в работе по предписанию регулятора, то ЦБ имеет право потребовать замены лиц, входящих в органы управления и внутреннего контроля агентства, а также исключить сведения о рейтинговом агентстве из реестра ЦБ.

Законопроект предлагает расширить полномочия ЦБ и наделить регулятора правом ввести запрет на присвоение кредитных рейтингов до устранения нарушения, выявленного при работе агентства. Кроме того, предлагается ввести норму о том, что если кредитный рейтинг присвоен (пересмотрен, подтвержден) с нарушением требований к

методологии, то Банк России вправе потребовать от кредитного рейтингового агентства отозвать или пересмотреть указанный кредитный рейтинг. Сейчас такого права у ЦБ нет.

Минфин РФ 30 ноября вновь проведет три безлимитных аукциона по размещению ОФЗ 26241, 29021 и 52004

- 29 ноября 2022, 16:25

- |

Министерство финансов России 30 ноября проведет аукционы по продаже ОФЗ-ПД серии 26241, ОФЗ-ПК серии 29021 и ОФЗ-ИН серии 52004 в объемах остатков, доступных для размещения в каждом выпуске, говорится в сообщении Минфина.

Облигации серии 26241 с погашением 17 ноября 2032 года имеют 19 полугодовых купонных периодов и первый купонный период — 196 дней, дата выплаты 1-го купонного дохода — 31 мая 2023 года. Ставка купонного дохода определена в размере 9,5% годовых (1-й купон — 51,01 рубля на облигацию и 2-20-й купоны — 47,37 рубля на облигацию).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал