ОБЛИГАЦИИ

Трансаэро обвал

- 13 августа 2015, 17:39

- |

www.rbc.ru/rbcfreenews/55cbd4b69a7947f313419258

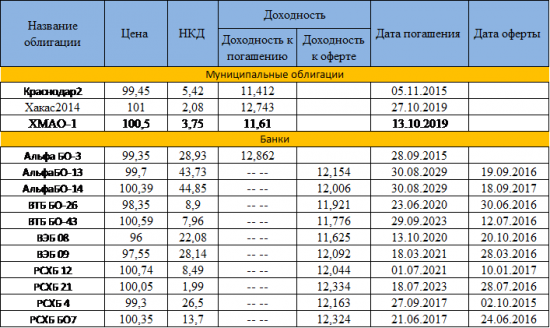

Доходность стала довольно интересной по оферте ближних выпусков, и компания с гос поддержкой.

Стоит брать?

- комментировать

- Комментарии ( 4 )

Как узнать цену облигации в Quik ? В какой графе посмотреть или как рассчитать стоимость 1 лота облигации ? Покупаю по цене 98 руб - списывается порядка 1000 руб.

- 10 августа 2015, 16:41

- |

Поступили дивиденды и деньги от купонов, что делать ?! Покупать ОФЗ-ИН !

- 07 августа 2015, 17:59

- |

дивиденды и деньги от купонов, что делать ?! Покупать ОФЗ-ИН !" title="Поступили дивиденды и деньги от купонов, что делать ?! Покупать ОФЗ-ИН !" />

дивиденды и деньги от купонов, что делать ?! Покупать ОФЗ-ИН !" title="Поступили дивиденды и деньги от купонов, что делать ?! Покупать ОФЗ-ИН !" />Самым интересным из надёжных инструментов для покупки можно считать ОФЗ-52001-ИН — облигации федерального займа c номиналом ежедневно индексируемым на величину инфляции, взятую с трехмесячным лагом. Покупки доступны для физ.лиц. При текущей котировке на уровне 94,5 доходность составляет около 12% годовых.

Для тех, кто пробует торговать долговые инструменты

- 07 августа 2015, 13:56

- |

Долговые инструменты отличаются от сырья тем, что они напрямую связаны с процентными ставками. Разумеется, стоимость долгового инструмента имеет обратную зависимость от процентных ставок. Чем ниже ставка, тем выше стоимость долгового инструмента. И наоборот. Тема достаточно сложная, но вкратце объясню.

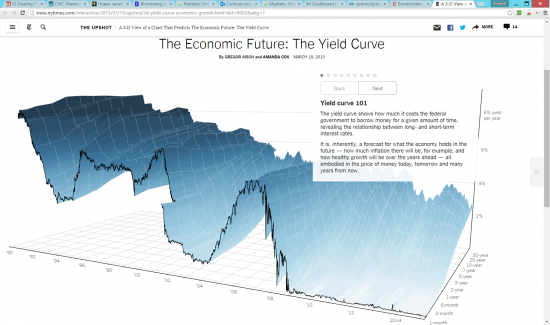

Кривая доходности строится на основе доходности долговых инструментов с различным сроком погашения. Она показывает как изменение срока погашения влияет на ставку. Т.е. в обычных условиях по кредиту (или депозиту) на 1 год ставка будет ниже, чем по кредиту (или депозиту) на 3 года. Это связано с тем, что чем больше срок, тем выше риск.

Кривую доходности на казначейские облигации США можно посмотреть здесь: http://www.treasury.gov/resource-center/data-chart-center/interest-rates/Pages/Historic-Yield-Data-Visualization.aspx

При торговле спрэдами (как, например, здесь: http://smart-lab.ru/blog/270527.php) нужно понимать, что продавая, например, 5-летние и покупая 10-летние казначейски облигации США, ставка делается на то, что доходность по 5-летним облигация вырастет больше, чем доходность по 10-летним облигациям. То есть изменится структура процентных ставок (и форма кривой доходности). Такое вполне возможно, но нужно учитывать, что, например, в стоимость 5-летние и 10-летние облигаций уже заложены ожидаемые изменения процентных ставок. В случае, если, например, окажется, что, ФРС ожидает более быстрого повышения ставок, вероятно, что кривая доходности изменится таким образом, что по более длинным облигация доходность вырастет сильнее (т.е. цена упадёт), чем по более коротким.

И в любом случае нужно помнить, что изменение доходности на один пункт выражается в разном изменении цены для облигаций с разным сроком погашения. Стоимость одного базисного пункта доходности в долларах для различных фьючерсов на казначейские облигации США можно посмотреть здесь (в первой колонке DV01):

www.cmegroup.com/trading/interest-rates/invoice-spread-calculator.html

Странная доходность ОФЗ, объясните

- 07 августа 2015, 07:40

- |

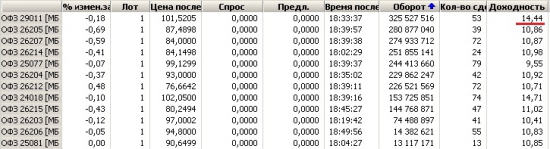

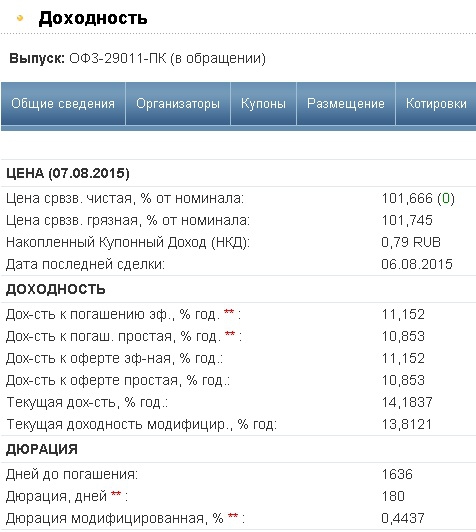

Кто разбирается в ОФЗ можете объяснить почему доходность некоторых выпусков значительно превосходит среднюю доходность других выпусков. Вот например сейчас выпуск 29011 имеет доходность около 14% тогда как все остальные в районе 10-11%. Причем, это не разовая какая-то флуктуация, эта ситуация стабильно сохраняется длительное время. Это странно, ведь какой смысл покупать облигацию с доходностью 10% если можно купить аналогичную по риску облигацию с доходностью 14%. Я бы ожидал что доходность выровнялась бы достаточно быстро. Но этого не происходит (наблюдаю за выпуском несколько недель):

Согласно спецификации выпуска 29011, это облигация с переменным купонным доходом, это ее отличает от остальных (они в основом все с постоянным). Если дело в этом то можете объяснить, в чем собственно подвох переменного купона, что у таких облигаций доходность может значительно превышать среднюю и не выравниваться со временем?

UPD

Разные доходности этого выпуска:

Кривая доходности

- 06 августа 2015, 21:37

- |

www.nytimes.com/interactive/2015/03/19/upshot/3d-yield-curve-economic-growth.html

Немного устарел (данные по март 2015), но интересно посмотреть историю в ожидании повышения ставки.

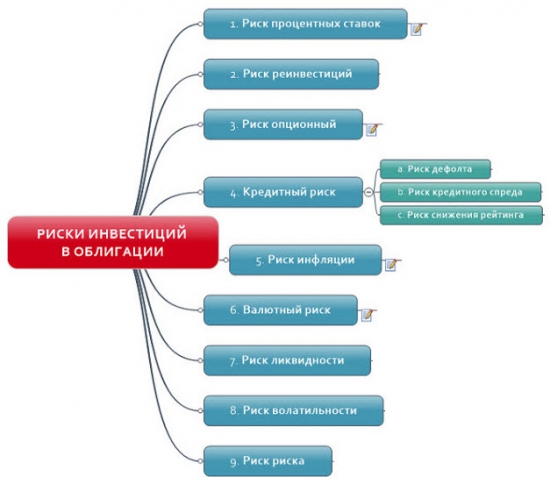

Риски инвестиций в облигации и вычисление доходности инвестиций в схемах. Теоретический аспект.

- 04 августа 2015, 15:24

- |

Риск процентных ставок (он же процентный, он же рыночный риск) — рост процентных ставок приводит к падению цены облигации; падение процентных ставок к росту цен на облигации.

Риск реинвестиций — риск реинвестирования промежуточного денежного потока по более низким процентным ставкам, чем при покупке

Риск опционный — риск связанный с колл-опционом — право эмитента отозвать свой выпуск до ранее установленного срока погашения облигации.

Кредитный риск включает в себя:

- риск дефолта

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал