ОБЛИГАЦИИ

Почему считается, что гособлигации развитых стран -- наиболее подходящий товар для наполнения госрезервов? Что альтернативных инструментов нет? Что могло бы стать альтернативой теоретически?

- 02 июля 2016, 15:50

- |

- ответить

- Ответы ( 9 )

Брокер "Открытие" чтобы это значило

- 01 июля 2016, 21:43

- |

Есть мысли, что этим брокер хотел сказать?

Я несколько раз перечитал, но так и не понял, при каких условиях, покупатель облигации несет дополнительные риски.

Уважаемый клиент!

Информируем Вас о внесении изменений в Декларацию о рисках (Раздел 11 Договора на брокерское обслуживание) – Договор на брокерское обслуживание дополняется пунктом 11.12:«Настоящим Брокер уведомляет Клиента о налоговых рисках, которые несет Клиент в случае подачи поручения на заключение сделки купли-продажи облигаций. Если Брокером по поручению Клиента заключена указанная сделка и по какой-либо причине (требования применимого законодательства, условия самой сделки, обычаи делового оборота, применимые к указанной сделке и регулирующие исполнение обязательств по ней), одна сторона (Клиент) обязана передать другой стороне полученный доход (денежные средства, ценные бумаги) — Брокер, действующий в качестве налогового агента Российской Федерации в соответствии с Главой 23 НК РФ, будет обязан удержать со счета Клиента необходимые суммы налогов, которые в связи с особенностями налогообложения доходов в Российской Федерации могут превысить ожидания Клиента (в части суммы обязательных к уплате налогов) и изменить полученный по такой сделке финансовый результат. Кроме того, необходимо учесть, что если из дохода налогоплательщика по его распоряжению, по решению суда или иных органов производятся какие-либо удержания, такие удержания не уменьшают налоговую базу (п. 1 ст. 210 НК РФ). При подаче поручений на заключение указанных сделок Клиенту необходимо учитывать данное уведомление, а также планировать свои инвестиции в соответствии с особенностями налогообложения в Российской Федерации».

Доход по облигациям освободят от подоходного налога

- 01 июля 2016, 15:06

- |

Для предприятий такое решение принято. Мы снизим ставки для предприятий, которые вкладывают в корпоративные облигации. Эти ставки будут сопоставимы с тем уровнем, который сейчас есть для депозитов»,— заявил министр финансов РФ Антон Силуанов, выступая на XXV Международном финансовом конгрессе. — Для населения такие же решения подготовлены и будут реализованы в осеннюю сессию работы нашего парламента. С тем, чтобы население, которое сегодня вкладывает свои накопления в облигации, платя с этого подоходный налог, было от него освобождено.Набиуллина:

Уровень налогообложения не должен влиять на принятие решения, куда вкладывать сбережения. Цель данной инициативы — наполнить небанковский сектор финансовыми ресурсами, что является одним из ключевых направлений работы Минфина.

Рынок облигаций хотя и развивается, но, конечно, потенциал развития облигационного рынка гораздо больше, чем есть он сейчас. Если взять, например, долю банковских активов к

( Читать дальше )

облигации "Сибирский гостинец" нужен совет!

- 29 июня 2016, 23:33

- |

Всех приветствую!!!

Никогда не занимался облигациями кроме ОФЗ. Но тут появилось интересное предложение у моего брокера: http://ru.cbonds.info/news/item/834601.

Компания «Сибирский гостинец» размещает облигации с доходностью около 17%, неплохо, но встает вопрос надежности эмитента.

Одно дело ОФЗ — надежность государства, А тут коммерческая компания далеко не первого эшелона.

В связи с этим, у меня возник ряд вопросов. Если найдутся люди имеющие опыт работы с коммерческими облигациями, буду благодарен за помощь.

И так:

1) Эмитенту присвоен Рейтинг А — это хорошо, но ничего не значит по большому счету?

2) За два года акции компании сильно потеряли в стоимости, вообще это как отражается на облигациях?

stocks.investfunds.ru/stocks/3859/

3) Облигации размещаются на срок 3 года. «Ставка купона: 1-3 купоны – 17% годовых, 4-6 купоны — ставку определяет эмитент» А есть возможность получить первые 3 купона, а потом продать эти облигации?

4) И в целом какие риски несет в себе приобретение таких облигаций и каким образом они просчитываются?

Лайфхак для тех - у кого есть вторая квартира (альтернатива ренте)

- 27 июня 2016, 16:52

- |

Лайфхак для тех - у кого есть вторая квартира (альтернатива ренте)

Итак приступим:

1-ый вариант:

Допустим Вы живете в Мск и у Вас есть одна квартира в которой Вы обитаете — и вторая квартира, которую сдаете.

Предположим, что стоимость Вашей квартиры = 10 млн. руб., двушка (территориально между третьим кольцом и МКАДом; далеко от метро, но ближе к центру или близко к метро, но ближе к МКАДу).

Сдаете ее за 50 тыс. рублей (Предположим, что это идеальный вариант, когда целый год жильцы платят вовремя и квартира не простаивает).

Итого сумма выплат за год = 50 тыс. * 12 = 600 тыс. руб. или 6% годовых.

2-ой вариант:

Продаете квартиру за 10 млн. руб. и вкладываете в ОФЗ под 9,5-10,5% годовых (тут уже зависит на какой срок разместите свои сбережения).

Итого имеем 1 млн. руб в год или 10% в год (при этом не надо беспокоиться о сохранности имущества и ездить раз в месяц выбивать бабло)

Кто какой вариант выбирает?!

Осталось только с*****ть честно отжать заработать непосильным трудом 10 лямов ))))))

Зарабатываем вместе ( еженедельный обзор)

- 27 июня 2016, 12:36

- |

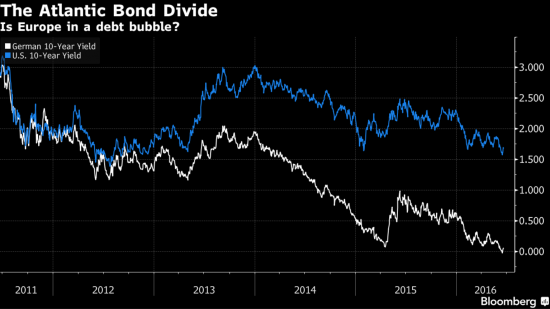

Пенсионный фонд Дании: нет сомнений, на рынке облигаций - пузырь

- 22 июня 2016, 16:10

- |

На рынке гособлигаций Европы сформировался пузырь из-за искусственно заниженных в результате количественного смягчения процентных ставок. Не могу сказать, насколько переоценены эти бумаги, но у нас нет сомнений, что мы имеем дело с пузырем.

http://www.bloomberg.com/news/articles/2016-06-21/the-83-billion-danish-fund-preparing-for-a-european-debt-bubble

Как инвестировать в облигации?

- 20 июня 2016, 22:06

- |

Типы активных стратегий

1.Ожидание неизменности процентных ставок (riding the yield curve) Данная стратегия работает только в условиях восходящей кривой доходности. Покупается облигация с купонной ставкой сроком до погашения от 5 лет. Её цена равна сумме её денежных потоков, дисконтированных по спот-ставкам. Т.е. через год цена этой облигации вырастет, если кривая ставок не изменится.

2. Ожидание изменения уровня процентных ставок (roll-over the yield curve) Вероятность реализации данной стратегии очень низкой на практике. Потому что предвидеть размеры процентных ставок через год, для каждого срока погашения, не представляется возможным. Когда прогнозируется снижение процентных ставок, следует включить в портфель бумагу с наибольшей долларовой дюрацией. Если прогнозируется рост ставок, инвестору необходимо разбить инвестиционный горизонт на две части: до и после изменения уровня ставок. До изменения уровня ставок, он входит в позицию так, чтобы погашение произошло сразу после изменения их уровня. Затем он открывает новую позицию, но уже под более высокую доходность. Поэтому данный метод и называется rollover («перекатиться» через повышение ставок).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал