НОВАТЭК

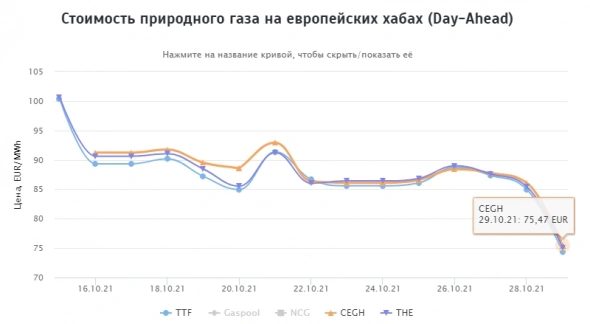

Стоимость природного газа на европейских хабах 29.10.2021г: $920,87 за 1000 м3

- 29 октября 2021, 16:18

- |

Нидерланды – хаб TTF: €74,34 MWh = $913,38 за 1000 м3

Германия – хаб THE: €75,04 MWh = $921,98 за 1000 м3

Австрия – хаб CEGH: €75,47 MWh = $927,26 за 1000 м3

- комментировать

- Комментарии ( 0 )

Итоги телеконференции Новатэка нейтральны для динамики акций - Атон

- 29 октября 2021, 11:27

- |

28 октября НОВАТЭК провел телеконференцию по финансовым результатам за 3К21. Ключевые моменты мероприятия мы приводим ниже.

Компания подтвердила свой прогноз по увеличению добычи природного газа в 2021 на уровне +3% г/г, также ожидается небольшой прирост уровня добычи жидких углеводородов.

План по капзатратам остался без изменений — 200 млрд руб. в этом году против 205 млрд руб. в 2020.

Первые три линии проекта Ямал СПГ работают с загрузкой более 110%, при этом работа четвертой линии по-прежнему регулярно приостанавливается. Ожидается, что в 2021 объем производства вырастет на 2-3% относительно уровня 2020. Также компания планирует впервые получить дивиденды от Ямал СПГ по итогам 2021.

В 3К21 доля спотовых сделок по Ямал СПГ составила 17% (против 36% во 2К21 года), в то время как 83% продукции было реализовано по долгосрочным контрактам (против 64% во 2К21 года). Всего было отправлено 58 партий груза. В 2021-22 доля спотовых поставок прогнозируется на уровне 20-25%.

( Читать дальше )

Европейским странам следует искать альтернативу российскому газу - The Economist

- 29 октября 2021, 09:50

- |

Полный отказ от российского газа является слишком амбициозной задачей даже в долгосрочной перспективе. Континент импортирует подавляющее большинство потребляемого им газа и имеет лишь ограниченное число альтернатив. Но есть возможности разрушить монополию России в государствах, исторически зависящих от ее газа, таких как Болгария и страны Балтии. Добавление альтернативных источников, таких как ядерная энергия, которой отдает предпочтение Франция, может еще больше диверсифицировать энергоснабжение Европы до тех пор, пока перспективы возобновляемых источников энергии не будут соответствовать спросу

👉 В странах Ближнего Востока и Северной Африки есть большие запасы топлива, Алжир в 2019 г. поставил в Европу 8% от общего количества газа на рынке, Катар — 5%

👉 Европа сталкивается с конкуренцией на газовом рынке: ей приходится конкурировать как со странами Азии, на которые приходится 75% мирового импорта сжиженного природного газа, так и с Латинской Америкой

👉 В странах Ближнего Востока потребление газа росло в среднем на 4,6% в год последние 10 лет

( Читать дальше )

Обзор прессы: Роснефть, Сбербанк, Ростелеком, Новатэк, Газпром, криптовалюта — 29/10/21

- 29 октября 2021, 08:12

- |

Правительствам рекомендовали ужесточить регулирование криптовалютных операций

Межправительственная организация, занимающаяся выработкой мировых стандартов в сфере борьбы с отмыванием преступных доходов и финансированием терроризма (FATF), опубликовала сегодня, 28 октября, обновленную версию своих рекомендаций по регулированию цифровых активов и деятельности поставщиков услуг, связанных с такими активами. По мнению экспертов организации, властям стоит обязать криптовалютные компании проводить проверку личности всех своих клиентов и передавать сведения обо всех подозрительных трансакциях регуляторам.

https://www.kommersant.ru/doc/5052744

Цены на газ в ЕС упали на словах о поставках «Газпрома» в европейские ПХГ

Цены на газ в Европе резко снизились вслед за обещанием Владимира Путина в ноябре увеличить запасы в подземных хранилищах «

( Читать дальше )

Производство СПГ на Ямал СПГ в 21 г может вырасти на 2-3%

- 28 октября 2021, 20:44

- |

В третьем квартале «Ямал СПГ» произвел 4,38 миллиона тонн СПГ и 234 тысячи тонн нестабильного газового конденсата. По итогам года мы планируем, что производство СПГ на проекте будет на 2-3% выше, чем в 2020 году— начальник управления по связям с инвесторами Новатэка Александр Назаров

Ранее Леонид Михельсон говорил, что производство СПГ на «Ямал СПГ» в 2021 году может составить 19 миллионов тонн, а в 2022 году — более 20 миллионов.

Программа обратного выкупа Новатэка выполнена на 75%

- 28 октября 2021, 18:41

- |

«У нас есть утверждённая программа выкупа акций с рынка в размере 600 миллионов долларов, которую мы на текущий момент использовали порядка процентов на 75»— первый зампред правления Новатэка Лев Феодосьев.

На те цены, которые были в 2019 году, наверное, уже не вернемся — Михельсон о газе

- 28 октября 2021, 18:40

- |

На таком волатильном рынке газа долго существовать невозможно, зима, наверное, будет тяжелая, но со второго квартала рынок все-таки стабилизируется, резко понизившись, но на те цены, которые были в 2019 году, наверное, уже не вернемся

— Глава «Новатэка» Леонид Михельсон

fomag.ru/news-streem/tsena-gaza-mozhet-stabilizirovatsya-s-ii-kvartala-2022-goda-mikhelson/

Первая линия Арктик СПГ-2 завершена на 69%, весь проект готов на 52%

- 28 октября 2021, 17:42

- |

Прогресс проекта «Арктик СПГ — 2» оценивается в 52%, а прогресс по первой очереди проекта — уже 69%— начальник управления по связи с инвесторами "Новатэка" Александр Назаров

Начало продаж с первой технологической линии завода запланировано на 2023 год — по плану.

Дивиденды от "Ямал СПГ" ожидаются в этом году.

fomag.ru/news-streem/pervaya-liniya-arktik-spg-2-zavershena-na-69-ves-proekt-na-52/

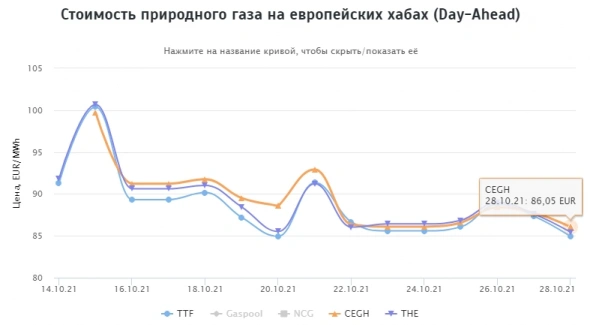

Стоимость природного газа на европейских хабах 28.10.2021г: $1048,72 за 1000 м3

- 28 октября 2021, 14:08

- |

Нидерланды – хаб TTF: €84,94 MWh = $1042,18 за 1000 м3

Германия – хаб THE: €85,43 MWh = $1048,19 за 1000 м3

Австрия – хаб CEGH: €86,05 MWh = $1055,80 за 1000 м3

📉 Cегодня первый день за два месяца когда цены на газ уверенно закрепились меньше $1000

- 28 октября 2021, 13:09

- |

👉 Причина снижения - ожидание заполнения Газпромом европейских ПХГ после поручения Путина

👉 Глава Газпрома Алексей Миллер заверил Путина, что поручение будет выполнено. После этого стоимость ноябрьских фьючерсов на газ упала более чем на 3%

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал