Московская биржа

Мосбиржа - отказ от промежуточных выплат не меняет дивидендную политику

- 07 ноября 2018, 19:15

- |

В конце сентября набсовет биржи пожертвовал промежуточными дивидендами ради пополнения капитала Национального клирингового центра. Организатор торгов готовится к повторению рыночной турбулентности 2014-2015 годов в случае введения Вашингтоном жестких санкций против Москвы в ближайшее время, сформировав подушку безопасности.

Биржа сообщала ранее о намерении выплатить преобладающую часть прибыли в виде дивидендов после завершения года.

https://fomag.ru/news-streem/mosbirzha_otkaz_ot_promezhutochnykh_vyplat_ne_menyaet_dividendnuyu_politiku/

- комментировать

- Комментарии ( 0 )

Рост комиссий Мосбиржи замедлился в 3 квартале - Финам

- 07 ноября 2018, 18:30

- |

Несколько месяцев назад консенсус Bloomberg по прибыли 2018П предполагал небольшой рост показатели (4% г/г) до 21,1 млрд руб., но мы видим риск того, что по итогам года результат может оказаться ниже. Кроме того, решение «Мосбиржи» не выплачивать промежуточные дивиденды в связи с необходимостью поддерживать показатели достаточности капитала запустило переоценку будущих дивидендов. Мы считаем, что по итогам года нормы выплат будут ниже, чем ранее ожидалось, как и сам платеж. Для «Мосбиржи» дивиденды – это ключевой компонент кейса, поэтому с учетом последних результатов и событий ставим рекомендацию по MOEX на пересмотр.Малых Наталия

ГК «ФИНАМ»

Обзор облигационного рынка за III кв. 2018 г.

- 07 ноября 2018, 13:55

- |

Ситуация на долговом рынке почти не изменилась относительно II кв. 2018 г. Новая волна санкций спровоцировала отток иностранного капитала: зарубежные инвесторы минимизируют вложения в российские активы. Ограничения США на торговлю привели также к снижению активности крупных компаний РФ. Более устойчивый к внешним изменениям малый бизнес, наоборот, охотно привлекает финансирование, в т. ч. с помощью бондов. Однако нельзя сказать, что облигационный рынок развивается сегодня только благодаря усилиям последнего. Какое же место занимает в нем сегмент МСБ — читайте в нашем аналитическом обзоре.

Давление извне

Впервые с 2012 года доходность индекса государственных бумаг вплотную приблизилась к доходности корпоративного сегмента. Основная причина сложившегося положения дел — сокращение объема ОФЗ у иностранных инвесторов ввиду санкций в отношении России. За полгода нерезиденты продали гособлигации почти на 500 млрд руб. Однако ожидается восстановление спрэда между индексами облигаций до 1%.

( Читать дальше )

Московская биржа - чистая прибыль по МСФО в III квартале снизилась на 0,7%, до 5,1 млрд руб

- 07 ноября 2018, 10:27

- |

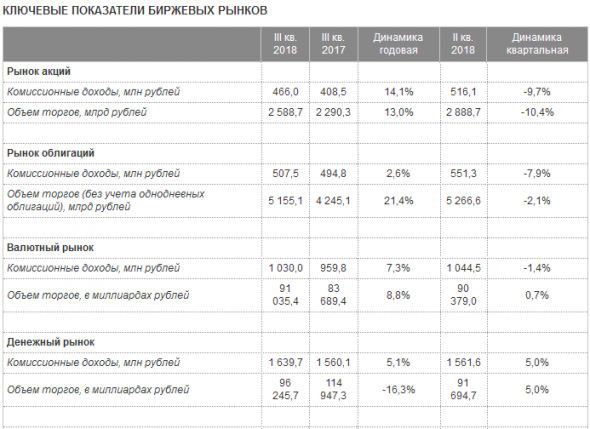

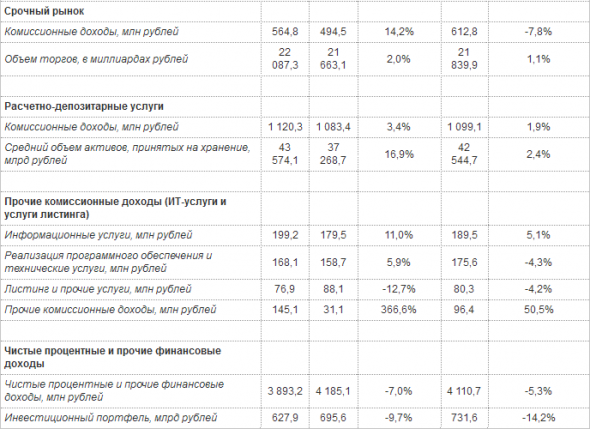

ПАО Московская Биржа объявляет финансовые результаты третьего квартала 2018 года по МСФО. Рост комиссионных доходов продемонстрировали все рынки Биржи, при этом доходы от денежного рынка и расчетно-депозитарных услуг зафиксированы на рекордном уровне.

Если не указано иное, то все показатели даны за третий квартал 2018 года, а динамика (изменения в процентах) – по сравнению с третьим кварталом 2017 года.

ОСНОВНЫЕ ОПЕРАЦИОННЫЕ И ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ТРЕТЬЕГО КВАРТАЛА 2018 ГОДА

- Комиссионные доходы выросли на 8,4% – до 5,9 млрд рублей, в основном за счет роста денежного, срочного и валютного рынков.

- Операционные расходы благодаря политике контроля над расходами увеличились всего на 6,1%.

- Показатель EBITDA увеличился на 0,6% и составил 7,14 млрд рублей.

https://www.moex.com/n21491/?nt=106

Видео обзор FORTS. Крупный игрок на Московской бирже. Как понять, куда будет выход из флета?

- 07 ноября 2018, 09:07

- |

Многие трейдеры перестают наблюдать за ценой, когда тренд угасает и волатильность падает, начинается флет. Правильно ли это?

Также разберу основные инструменты: Газпром, РТС, Сбербанк, Нефть, Си. Какие ключевые уровни? Что ждать на этой неделе?

ТОП заблуждений трейдеров: https://vk.com/app6379730_-742...

( Читать дальше )

Чистая прибыль Мосбиржи возвращается к росту после восьми кварталов снижения - Альфа-Банк

- 06 ноября 2018, 17:43

- |

«Московская биржа» завтра представит финансовые результаты за 3К18 по МСФО. По нашему прогнозу, чистая прибыль вырастет на 2% г/г в 3К18; при этом мы ожидаем сильный рост комиссионного дохода, отчасти нейтрализованный снижением чистого процентного дохода.

Тем не менее, отметим, что чистая прибыль возвращается к росту в годовом сопоставлении после восьми кварталов снижения, что окажет поддержку акциям биржи. Поскольку наш прогноз EBITDA и чистой прибыли на 1-2% выше консенсус-прогноза, мы ожидаем умеренно позитивной реакции рынка, особенно учитывая, что акции компании сильно отставали от рынка с конца сентября (-14% против снижения индекса IMOEX на 4%).

Согласно нашему прогнозу, комиссионный доход за 3К18 составит 5,9 млрд руб. (+8% г/г, -1% к/к). Хотя биржа сообщила о снижении объемов торгов на 7% г/г в 3К, мы наблюдаем сильный рост на рынках с более высокими тарифами, в том числе на рынке акций (+13% г/г), на валютном спотовом рынке (+18% г/г) и продолжающееся наращивание репо с клиринговыми сертификатами участия (рост в 13 раз в годовом сопоставлении). Таким образом, мы считаем, что эффективная доходность вырастет в годовом сопоставлении (по нашей оценке, средняя доходность составит 0,26 б.п. в 3К18 против 0,22 б.п. в 3К17), что станет основным драйвером роста комиссионного дохода биржи.

Чистый процентный доход немного снизится.

( Читать дальше )

На заметку: отличные вакансии в Московской Бирже

- 06 ноября 2018, 08:22

- |

Вакансии в крутой фирме!

Московская Биржа – крупнейшая в России и Восточной Европе по объему торгов и количеству клиентов биржевая Группа.

Они набирают специалистов по нескольким позициям. Спешите отправить отклик!

1. Специалист по рыночным рискам

2. Ведущий специалист по количественному анализу и моделированию рисков (рыночные риски)

3. Руководитель направления развития продуктов и сервисов (Финансовый маркетплейс)

4. Специалист по корпоративным финансам и венчурным инвестициям

5. Стажер в Управление аналитической поддержки бизнеса

Больше вакансий на портале FinExecutive

Московская биржа подвела итоги торгов в октябре 2018 года

- 02 ноября 2018, 18:00

- |

В октябре 2018 года общий объем торгов на рынках Московской биржи увеличился на 12,5% и составил 78,1 трлн рублей.

Рост оборотов продемонстрировали практически все рынки Биржи: рынок акций (рост 55,7%), срочный рынок (рост 28,8%), денежный рынок (14,9%) и валютный рынок (рост 11,4%). Здесь и далее динамика показана по сравнению с аналогичным периодом 2017 года.

Фондовый рынок

Объем торгов на фондовом рынке в октябре вырос на 8,3% и достиг 2 601,3 млрд рублей (2 401,8 млрд рублей в октябре 2017 года). Здесь и далее без учета однодневных облигаций.

Объем торгов акциями, депозитарными расписками и паями вырос на 55,7% и составил 1 047,9 млрд рублей (673,2 млрд рублей в октябре 2017 года). Среднедневной объем торгов составил 45,6 млрд рублей (30,6 млрд рублей в октябре 2017 года).

Объем торгов корпоративными, региональными и государственными облигациями составил 1 553,4 млрд рублей (1 728,7 млрд рублей в октябре 2017 года). Среднедневной объем торгов – 67,5 млрд рублей (78,6 млрд рублей в октябре 2017 года).

( Читать дальше )

Потенциал роста акций Мосбиржи составляет 27% - Альфа-Банк

- 01 ноября 2018, 18:13

- |

Мы возобновляем аналитическое освещение Московской биржи с рекомендации выше рынка. Нам нравится диверсифицированный портфель продуктов компании, который обеспечивает устойчивый рост комиссионного дохода независимо от стадии бизнес цикла.

Мы также ожидаем, что процентный доход возобновит рост в 2019 году: на наш взгляд, потенциал снижения балансов участников рынка ограничен, в то время как процентные ставки по всему миру растут. Это в сочетании с низкими требованиями по капиталовложениям позволят Московской бирже выплачивать хорошие дивиденды (по нашему прогнозу, дивидендная доходность составит 9-11% в 2018-2020П).

Акции компании подешевели примерно на 30% со своих максимумов в середине мая, так как Московская биржа признала разовый убыток в размере 1,7 млрд руб. в 1П18 и приняла решение воздержаться от выплаты промежуточных дивидендов.

Мы считаем, что все негативные моменты уже учтены в котировках и сейчас подходящее время для инвестирования. Наша РЦ составляет 110 руб. на акцию, что предполагает потенциал роста 27%.

Комиссионный доход: достойная предыстория и диверсифицированный бизнес подтверждают перспективы стабильного роста.

( Читать дальше )

Секретные данные: Московская биржа придумала новый продукт!

- 01 ноября 2018, 17:45

- |

- hft

- институционалы

- физики

- топ-30 клиентов за день

- топ-70

- топ-100

Мосбиржа дала для ознакомления эти данные за 2014-2015 в виде истории для того, чтобы с ними можно было познакомиться и проанализировать.

А так, хотят эти данные продавать с выгрузкой за день их 1 раз в день в 18:40-18:50 — для первых двух, и для третьего продукта — на следующий день в 11:00.

Стоимость - $5000/мес (за каждый продукт из трёх!)

Презентация этих продуктов и методология расчёта данных есть тут Дата продукты — описание.pdf

Лично я усомнился, что эти данные могут дать какой-то edge именно алготрейдерам, поскольку данные очень медленные, а зарабатывающие алготрейдеры все быстрые.

А таких алготрейдеров, кто торгует с таймфреймом один день и выше я почти не знаю.

А кто-то испугался, что их стратегии по этой дате можно будет среверс-инжинирить, хотя лично мне это показалось странным. Насколько я понял, данные всего лишь дают агресси

Исторические данные по 1 продукту (xlsx) за 2014-2015

Исторические данные по 2 продукту (xlsx) за 2014-2015

Интересно мнение алготорговцев, — как на ваш взгляд, интересен такой продукт вообще?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал