Мосгорломбард (МГКЛ)

СПБ Биржа информирует о закрытии книги заявок на покупку облигаций ПАО «МГКЛ»

- 11 декабря 2025, 19:32

- |

СПБ Биржа информирует о закрытии 11 декабря 2025 года книги заявок на покупку биржевых облигаций ПАО «МГКЛ» в рублях.

Выпуску присвоен регистрационный номер 4B04-01-11915-А-001P от 3 декабря 2025 года. Облигации буду торговаться под тикером MGKL1Р1.

Дата начала размещения облигаций ПАО «МГКЛ» — 16 декабря 2025 года.

Номинал одной облигации — 1000 рублей, цена размещения — 100% от номинала, срок обращения выпуска — пять лет, купонный период — 30 дней. Ставка купона установлена на уровне 24% годовых.

Минимальная заявка при первичном размещении — 1,4 млн рублей. Облигации будут доступны неквалифицированным инвесторам после прохождения тестирования. Способ размещения — открытая подписка.

Организаторами выступают Альфа-Банк и Цифра брокер.

- комментировать

- 308

- Комментарии ( 0 )

❗️ ПАО «МГКЛ» завершило сбор книги заявок первого выпуска облигаций на СПБ Бирже

- 11 декабря 2025, 18:55

- |

📕 Компания закрыла книгу заявок по выпуску 001PS-01 объёмом 1 млрд рублей. Инвесторы подали заявки на 1 млн облигаций номиналом 1 000 рублей каждая.

🔴 Итоговые условия выпуска:

• Ставка купона — 24 % годовых, выплаты каждые 30 дней

• Доходность к погашению (YTM) — 26,83 % годовых

• Срок обращения — 5 лет

💼 Книга была собрана за четыре часа и завершилась переподпиской более чем в 3 раза. Организаторы размещения — Альфа-Банк и Цифра Брокер.

🚀 После размещения, которое состоится 16 декабря, привлечённые средства будут направлены на развитие розничной сети, масштабирование платформы «Ресейл Маркет», а также запуск нового направления — инвестиционной платформы «Ресейл Инвест», которая на первом этапе будет выдавать займы селлерам под залог товаров, а в дальнейшем станет универсальной площадкой для внебиржевого размещения компаний малой и средней капитализации.

💬 Комментарий Алексея Лазутина, генерального директора ПАО «МГКЛ»:

( Читать дальше )

❗️ ПАО «МГКЛ» — выпуск облигаций серии 001PS-01

- 11 декабря 2025, 16:02

- |

Финальная ставка купона по выпуску составила 24,00%. Доходность к погашению (YTM) — 26,83%

Книга заявок закрыта.

Новые заявки не принимаются.

❗️ Финальный ориентир по ставке купона выпуска облигаций ПАО «МГКЛ»

- 11 декабря 2025, 14:40

- |

Компания объявляет финальный ориентир по ставке купона: не выше 24,00% годовых, что соответствует доходности к погашению (YTM) не выше 26,83% годовых.

Минимальная сумма заявки при первичном размещении составляет 1 400 000 рублей.

📌 Важно:

Книга заявок закрывается сегодня в 15:00 (мск).

Инвесторы, планирующие участие, могут подать предварительную заявку до завершения букбилдинга.

Разбор новых облигаций МГКЛ 1PS-01: премиальный купон под 26% годовых, но есть нюансы

- 11 декабря 2025, 14:17

- |

ПАО «МГКЛ» $MGKL – группа компаний, занимающаяся ломбардным бизнесом под брендом «Мосгорломбард», а также комиссионной торговлей потребительскими товарами, в т.ч. через собственную онлайн-платформу «Ресейл Маркет».

Плюс развивает направление оптовой скупки и переработки лома драгметаллов.

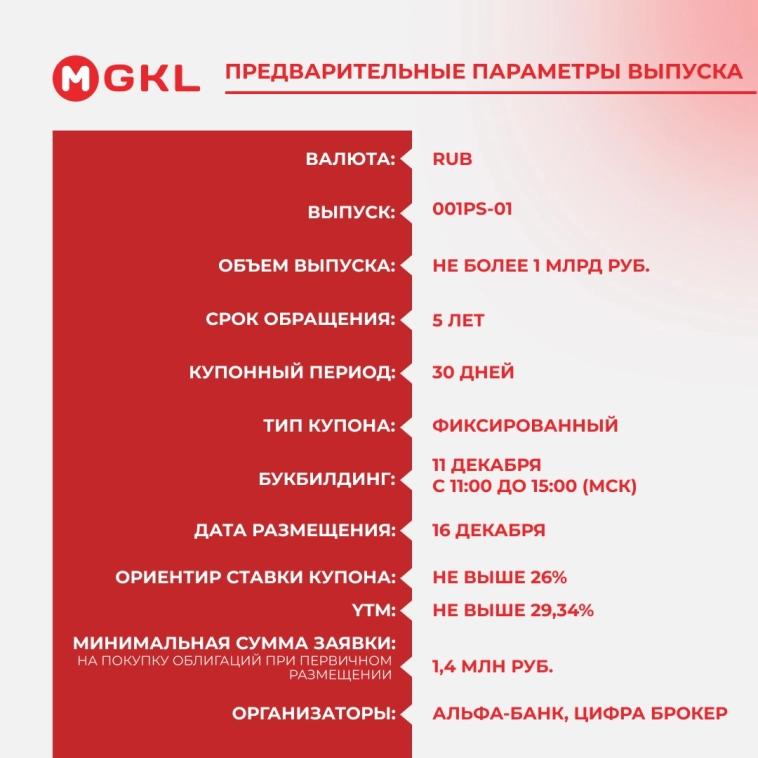

📍 Параметры выпуска МГКЛ 1PS-01:

• Рейтинг: ВВ- от Эксперт РА, прогноз «Стабильный»

• Номинал: 1000Р

• Мин. заявка на первичке: 1,4 млн ₽

• Объем: до 1 млрд рублей

• Срок обращения: 5 лет

• Купон: не выше 26,00% годовых (YTM не выше 29,34% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Дата сбора книги заявок: 11 декабря

• Дата размещения: 16 декабря

Финансовые результаты МСФО за 6 месяцев 2025 года:

• Выручка: 10,1 млрд ₽ (рост в 2,3 раза г/г)

• EBITDA: 1,11 млрд ₽ (+87% г/г)

( Читать дальше )

Новый ориентир по ставкке купона выпуска облигаций ПАО «МГКЛ»

- 11 декабря 2025, 14:01

- |

Компания объявляет новый ориентир по ставке купона: не выше 24,75% годовых, что соответствует доходности к погашению (YTM) не выше 27,76% годовых.

Минимальная сумма заявки при первичном размещении составляет 1 400 000 рублей.

Важно: Книга заявок закрывается сегодня в 15:00 (мск).

Инвесторы, планирующие участие, могут подать предварительную заявку до окончания букбилдинга.

❗️ Новый ориентир по ставке купона выпуска облигаций ПАО «МГКЛ»

- 11 декабря 2025, 13:23

- |

Компания объявляет новый ориентир по ставке купона: не выше 24,75% годовых, что соответствует доходности к погашению (YTM) не выше 27,76% годовых.

Минимальная сумма заявки при первичном размещении составляет 1 400 000 рублей.

📌 Важно:

Книга заявок закрывается сегодня в 15:00 (мск).

Инвесторы, планирующие участие, могут подать предварительную заявку до окончания букбилдинга.

Свежие размещения! МГКЛ, Элтера, ВТБ Лизинг. Экспресс-обзор

- 11 декабря 2025, 10:03

- |

Акции продолжают идти вверх после затяжного падения на обнадёживающих новостях о перемирии. Зато в облигациях, особенно с невысоким рейтингом, сейчас полная веселуха! Если Монополия всё-таки не найдет денег на погашение 2-го выпуска, остальные ВДО могут посыпаться ещё сильнее.

Размещений при этом настолько много, что я просто физически не успеваю сделать детальные обзоры на все свежие выпуски, которые хотелось бы разобрать и про которые меня спрашивают в комментариях.

📜Поэтому предлагаю взглянуть на ряд новых бондов в формате дайджеста — они не заслужили полноформатную «прожарку», но отметить их всё же стоит.

Чтобы не пропустить другие обзоры, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

Начнём с самого высокого рейтинга и закончим самым «ковбойским»😎

🚛ВТБ Лизинг 1Р4

● Название: ВТБЛиз-001Р-МБ-04

● Номинал: 1000 ₽

● Объем: 3 млрд ₽

● Купон: до 17% (YTM до 18,39%)

● Выплаты: 12 раз в год

● Срок: 3 года

● Оферта: нет

( Читать дальше )

МГКЛ открывает сбор книги заявок первого выпуска облигаций на СПБ Бирже. Книга заявок открыта сегодня с 11:00 до 15:00 по мск — компания

- 11 декабря 2025, 09:06

- |

ПАО «МГКЛ» открывает сбор книги заявок первого выпуска облигаций на СПБ Бирже — участвовать можно уже сегодня

Стартовал букбилдинг облигаций серии 001PS-01 — первого выпуска компании, доступного неквалифицированным инвесторам (после прохождения тестирования).

Книга заявок открыта сегодня с 11:00 до 15:00 (мск), и в этот период инвесторы могут подать заявки через своих брокеров.

Достигнута предварительная договоренность о поддержке выпуска маркет мейкером.

Ключевые параметры выпуска:

• Объём: до 1 млрд руб.

• Номинал: 1 000 руб.

• Цена размещения: 100%

• Срок обращения: 5 лет (1800 дней)

• Купон: фиксированный, период — 30 дней

• Ориентир ставки: не выше 26% годовых

• Минимальная заявка: 1 400 000 руб.

• Формат: букбилдинг, открытая подписка

• Период подачи заявок: 11 декабря, 11:00–15:00 (мск)

• Размещение на бирже: 16 декабря 2025 года

• Организаторы: Альфа-Банк, Цифра Брокер

( Читать дальше )

❗️ ПАО «МГКЛ» открывает сбор книги заявок первого выпуска облигаций на СПБ Бирже — участвовать можно уже сегодня

- 11 декабря 2025, 09:00

- |

Стартовал букбилдинг облигаций серии 001PS-01 — первого выпуска компании, доступного неквалифицированным инвесторам (после прохождения тестирования).

Книга заявок открыта сегодня с 11:00 до 15:00 (мск), и в этот период инвесторы могут подать заявки через своих брокеров.

Достигнута предварительная договоренность о поддержке выпуска маркет мейкером.

🔎 Ключевые параметры выпуска

• Объём: до 1 млрд руб.

• Номинал: 1 000 руб.

• Цена размещения: 100%

• Срок обращения: 5 лет (1800 дней)

• Купон: фиксированный, период — 30 дней

• Ориентир ставки: не выше 26% годовых

• Минимальная заявка: 1 400 000 руб.

• Формат: букбилдинг, открытая подписка

• Период подачи заявок: 11 декабря, 11:00–15:00 (мск)

• Размещение на бирже: 16 декабря 2025 года

• Организаторы: Альфа-Банк, Цифра Брокер

📌 На что будут направлены средства

Привлечённое финансирование позволит ускорить развитие розничной сети, масштабировать платформу «Ресейл Маркет», а также запустить новую инвестиционную платформу «Ресейл Инвест» — с займами селлерам на первом этапе и последующим развитием в площадку для внебиржевого размещения компаний из сегмента МСП.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал