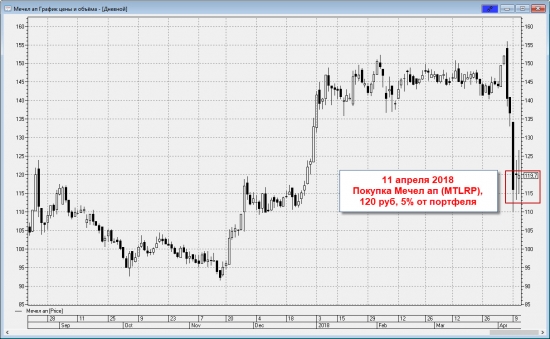

Мечел ап

Ленивый инвестор: Мечел ап.

- 11 апреля 2018, 18:12

- |

Добрый день!

Покупка Мечел ап (MTLRP), 120 руб, 5% от портфеля

Телеграмм-канал: https://t.me/investp

Группа Вконтакте: https://vk.com/investp

Портфель «Ленивый инвестор» в реальном времени:

https://intelinvest.ru/public-portfolio/9143/?ref=17237 (самая полная картина)

https://smart-lab.ru/q/watchlist/Stels/2345/ (без облигаций, купонов, дивидендов и закрытых сделок)

Пост для «Новичков Ленивого инвестора»

https://smart-lab.ru/blog/445717.php (это важно)

P.s.

Стратегия рассчитана на долгосрочного инвестора с горизонтом инвестирования от 5 лет. Ожидаемая долгосрочная среднегодовая доходность от 15%.

- комментировать

- Комментарии ( 0 )

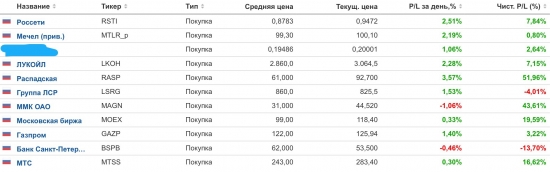

Портфель от 25.12.2017

- 25 декабря 2017, 10:53

- |

ММВБ падает с середины ноября, как раз с того момента, когда я начал вести портфель.

Можно подвести небольшие краткосрочные итоги. Прирост портфеля с 13.11.2017 составил 1,92%, что меня вполне устраивает, особенно при падающем ММВБ.

Что мне не нравится, так это то, что новогоднее ралли превратилось в новогоднее сралли! Хотя и выборы на носу, и президент плюшки всякие направо и налево раздаёт, и Центробанк ставку понизил, и нефть прёт, а ММВБ всё равно.

Доходность по краткосрочным ОФЗ сейчас в районе 6,5%-7% при ставке 7,85, о чём это всё может говорить?

Я слышал разные варианты происходящего, но, как мне кажется, народ просто ждёт санкции со стороны США перед выборами, поэтому распродают ММВБ и покупают короткие ОФЗ. Так это или нет мы узнаем только в следующем году, а сейчас можно попробовать оценить насколько готов наш портфель к различным вариантам развития событий.

Текущий портфель практически полностью состоит из дивидендных идей, вкратце расскажу по каждой :

( Читать дальше )

Если кто владеет облигациями Мечела, не подскажите их реальную доходность (не к ближайшему купону, а к погашению по сложному проценту)?

- 06 ноября 2017, 20:03

- |

Итоги 5 месяцев инвестирования.

- 30 октября 2017, 16:53

- |

Всем привет!

Продолжаю публиковать информацию по своему портфелю. предыдущие публикации вы можете посмотреть здесь: https://vk.com/topic-138495250_35198445

Но сегодня хочу поговорить о рисках текущих вложений и также раскрыть несколько перспективных, на мой взгляд, бумаг.

1. Начать я хочу с лидера своего портфеля — Распадской, которая наконец-то пробила отметку 90 рублей и приносит уже более 50% доходности. У Распадской я очень ждал сильных производственных результатов, и они оправдали ожидания:

Добыча угля за 9 месяцев выросла на 17%. Средневзвешенные цены реалиации угольного концентрата на внутреннем рынке были выше прошлогодних на 98%, а экспортные на 78%, что обусловлено текущей стабилизацией после роста мировых котировок в 4 квартале 2016 года и 1 квартале 2017 года. Реализация рядового угля выросла на 125%. Реализация концентрата в России снизилась на 2%, но это было компенсировано ростом реализации на экспорт, который вырос на 21%.

( Читать дальше )

Итоги 4 месяцев + 2 новинки.

- 05 октября 2017, 16:39

- |

Всем привет!

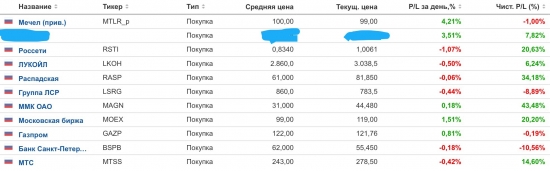

Продолжаю публиковать свой инвестиционный портфель. В этом месяце мой портфель пополнился двумя новинками (одна из них криптовалюта). Но для начала давайте разберём старые позиции.

Россети продолжают корректироваться, однако взгляд на них остаётся позитивный, по крайней мере до середины ноября (так как в ноябре ожидается отчетность дочек, а так как я ожидаю сильные результаты, поэтому жду роста актива). После закрытия рынка вчера доходность составляла 20,63%, что на мой взгляд не так уж и плохо.

Лукойл наконец то перестал болтаться около нуля и пошёл в гору, на что и был расчёт. Текущая доходность 6,24%.

Распадская залезла в боковик, но думаю, что сильные результаты должны вывести её из фазы консолидации. Текущая доходность составляет 34,18%.

Группа ЛСР по прежнему топчется в красной зоне, что меня ни капли не смущает. К концу года ожидаю рост котировок до 900+. Текущий убыток по позиции равен -8,89%.

( Читать дальше )

Experimental Fund сформирован, ставка на дивидендные бумаги экспортеров

- 03 июля 2017, 23:26

- |

Ссылка на проект: https://vk.com/experimental_fund

Старт проекта "Experimental Fund"

- 01 июля 2017, 23:38

- |

Доброго вечера всем, решил с сегодняшнего дня возобновить проект “Experimental Fund”, который вел в 2015 году, но за дефицитом времени перестал выкладывать. Суть проекта в том, что я выделяю часть своих инвестиций в портфель “Experimental Fund”, стартовым объемом в 1 миллион рублей. Сумма взята именно такая для удобства и показательности дальнейших расчетов, а также соответствует размеру допустимого взноса на ИИС. Также для меня данный эксперимент интересен тем, что я могу сравнивать доходность портфеля “Experimental Fund” с доходностью всех сделанных вложений. Так как бумаги (Мечел привилегированные, Северсталь и Газпром), которые войдут на старте в портфель уже куплены ранее, то они войдут с понедельника по цене открытия торгов.

Инвестиционная идея Покупаем привилегированные акции Мечела по 160 руб.

- 06 февраля 2017, 22:53

- |

Инвестиционная идея Покупаем привилегированные акции Мечела по 160 руб. Среднесрочная цель – 240 руб. (+50%)

Мечел 2016-2017

- 25 октября 2016, 03:07

- |

Картинка на 25.10.2016

Рассматриваю ADR на NYSE с самого размещения. После недавнего пересчета, получается ADR идет 2: 1 с акцией на ММВБ

Цена размещения в 2004г: 14$ USD

Пик 2008 года: 117.33$ USD

Дно 2008 года: 5.18$ USD

Цена на 25.10.16: 5.19$ USD

Акция начала вертикальный рост и уже удвоилась за месяц. Но как видно по уровням — это только начало движения.

Первый сильный уровень это 10$ (2:1 это 300р по обычке на ММВБ)

Второй уровень 15$ ( 450р по обычке на ММВБ)

Дальний уровень 20$ (600р по обычке на ММВБ)

Можно сделать вывод, что при текущей тенденции 300р за Мечел а.о. - это не дорого, и вероятней всего цена там окажется с скором времени.

Уровня в 600р возможно придется ждать пару лет. Но при соотвествующем новостном фоне: выплате дивидендов, погашении долгов, цена может быть там уже к концу 2017 года.

Всем удачи и терпения!

Мечел ап. Покупай пока не поздно!!!!!!

- 19 октября 2016, 11:10

- |

Сегодня хочу поделиться своими мыслями по поводу Мечела.

Пишу конечно с опозданием, но потенциал роста вижу еще как минимум 50% в районе апреля-мая 2017 года.

Причин для роста бумаги вижу две:

во первых: это конечно феерический рост цен на уголь. с начала года цена выросла примерно в 2,5 раза.

во вторых: на официальном сайте начали публиковаться результаты работы дочерних предприятий компании за 9 месяцев. Вот некоторые из них, которые мне удалось найти:

«Якутуголь» увеличил добычу и отгрузку по результатам 9 месяцев

14 октября 2016

За 9 месяцев текущего года в АО ХК «Якутуголь» (входит в Группу «Мечел») добыли 7,5 млн тонн угля, что на 11% превышает показатели аналогичного периода прошлого года.

Рост демонстрируют все добывающие предприятия «Якутугля». На угольном разрезе «Нерюнгринский» с января по сентябрь добыто 7 млн тонн угля, что позволило превысить показатели 9 месяцев прошлого года на 11%. Коллектив разреза «Кангаласский» добыл за отчетный период 145 тыс. тонн угля, увеличив свой результат на 16%. На уровне прошлого года отработали шахтеры месторождения «Джебарики-Хая», выдав на гора 400 тыс. тонн угля.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал